![Dynamische Investitionsrechnung: Kapitalrendite]()

Neben den absoluten Kriterien wie

Kapitalwert und Endwert werden zur Beurteilung der

Vorteilhaftigkeit von

Handlungsmöglichkeiten auch Kapitalrenditen (auch

Rentabilitäten genannt) eingesetzt. Auch mit ihnen sollen Analysen durchgeführt und

Entscheidungen vorbereitet werden.

Renditen allgemein sind

relative Vorteilhaftigkeitsgrößen, weil die Zielgröße aus einem Quotienten besteht. Sie beziehen dazu einen Überschuss im Zähler entweder auf den Umsatz oder das eingesetzte Kapital. Somit sind zu unterscheiden:

- Umsatzrenditen und

- Kapitalrenditen

Diese beiden Erscheinungsformen dienen sehr unterschiedlichen Zwecken. Leider werden sie in der Praxis nicht klar auseinandergehalten. Sie können je nach Branche völlig unterschiedliche Werte annehmen, was durch ein kleines

vereinfachtes Beispiel gezeigt werden soll:

Ein

Handelsunternehmen möge eine Umsatzrendite von 2% haben, was bei einem angenommen Kapitalumschlag von 12x pro Jahr eine Kapitalrendite von 24% ergibt. Dagegen möge ein Industrieunternehmen eine Umsatzrendite von 10% aufweisen, wobei sich das Kapital aber nur 1x pro Jahr umschlägt, so dass die Kapitalrendite mit 10% viel niedriger liegt. Eine strikte Trennung zwischen Umsatz- und Kapitalrenditen ist somit notwendig. Besonders gefährlich ist die

Ebit-Rendite (besser Ebit-Umsatzrendite), welche leider in der deutschen Autoindustrie als wesentliche Kenngröße eingesetzt wird (vgl. zu den Gefahren Hoberg (2016a), S. 1029 ff.).

In diesem Beitrag geht es aber nur um die

Kapitalrenditen, und zwar aus der dynamischen Investitionsrechnung (vgl. zur

statischen Rendite). Sie geben an, um wie viel Prozent ein

Anfangskapital pro Jahr angewachsen ist (retrospektiv) bzw. anwachsen wird (prospektiv). Diese Kapitalrenditen werden insb. von Kapitalgebern eingesetzt, um zu sehen, wie erfolgreich das Unternehmen mit dem zur Verfügung gestellten Kapital gewirtschaftet hat.

Maßstab ist der

Kapitalkostensatz des Unternehmens. Dieser auch als Kalkulationszinssatz bezeichnete Mischzinssatz wird aus der

Eigen- und der

Fremdkapitalverzinsung ermittelt. Wenn der so ermittelte Kapitalkostensatz kleiner ist als die Rendite z. B. eines Projektes oder einer Handlungsmöglichkeit, so wird durch die Realisierung der Handlungsmöglichkeit Wert geschaffen. Im einfachen

einperiodigen Fall kann die Berechnung geschehen, indem der Wertzuwachs am Ende des Jahres auf den Kapitaleinsatz bezogen wird.

Beispiel:

Wenn eine

Anfangsinvestition von 500 T€

0 nach einem Jahr 600 T€

1 bringt, so ist der Wertzuwachs von 100 T€

1 im Zähler auf das eingesetzte Kapital von 500 T€

0 im Nenner zu beziehen. Die Einheiten sind für eine höhere Präzision mit einem Zeitindex versehen (vgl. hierzu Hoberg (2018), S. 468 ff.). Aus der Division von Wertzuwachs durch das eingesetzte Anfangskapital erhält man 100/500 = 0,2 = 20%. Wenn sich die Kapitalkosten auf 12% belaufen, ist die Investition bzw. die Handlungsmöglichkeit finanziell sinnvoll. Das gilt aber nur für das jeweils betrachtete

Szenario.

Das

Zeitkonzept umfasst also den Anfangszeitpunkt t = 0 und den Endzeitpunkt (hier t = tn = 1), zwischen denen dann der Wertzuwachs ermittelt wird. Hinsichtlich des eingesetzten Kapitals wird im Nenner unterschieden, ob das gesamte Kapital betrachtet wird oder nur das

Eigenkapital (vgl. z. B. Berk/deMarzo/Harford, S. 37 ff.). Dementsprechend spricht man von Gesamtkapitalrendite (ROCE Return on capital employed) bzw. Eigenkapitalrendite (ROE Return on Equity).

Und zusätzlich können beide Versionen noch vor oder nach

Ertragssteuern ermittelt werden. Wie das Einführungsbeispiel gezeigt hat, könnten Kapitalrenditen in das Produkt aus Umsatzrendite und Umschlagshäufigkeit des Kapitals zerlegt werden (siehe z. B. das

Du-Pont Modell).

Anzeige

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor. Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Grundlagen Kapitalrenditen

Zu fragen ist, warum teilweise Kapitalrenditen (

relative Kriterien) berechnet werden sollten, wenn mit dem Kapital- und Endwert (am besten auf Basis eines vollständigen Finanzplans) sehr geeignete

absolute Kriterien zur Verfügung stehen.

Ein

Nachteil der Kapital- und Endwerte bestehen darin, dass sie zwar die Kapitalkosten über den Kapitalkostensatz berücksichtigen, aber nur wenig Auskunft darüber geben, welche Handlungsmöglichkeit(en) von vielen möglichen ausgewählt werden soll(en). Denn ein hoher Endwert ist ev. nicht so gut, wenn viel Kapital eingesetzt werden muss. Dies ist problematisch, wenn das Unternehmen nicht über ein hinreichend hohes

Investitionskapital verfügt. Denn dann sind einige Handlungsmöglichkeiten nicht realisierbar.

Dies gilt auch dann, wenn die Renditen der

abgelehnten Handlungsmöglichkeiten den Kapitalkostensatz übersteigen (sie absolut also vorteilhaft wären). Als Beispiel sei eine Rendite von 15% bei einem Kapitalkostensatz von 12% genannt. Aber wenn dann andere Handlungsmöglichkeiten eine noch höhere Kapitalrendite aufweisen, also über 15%, nutzen letztere das knappe Kapital besser ausnutzen.

Somit stellen sich die

absoluten und die

relativen Kriterien wie folgt dar:

|

Verfahrensgruppe

|

Absolute Verfahen

(Absoluter Überschuss zu einem Zeitpunkt)

|

Relative Verfahren

(Rendite r)

|

|

Beispiele

|

Endwert

Kapitalwert

Entnahmen

|

Interner Zinsfuß

Kapitalwertrate

Mod- Realverzinsung

(VoFi-Rendite)

|

|

Voraussetzungen

|

Zahlungsströme der Handlungsmöglichkeiten

|

Zahlungsströme der Handlungsmöglichkeiten

|

|

Kalkulationszinssatz i

|

benötigt

|

zunächst nicht benötigt

|

|

Vorteilhaftigkeitskriterium

|

> 0

|

Rendite r > i

|

|

Geeignet für Ermittlung der Vorteilhaftigkeit einer HM

|

ja

|

ja

|

|

Eignung für Ermittlung der Vorteilhaftigkeit vieler HMs

|

gering

|

mit Einschränkungen

|

Abb. 1: Kennzeichen absoluter und relativer Kriterien

Beide Verfahrensgruppen, die absoluten und die relativen, benötigen einen

vorbereiteten Zahlungsstrom (vgl.

Grundlagen dynamischer Investitionsrechnung). Während aber die absoluten Verfahren wie End- und Kapitalwert von einem bereits ermittelten Zinssatz zum

Auf- und Abzinsen ausgehen, ist dieser bei der internen Zinsfußmethode nicht notwendig.

Bei letzteren wird die Verzinsung ermittelt, die "intern" im Zahlungsstrom enthalten ist. Auch bei der

modifizierten Realverzinsung (am besten auf VoFi-Basis) wird aus den Zahlungen die Rendite ermittelt, wobei aber vorher Verzinsungen vorgenommen werden müssen. Für die Vorteilhaftigkeitsermittlung wird dann aber doch der Kapitalkostensatz benötig, weil er den Vergleichsmaßstab darstellt.

Für

mehrjährige Handlungsmöglichkeiten können bei der Ermittlung der Kapitalrendite allerdings einige Probleme entstehen, weil dann zu klären ist, was mit Zahlungen passiert, die nicht am Anfang in t = 0 oder Ende t = tn anfallen. Folgende wichtige Kapitalrenditen seien betrachtet:

- Einperiodige Rendite (siehe Beispiel oben)

- Interne Zinsfußmethode

- Kapitalwertrate

- (Modifizierte) Realverzinsung (sie wird häufig auf Basis Vollständiger Finanzpläne durchgeführt, weswegen sie auf VoFi-Rendite genannt werden kann.)

Immer wenn zahlreiche Handlungsmöglichkeiten um ein knappes Investitionsbudget konkurrieren, ist eine zusätzliche Anwendung der Renditekriterien zu überlegen. Viele BWL-Bücher beschäftigen sich mit der

Internen-Zinsfuß-Methode, die daher als erstes vorgestellt und diskutiert werden soll.

Die Interne-Zinsfuß-Methode

Die interne Zinsfuß-Methode hat es praktisch in alle Lehrbücher geschafft und erfreut sich auch in der Praxis großer Beliebtheit, wohl auch, weil ihre Berechnung mit einer scheinbar einfachen und problemlosen

Excel-Funktion (IKV) erfolgen kann. Der interne Zinsfuß bzw. die internen Zinsfüße ergeben sich als

Nullstellen der Kapitalwertfunktion.

Dazu muss ein

Polynom vom Grade tn gelöst werden, wobei tn die Anzahl der betrachteten Zeitpunkte darstellt. Die Gleichung kann gleichermaßen für den Endwert EW

tn oder den Kapitalwert KW

0 einer Zahlungsreihe aufgestellt werden. Hier wird die übliche Ableitung über den Kapitalwert gewählt (vgl. z. B. Wöhe, S. 494 ff., Hoberg (2023), S. 1 ff.):

|

KW0 =

|

|

(EZt – AZt) × (1 + r)–t = 0

|

|

|

|

|

KW0

|

|

Kapitalwert zum Zeitpunkt 0

|

|

EZt

|

|

Einzahlungen zum Zeitpunkt t

|

|

AZt

|

|

Auszahlungen zum Zeitpunkt t

|

|

r

|

|

Interner Zinssatz

|

|

t

|

|

Zeitindex, t = 0,…,tn, üblicherweise in Jahresschritten.

|

Der Kapitalwert berechnet per

Startzeitpunkt t = 0 die Summe aller abgezinsten Zahlungen, welche durch die jeweilige Handlungsmöglichkeit im betrachteten Szenario ausgelöst würden. Wenn die Interne Zinsfußmethode zur Anwendung kommen soll, wird der Kapitalwert auf 0 gesetzt. Ein Kapitalwert von 0 bedeutet für den Investor, dass er bezüglich der Investition indifferent ist.

Bei Durchführung der Handlungsmöglichkeit erwartet er dann weder einen Nachteil noch einen Vorteil. Die gleich Null gesetzte Gleichung wird meistens mit

iterativen Verfahren nach der Rendite r aufgelöst, welche dann den Internen Zinsfuß darstellt. Vorteilhaft ist eine Handlungsmöglichkeit, wenn der Interne Zinsfuß größer ist als der Kalkulationszinssatz. Dieser muss also doch bekannt sein, so dass sich die scheinbare Einfachheit der Methode im zweiten Schritt auflöst.

Entscheidend ist zu erkennen, dass in der obigen Gleichung nur ein einziger Zinssatz, nämlich der interne Zinsfuß r, vorkommt. Somit müssen alle Verzinsungen mangels Alternative genau mit diesem Zinssatz durchgeführt werden, unabhängig davon, ob sie kurz- oder langfristig sind oder ob es sich um

Finanzierungen oder

Zwischenanlagen handelt.

Folgende

Verzinsungen können relevant werden:

- Verzinsung von kurzfristigen Anlagen im Falle von positiven Überschüssen

- Verzinsung von mittel- und langfristigen Anlagen im Falle von positiven Überschüssen (ev. auch kleine Investitionsprojekte)

- Verzinsung von kurzfristigen Krediten im Falle von negativen Überschüssen

- Verzinsung von langfristigen Krediten im Falle von negativen Überschüssen

- Verzinsung von subventionierten Krediten

- Verzinsung der gesamten Handlungsmöglichkeit

Es ist offensichtlich, dass diese

unterschiedlichen Aufgaben fast immer auch

unterschiedliche Zinssätze erfordern. Selbst wenn der Anlagenzinssatz kaum gebraucht wird (der Kreditzinssatz ist relevant, weil bei Überschüssen erst einmal Kredite zurückzuzahlen sind), so ist die Gesamtverzinsung praktisch immer abweichend von den Kreditzinssätzen.

Schon

rechentechnisch kann der Interne Zinsfuß also nicht alle Anforderungen befriedigen, weil er nicht differenzieren kann. Diese sogenannte Wiederanlageprämisse (vgl. noch genauer Hoberg (2016b), S. 789 ff.) kann zu großen Problemen führen, teilweise sogar ohne dass der Nutzer es bemerkt. Einige Probleme seien mit einem Beispiel demonstriert:

|

|

Kalkulationszinsfuß (wacc):

|

|

10%

|

|

|

|

Fall

|

Jahresendzeitpunkt

|

Interner Zinsfuß

|

Realverzinsung

|

Kapitalwert

|

Endwert

|

|

0

|

1

|

2

|

|

1

|

–1000

|

700

|

600

|

20,0%

|

17,0%

|

132,2

|

160,0

|

|

2a

|

–1000

|

2500

|

–1500

|

0,0%

|

11,8%

|

33,1

|

40,0

|

|

2b

|

–1000

|

2500

|

–1500

|

50,0%

|

11,8%

|

33,1

|

40,0

|

Abb. 2: Beispiele für Interne Zinsfüße (Quelle Hoberg (2023), S. 1 ff.)

Unter der Annahme ähnlicher Risiken der Handlungsmöglichkeiten, kann der Kapitalkostensatz (Wacc = Weighted average cost of capital) gleich sein. Im ersten Beispiel gilt für die Ermittlung des internen Zinsfußes mittels der obigen Kapitalwertwertfunktion.

KW

0 = –1000 + 700 / (1+r) + 600 / (1+r)

2 = 0

Nach

Multiplikation mit (1+r)

2 ergibt sich der Endwert EWtn zum Endzeitpunkt t = tn, der in diesem einfachen Fall 2 beträgt:

EW

tn = –1000 × (1+r)

2 + 700 × (1+r) + 600 = 0

EW

tn Endwert: Wert aller aufgezinsten Zahlungen zum Endzeitpunkt t = tn

Die Endwert-Gleichung lässt sich z. B. mittels der

p/q Formel lösen. Allerdings hat eine quadratische Funktion wie die vorliegende häufig 2 Nullstellen. Zunächst wird durch –1000 dividiert:

1 × (1+r)

2

– 0,7 × (1+r) – 0,6 = 0

(1+r) = 0,35 ± (0,35

2 + 0,6)

0,5

r

1 = 0,35 + 0,85 – 1 = 0,2 = 20%

r

2 = 0,35 - 0,85 – 1 = -1,5 = -150%

Die zweite Lösung mit –150% ist mathematisch korrekt, aber betriebswirtschaftlich nicht sinnvoll, da hohe

negative Zinssätze fast nie sinnvoll sind. Der Zinsfaktor q würde –0,5 betragen. Zudem ist eine Kapitalaufnahme zu –150% unrealistisch. Eine Vorteilhaftigkeit für Handlungsmöglichkeiten liegt nach den Renditemethoden dann vor, wenn die risikospezifischen Kapitalkosten gedeckt werden, die hier mit 10% angenommen sind. Da das Projekt 1 im betrachteten Szenario einen Internen Zinsfuß von 20% aufweist, ist es zunächst einmal vorteilhaft.

Auch die wichtige

Absicherung über positive Kapital- und Endwerte erbringt die gleiche Schlussfolgerung. Zu

problematischen Ergebnissen führen die Daten des zweiten Beispiels in Abb.2. In Fall 2a beträgt der Interne Zinsfuß 0% und scheint zu zeigen, dass das Projekt nicht vorteilhaft ist, weil der Kapitalkostensatz von 10% nicht erreicht wird. Aber die parallel berechneten Kapital- und Endwerte zeigen, dass dies ein Fehlschluss wäre. Beide sind deutlich positiv. Die interne Zinsfußmethode versagt also in dieser Zahlungsreihe.

Allerdings gibt es aufgrund der

Parabelform der Kapitalwertfunktion auch noch eine zweite Lösung mit 50% (Fall 2b). Dies ändert die Entscheidung von Ablehnung in große Vorteilhaftigkeit. Welcher Wert der richtige ist, sagt die Interne Zinsfuß Methode nicht. Während dies aufgrund der Einfachheit des Beispiels eventuell noch vom

Controller durchschaut werden kann, so kann es bei längeren Planungszeiträumen zu

Fehleinschätzungen kommen. Schwieriger wird es, wenn aus zahlreichen Handlungsmöglichkeiten die besten gerade noch finanzierbaren herausgesucht werden sollen.

Im ersten Schritt würde man vermuten, dass – ähnlich wie im

Deanmodell (vgl. z. B. Wöhe, S. 501 ff.) – diejenigen Handlungsmöglichkeiten gewählt werden, welche die höchsten Renditen aufweisen. Aber als relative Größe zeigt der Interne Zinsfuß nur die Verzinsung an, nicht aber, wie viel Kapital im Zeitablauf verzinst wird. So kann es sein, dass eine sehr rentable Handlungsmöglichkeit nach einem Jahr nur noch wenig Kapital gebunden hat und damit auch nur noch geringe Überschüsse generiert. Die negativen Internen Zinsfüße sind hier offensichtlich

betriebswirtschaftlich nicht relevant, zeigen aber nochmals die Gefahren der Internen-Zinsfuß-Methode. Da die Handlungsmöglichkeit 1 die höhere interne Verzinsung aufweist, wäre sie vorzuziehen

Kapitalwertrate

Neben der Internen Zinsfußmethode wird auch die Kapitalwertrate (vgl. z. B. Olfert, S. 113) vorgeschlagen. Sie wird teilweise als bessere Alternative zur Internen Zinsfußmethode angesehen (vgl. Becker, S. 73). Dies wäre auch für die

Praxis wichtig, weil z. B. in den USA nach einer Untersuchung 75% aller Unternehmen die – sehr umstrittene – Interne Zinsfußmethode verwenden (vgl. Berk/deMarzo/Harford, S. 218). Daher wird die Methode der

Kapitalwertrate kurz dargestellt und dann beurteilt (vgl. zu den Details mit Beispielsrechnungen Hoberg 2015b, S. 167 ff.). Zur Ermittlung der Kapitalwertrate (KWR) wird der folgende Quotient ermittelt:

Im Zähler steht der Kapitalwert KW

0, der sich dadurch ergibt, dass alle Zahlungen auf den Startzeitpunkt abgezinst werden (

Barwertbildung) und anschließend zum Kapitalwert addiert werden (siehe auch den Beitrag

Kapital- und Endwerte). Der Kapitalwert wird dann durch die Anschaffungsauszahlung A

0 dividiert. Wenn diese als negative Zahl definiert ist, so wird der absolute Betrag genommen oder mit − 1 multipliziert.

Aufgrund der Definition als Quotient handelt es sich bei der Kapitalwertrate um ein relatives Kriterium. Die Einheit €

0 Kapitalwert in t = 0 bezogen auf €

0 Anschaffungsauszahlung in t = 0 zeigt, dass die Kapitalwertrate nicht der üblichen Struktur von Renditen entspricht. Letztere fragen nach dem durchschnittlichen Wertzuwachs pro Periode (meist Jahr). Im einfachsten Fall einer einzigen Periode wird der Wertzuwachs am Ende der Periode auf die Anfangsinvestition zum Start der Periode bezogen

Beispiele Kapitalwertrate

Wenn die Anschaffungsauszahlung in t = 0 100 €

0 beträgt und der Rückfluss nach einem Jahr (in t = 1) 121 €

1, so ist zunächst der Kapitalwert zu berechnen. Bei einem Zinssatz von wieder 10% erhält man –100 + 121/1,1 = 10 €

0. Daraus ergibt sich dann die Kapitalwertrate von 10/100 = 0,1 = 10%. Bei der Kapitalwertrate sind Kapitalwert und Anschaffungsauszahlung somit auf den gleichen Startzeitpunkt bezogen. Nun sei die Rückzahlung auf 110 €

0 reduziert.

Wenn der

Kalkulationszinsfuß weiterhin 10% beträgt, so ergibt sich mit der gleichen Zahlungsreihe ein Kapitalwert von 0, der dann auch zu einer Kapitalwertrate von 0/100 = 0 % führt. Somit ist bei der Kapitalwertrate und den anderen Renditeformen nur der Zeitpunkt der Anschaffungsauszahlung identisch, nicht jedoch der Rückflusstermin. Die Interpretation der Rendite als durchschnittlicher jährlicher Wertzuwachs ist bei der Kapitalwertrate nicht möglich. Die Kapitalwertrate sei für die Daten einer

3-periodigen Handlungsmöglichkeit errechnet.

Der

Zahlungsstrom möge − 100, + 55, + 60,5, + 26,62 betragen. Im ersten Schritt wird jede einzelne Zahlung auf den Zeitpunkt t = 0 abgezinst. Aus der ersten Zahlung von + 55 €

1 in t = 1 ergibt sich beim Kalkulationszinsfuß von 10% (= 0,1) ein Zinsfaktor von (1 + 0,1) = 1,1. Durch diesen werden die 55 €

1 dividiert, was 50 €

0 per t = 0 ergibt. Die Zahlung von+ 60,5 €

2 in t = 2 wird durch 1,12 = 1,21 geteilt, was per t = 0 dann auch zu + 50 führt. Der Barwert der letzten Zahlung aus t = 3 beträgt + 26,62/1,331 = + 20 €

0.

Die Barwertsumme der Rückflüsse (teilweise

Zukunftserfolgswert genannt, siehe Wöhe, S. 514 f.) beläuft sich dann auf 120 €

0. Wenn hiervon die Anschaffungsauszahlung von 100 €0 abgezogen wird, erhält man den Kapitalwert von 20 €

0. Damit beträgt die Kapitalwertrate 20/100 = 20%. Dieses Ergebnis muss nun interpretiert werden. Allgemein gilt, dass eine Handlungsmöglichkeit vorteilhaft ist, wenn ihre Durchführung zu einer höhere Zielerreichung führt als ihre Unterlassung Konkret ist die Handlungsmöglichkeit gemäß der Kapitalwertrate dann absolut vorteilhaft, wenn sie positiv ist, also besser als die

Nullalternative (Do Nothing).

Laut Berechnungsformel geht die Anschaffungsauszahlung mit ihrem absoluten Betrag in die Formel ein. Daher entscheidet sich die Vorteilhaftigkeit über den Kapitalwert im Zähler. Ist er positiv, so ist auch die Kapitalwertrate positiv. Die Berechnung der Kapitalwertrate bringt somit für die Frage der absoluten Vorteilhaftigkeit keine zusätzlichen Informationen gegenüber dem Kapitalwertkriterium. Nun ist die relative Vorteilhaftigkeit zu prüfen. Es ist somit zu klären, ob die Kapitalwertrate als Kriterium eingesetzt werden kann, wenn zwischen verschiedenen Handlungsmöglichkeiten ausgewählt werden soll (siehe z. B. Becker, S. 73ff.).

Für die Handlungsmöglichkeiten sei angenommen, dass sie sich nicht sachlich gegenseitig ausschließen, aber sie können nicht alle durchgeführt werden, weil nicht hinreichend viel Kapital zur Verfügung steht. Das

knappe Kapital sollte dann möglichst gut genutzt werden. Dadurch dass das notwendige Anfangskapital im Nenner steht, werden Handlungsmöglichkeiten gut bewertet, wenn sie wenig Kapital benötigen. Dies ist der richtige Grundgedanke, der auch für die anderen

Renditekriterien gilt.

Es werden dann die Investitionen realisiert, welche die höchsten Renditen aufweisen. Allerdings kann eine

Reihenfolgebildung nach Maßgabe von Kapitalrenditen nur dann richtig sein, wenn die Handlungsmöglichkeiten ähnliche Risiken aufweisen. Ein Vergleich z. B. einer Finanzinvestition in ein Unternehmen mit dem Rating AAA darf nicht mit einer risikoreichen Investition verglichen werden, ohne dass die Risikounterschiede berücksichtigt werden.

Probleme der Kapitalwertrate

Die adäquate Auswahl des

Entscheidungskriteriums kann sehr wichtig für die Entscheidung sein, ob Handlungsmöglichkeiten in das Investitionsprogramm aufgenommen werden oder nicht. Insofern sollte verhindert werden, dass eher schwache Handlungsmöglichkeiten eines Geschäftsbereiches durch Anwendung eines ungeeigneten Kriteriums zu gut dargestellt werden und damit die Gefahr entsteht, dass bessere Handlungsmöglichkeiten nicht zum Zuge kommen. Hoberg hat diese Problematik für die

statische Renditevergleichsrechnung nachgewiesen (vgl. das Renditeparadoxon nach Hoberg 2013, S. 942 ff.).

Für die Kapitalwertrate besteht eine ähnliche Gefahr. Wenn Teile der Anfangsauszahlung zeitlich stark verzögert werden (z. B. durch ein Zahlungsziel von einem Jahr), dann bleibt der absolute Kapitalwert unverändert, wenn die Verschiebung mit dem gleichen Zinssatz erfolgt. Aber die Kapitalwertrate kann dann stark steigen. Die Kapitalwertrate ist also wie alle anderen Renditekriterien auch sehr anfällig gegenüber

Manipulationen der Anschaffungsauszahlung.

Ein weiteres wesentliches

Problem kann dann entstehen, wenn Handlungsmöglichkeiten mit unterschiedlichen Laufzeiten verglichen werden sollen. Es stellt sich das Problem, was mit der kürzeren Handlungsmöglichkeit passieren wird, wenn die anderen noch laufen. Die Höhe der

Wiederanlage kann ausschlaggebend für die richtige Entscheidung sein ((vgl. noch genauer Hoberg (2016b), S. 789 ff.). Bei der Kapitalwertmethode besteht die implizite Annahme, dass Überschüsse zum Kalkulationszinsfuß weiter angelegt werden (vgl. z. B. Becker, S. 79).

Da bei der Barwertbildung nun mit dem gleichen Kalkulationszinssatz abgezinst wird, ändert sich der Kapitalwert nicht, wenn z. B. die

Nutzungsdauer verlängert wird. Wenn vom absoluten Kriterium "Kapitalwert" auf das relative Kriterium der Kapitalwertrate übergegangen wird, so kann sich die Vorteilhaftigkeitsreihenfolge der betrachteten Handlungsmöglichkeiten erheblich ändern. Wenn angenommen wird, dass sich die Renditen der kürzer laufenden Handlungsmöglichkeiten wiederholen – dies entspricht der impliziten Prämisse -, so muss geprüft werden, ob wirklich solche neuen Handlungsmöglichkeiten mit ähnlicher Rendite gefunden werden können. Nimmt man jedoch der Einfachheit halber den Kalkulationszinssatz als Verzinsung für die weiteren Jahre, so wird die Kapitalrendite häufig verwässert.

VoFi-Rentabilität

Die

VoFi-Rentabilität auf Basis Vollständiger Finanzpläne (VoFis) stellt die Obermenge vieler Verfahren dar (vgl. Varnholt/Hoberg/Wilms/Lebefromm, S. 84 ff.). Hierzu gehört auch die

modifizierte Realverzinsung, welche den in der Praxis üblichen Fall abbilden kann, dass in t = 0 nicht alle Investitionsauszahlungen angefallen sind bzw. anfallen werden. Wie erwähnt kann die Vergleichbarkeit bei Renditerechnungen eingeschränkt sein, wenn die Laufzeiten und/oder die Kapitalbindungsstruktur unterschiedlich sind. Die VoFi-Rentabilität geht im Gegensatz zur Internen Zinssatzmethode hingegen von einer expliziten Angabe zur Höhe der verwendeten Zinssätze aus.

Diese bewusste Vorgehensweise ist sicherlich als wesentlich besser anzusehen. Die VoFi-Rentabilität kann weiter ausgebaut werden, indem z. B. Entnahmen im Laufe der Jahre eingegeben werden, damit der Investor schon früher von Rückflüssen profitieren kann. Dabei ist jedoch darauf zu achten, dass dann auch die

konkurrierenden Handlungsmöglichkeiten die gleichen Entnahmen bringen müssen.

Angesichts der problematischen

Wiederanlageprämisse der internen Zinssatzmethode sollte die Kalkulationen innerhalb der Laufzeit einer Handlungsmöglichkeit nicht mit dem noch gar nicht bekannten Internen Zinsfuß durchgeführt werden, sondern die Differenzen sollten mit dem Kalkulationszinsfuß bewertet werden, was in den geeigneteren Ansätzen auch so durchgeführt wird. Aber auch dieser Ansatz ist nur eine (allerdings viel bessere) Hilfslösung, weil sie zwar über die Differenzinvestitionen eine gleichmäßige rechnerische Kapitalbindung sicherstellt. Aber sie berücksichtigen nur pauschal über den Kalkulationszinsfuß, welche

alternativen Kapitalverwendungen zu den zukünftigen Zeitpunkten möglich sein werden.

Eine explizite Berücksichtigung zukünftiger Handlungsmöglichkeiten kann

methodisch sauber z. B. über eine simultane Planung geleistet werden. Diese scheitert aber regelmäßig an den Datenerfordernissen. Es soll nun die VoFi-Rentabilität in der Ausprägung der modifizierten Realverzinsung vorgestellt werden. Dazu wird bestimmt, wie viel Kapital dauerhaft im Projekt gebunden ist. Der Wert für das Beispiel beträgt 20.000 €

0. Dafür, dass der Investor für fünf Jahre diesen Betrag nicht anders einsetzen kann, erhält er am Ende einen höheren Endbetrag aus der Investition.

Die

Überschüsse, die zu den späteren Zeitpunkten anfallen, werden "angelegt" (Zeile 12). Die Anführungszeichen in der Zeile ("Geldanlage") der folgenden Tabelle sollen zeigen, dass es sich nicht um Finanzanlagen handeln kann. Rückfließendes Geld wird bei dem angenommenen

Kapitalengpass vornehmlich für weitere Handlungsmöglichkeiten verwendet oder zumindest für die Reduktion der teuersten Kredite anderer Handlungsmöglichkeiten. Auf diese Weise kumuliert sich der Endbetrag zum Ende des Planungszeitraums in t = 5 (letzte Spalte Zeile 16).

|

Zeile

|

Zeitpunkt

|

0

|

1

|

2

|

3

|

4

|

5

|

|

1

|

Zahlungen für Investition

|

–20.000

|

|

|

|

|

4.700

|

2

|

Einzahlungen

|

|

5.000

|

14.100

|

18.600

|

19.300

|

14.700

|

|

3

|

Auszahlungen

|

|

–16.000

|

–4.000

|

-5.400

|

–4.400

|

–2.100

|

|

4

|

Projekt Cash Flow

|

–20.000

|

11.000

|

10.100

|

13.200

|

14.900

|

17.300

|

|

5

|

Sollzinsen

|

|

0

|

–1.100

|

–200

|

0

|

0

|

|

6

|

Habenzinsen

|

|

0

|

0

|

0

|

1.100

|

2.700

|

|

7

|

Eingesetztes Kapital

|

20.000

|

|

|

|

|

|

|

8

|

Periodensaldo

|

0

|

–11.000

|

9.000

|

13.000

|

16.000

|

20.000

|

|

Finanzierung

|

|

|

|

|

|

|

9

|

* Kapitalaufnahme

|

0

|

11.000

|

0

|

0

|

0

|

0

|

10

|

* Kapitalrückzahlung

|

0

|

0

|

–9.000

|

–2.000

|

0

|

0

|

11

|

* Zinssatz

|

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

|

"Geldanlage"

|

|

|

|

|

|

|

12

|

* Kapitalanlage

|

0

|

0

|

0

|

–11.000

|

–16.000

|

–20.000

|

13

|

* Kapitalrückfluss

|

0

|

0

|

0

|

0

|

0

|

0

|

14

|

* Zinssatz

|

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

|

|

Bestandsgrößen

|

|

|

|

|

|

|

15

|

* Restfinanzierung

|

0

|

11.000

|

2.000

|

0

|

0

|

0

|

16

|

* Guthaben

|

0

|

0

|

0

|

11.000

|

27.000

|

47.000

|

Abb. 3: VoFi-Rentabilität mit Zwischenfinanzierung

Die

negativen Überschüsse, die in t = 1 kommen, werden zum Kalkulationszinssatz zwischenfinanziert. Im Beispiel sind es 11.000 €

1. Sie führen kann in den Folgejahren zu Zinsauszahlungen. Positive Überschüsse, die im Beispiel ab Zeitpunkt t = 3 anfallen, werden im Beispiel zu 10% „angelegt“. Die VoFi-Rentabilität ergibt sich nun, indem der Endbetrag (Guthaben) von 47.000 €

5 ins Verhältnis gesetzt wird zum dauerhaft gebundenen Kapital von 20.000 €

0. Es wird nun danach gefragt, mit welchem Zinssatz dieses gebundene Kapital zum Endwert "anwächst".

Mathematisch wird das Verhältnis gebildet (47.000/20.000 = 2,35) und daraus die Wurzel entsprechend der Anzahl der Perioden gezogen (hier fünf). Damit erhält man als Jahreswachstumsfaktor 1,186. Aus diesem durchschnittlichen Wachstumsfaktor wird die VoFi-Rentabilität ermittelt, indem noch 1 abzogen wird, wodurch 0,186 oder 18,6% resultiert.

Diese Kapitalrentabilität von 18,6% lässt sich nun mit den Rentabilitäten konkurrierender Handlungsmöglichkeiten vergleichen. Die Ergebnisse zeigen gut die oben beschriebenen unterschiedlichen Prämissen. Der Interne Zinsfuß geht davon aus, dass die

zwischenzeitlichen Überschüsse eben zum Internen Zinsfuß angelegt werden können (implizite Prämisse). Bei der VoFi-Rendite hingegen wird der Kalkulationszinssatz von im Beispiel 10% verwendet.

Modifizierte VoFi-Verzinsung

Im Beispiel der Abb. 3 wurde ein Kapital von 20.000 €

0 eingesetzt, was aber nicht ausreicht, um in der Anfangsphase alle

negativen Cashflows abzudecken. In t=1 muss ein Kredit über 11.000 €

1 aufgenommen werden (Zeile 9 in Abb. 3). Hier wird dem Missbrauch Tür und Tor geöffnet, weil eine Verschiebung von Teilen der Anfangsauszahlungen auf z. B. t = 1 die Rendite einiger Handlungsmöglichkeiten erhöht.

Daher wird bei der

modifizierten VoFi-Rendite die Bedingung eingeführt, dass das Anfangskapital über die gesamte Laufzeit reichen muss. Im Beispiel bedeutet dies, dass in t = 0 ein um 10.000 €

0 erhöhtes Kapital aufgenommen wird, das nach Verzinsung in t = 1 ausreicht, um den negativen Projekt

Cashflow von – 11.000 €

1. Der Saldo beträgt dann in t = 1 genau Null (siehe letzte Zeile von Abb. 4):

|

Zeile

|

Zeitpunkt

|

0

|

1

|

2

|

3

|

4

|

5

|

|

1

|

Zahlungen für Investition

|

–20.000

|

0

|

0

|

0

|

0

|

4.700

|

2

|

Einzahlungen

|

0

|

5.000

|

14.100

|

18.600

|

19.300

|

14.700

|

|

3

|

Auszahlungen

|

0

|

–16.000

|

–4.000

|

-5.400

|

–4.400

|

–2.100

|

|

4

|

Projekt Cash Flow

|

–20.000

|

11.000

|

10.100

|

13.200

|

14.900

|

17.300

|

|

5

|

Sollzinsen

|

|

0

|

0

|

0

|

0

|

0

|

|

6

|

Habenzinsen

|

|

1.000

|

0

|

1.010

|

2.431

|

4.164

|

|

7

|

Eingesetztes Kapital

|

30.000

|

|

|

|

|

|

|

8

|

Periodensaldo

|

10.000

|

–10.000

|

10.000

|

14.210

|

17.331

|

21.464

|

|

Finanzierung

|

|

|

|

|

|

|

9

|

* Kapitalaufnahme

|

0

|

0

|

0

|

0

|

0

|

0

|

10

|

* Kapitalrückzahlung

|

0

|

0

|

0

|

0

|

0

|

0

|

11

|

* Zinssatz

|

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

|

"Geldanlage"

|

|

|

|

|

|

|

12

|

* Kapitalanlage

|

-10.000

|

0

|

-10.100

|

–14.210

|

–17.331

|

–21.464

|

13

|

* Kapitalrückfluss

|

0

|

10.000

|

0

|

0

|

0

|

0

|

14

|

* Zinssatz

|

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

10,0%

|

|

|

Bestandsgrößen

|

|

|

|

|

|

|

15

|

* Restfinanzierung

|

0

|

11.000

|

2.000

|

0

|

0

|

0

|

16

|

* Guthaben

|

10.000

|

0

|

10.100

|

24.310

|

41.641

|

63.105

|

Abb. 4: VoFi-Rentabilität ohne Zwischenfinanzierung

Die

Kalkulation der Kapitalrentabilität erfolgt wie im obigen Fall der Abb. 3. Der Endbetrag in Zeile 26 von 63.105 €

5 wird auf das eingesetzte Kapital von 30.000 €

0 bezogen, was einen Quotienten von 2,1035 ergibt. Nach Ziehen er fünften Wurzel und Abzug von 1 beläuft sich die Kapitalrentabilität auf 16,0%, also deutlich geringer als die 18,6% im nicht modifizierten Ansatz.

Der Grund liegt darin, dass in Abb. 3 eine

Teilfinanzierung zu 10% durchgeführt wurde, was zu einem

Leverage-Effekt (vgl. zu einem ausführlichen Beispiel Varnholt/Hoberg/Wilms/Lebefromm, S. 93 ff.). führt. Es sollten somit beide Versionen berechnet werden, um zu sehen, wie hoch der Effekt des verringerten Einsatzes von Eigenkapital sein würde.

Grenzen der (modifizierte) VoFi-Rentabilität

Es sei nochmals darauf hingewiesen, dass auch die VoFi-Rentabilität leicht angreifbar ist, weil die wichtigen Kalkulationszinssätze im Fall der Kapitalknappheit eigentlich erst dann bekannt sind, wenn die

optimale Kombination von Handlungsmöglichkeiten und Zwischenanlagemöglichkeiten bereits festgelegt wurde, was ja eigentlich Aufgabe der Rentabilitätsvergleiche war. Aber durch mehrfaches Durchrechnen mit unterschiedlichen Kalkulationszinssätzen kann der Anwender sich häufig gut einem befriedigenden Ergebnis annähern. Ansonsten wird vorgeschlagen, das Problem mit der

linearen Optimierung zu lösen. Dazu aber würden sehr viele zusätzliche Daten benötigt, so dass dies in größeren Fällen nicht praxisgerecht ist.

Schlussbetrachtung

Renditekriterien werden in der Praxis häufig eingesetzt, wobei mögliche Probleme nicht immer adäquat berücksichtigt werden, was insb. für die Interne Zinsfußmethode gilt. Richtig eingesetzt können Renditen für nützliche zusätzliche Informationen sorgen. Wichtig ist das Adjektiv "zusätzlich". Denn kein Controller sollte so leichtsinnig sein, die Vorteilhaftigkeit von Investitionen nur aufgrund von Renditen zu beurteilen. Eine Ermittlung der VoFi-Endwerte muss auf jeden Fall erfolgen. Hilfreich sind Rendite besonders dann, wenn das maximal zur Verfügung stehende Investitionskapital begrenzt ist (Situation des Kapitalmangels).

Allerdings müssen die

Problembereiche genau analysiert werden:

- Richtige Anschaffungsauszahlung: es dürfen keine Bestandteile von t = 0 auf spätere Zeitpunkte verschoben werden.

- Ähnliche Nutzungsdauer: Wenn die Nutzungsdauern zu sehr differieren, muss entschieden werden, was bei den kürzeren Handlungsmöglichkeiten nach ihrem Abschluss passieren soll.

- Die zu vergleichenden Handlungsmöglichkeiten müssen ein ähnliches Risiko aufweisen

- Anschaffungsauszahlung: Für die Frage der absoluten Vorteilhaftigkeit ist noch die Höhe der Anschaffungsauszahlung anzusprechen. Wenn die Anschaffungsauszahlungen unterschiedlich sind, wird die Frage der alternativen Verwendung der Handlungsmöglichkeit mit geringerem Investitionsbedarf relevant.

Ev.

negative Auswirkungen dieser Punkte können mit Hilfe geeigneter Differenzinvestitionen reduziert werden. Zusätzlich zu den oben genannten Problembereichen, die für alle Renditekriterien gelten, muss der Kapitalwertrate im Speziellen vorgeworfen werden, dass sie schwer zu interpretieren ist, weil Rückfluss (Kapitalwert) und Anschaffungsauszahlung auf den gleichen Zeitpunkt bezogen sind. Also sollte besser die Realverzinsung im Rahmen eines VoFis eingesetzt werden. Wenn sie in ihrer modifizierten Form verwendet wird, kann auch das Problem der

manipulierten Anschaffungsauszahlung gelöst

Literaturverzeichnis:

- Becker, H. P.: Investition und Finanzierung: Grundlagen der betrieblichen Finanzwirtschaft, 6. Aufl., Wiesbaden 2013.

- Berk, J., DeMarzo, P., Harford, J.: Fundamentals of Corporate Finance, Second Global Edition, Pearson 2012.Brealey, R., Myers, S., Marcus, A.: Fundamentals of Corporate Finance, Global Edition, 10. Edition, McGraw-Hill 2020.

- Götze, U.: Investitionsrechnung, Modelle und Analyse zur Beurteilung von Investitionsvorhaben, 7. Auflage, Berlin/Heidelberg 2014.

- Hoberg, P.: (2016a): Jahresabschlussanalyse: Irreführende Umsatzrenditen, in: Der Betrieb, Nr. 18/2016, 69. Jg. S. 1029-1032.

- Hoberg, P.: (2016b): Wiederanlagemöglichkeiten in der Investitionsrechnung, in: Wisu 7/16, 45. Jg., S. 789-796.

- Hoberg, P. (2017): Fallen beim Internen Zinssatz vermeiden, in: Betriebswirtschaft im Blickpunkt, 8/2017, S. 215-222.

- Hoberg, P. (2018): Einheiten in der Investitionsrechnung, in: WISU, 47. Jg., 4/2018, S. 468-474. Hoberg, P. (2019): Ableitung des Kalkulationszinssatzes (Vergleichszinssatz) für die Investitionsrechnung, in: https://www.controllingportal.de/Fachinfo/Investitionsrechnung/Ableitung-des-Kalkulationszinssatzes-Vergleichszinssatzfuer-die-Investitionsrechnung.html?sphrase_id=57622044.

- Hoberg, P. (2022): Controllers Trickkiste: Renditefalle umgehen, in: https://www.controllingportal.de/Fachinfo/Investitionsrechnung/controllerstrickkiste-renditefalle-um..., 3.3.2022.

- Hoberg, P. (2023): Controllers Trickkiste: Excelfalle beim Internen Zinsfuß vermeiden, in: https://www.controllingportal.de/Fachinfo/Investitionsrechnung/controllers-trickkiste-excelfalle-beim-internen-zinsfussvermeiden.html?sphrase_id= 111149914, 25.7.2023.

- Olfert, K.: Investition, 13. Aufl., Herne 2015.

- Varnholt, N., Hoberg, P., Wilms, S., Lebefromm, U.: Betriebswirtschaftliche Grundlagen und Umsetzung mit SAP®S/4HANA, Berlin/Boston 2023.

- Wöhe, G., Döring, U., Brösel, U.: Einführung in die allgemeine Betriebswirtschaftslehre, 28. überarbeitete und aktualisierte Auflage, München 2023.

letzte Änderung P.D.P.H.

am 29.05.2024

Autor:

Prof. Dr. Peter Hoberg

|

Autor:in

|

Herr Prof. Dr. Peter Hoberg

Professor für Betriebswirtschaftslehre an der Hochschule Worms. Seine Lehrschwerpunkte sind Kosten- und Leistungsrechnung, Investitionsrechnung, Entscheidungstheorie, Produktions- und Kostentheorie und Controlling. Prof. Hoberg schreibt auf Controlling-Portal.de regelmäßig Fachartikel, vor allem zu Kosten- und Leistungsrechnung sowie zu Investitionsrechnung.

|

|

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

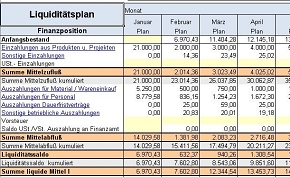

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>