![Cash Flow: Einführung und Überblick über Cashflow- Berechnungsarten]()

Der

Cash Flow ist eine

Kennzahl, mit der der Zahlungsmittelzufluss oder -abfluss, also der Saldo aller Ein- und Auszahlungen eines Unternehmens, erfasst und dargestellt wird. Er ist für Unternehmer, Banken und andere Geschäftspartner ein wichtiger Indikator für die

Selbstfinanzierungs- und Ertragskraft eines Unternehmens und wird regelmäßig auch für die Berechnung der Bonität eines Betriebes hinzugezogen. Schlechte Ausprägungen bzw. Ergebnisse, die unter dem Branchenschnitt liegen, führen zu einer schlechten Einstufung und umgekehrt.

Definition Cash Flow

Der Cash Flow ist der

Überschuss der Einzahlungen über die Auszahlungen innerhalb einer bestimmten Periode. Er gibt damit an, wie groß die Eigenfinanzierungskraft eines Unternehmens ist. Die Gegenüberstellung von Einzahlungen und Auszahlungen eines Unternehmens in einer bestimmten Periode wird auch Kapitalfluss genannt, der in einer

Kapitalflussrechnung dargestellt werden kann.

Aus der Definition geht hervor, dass mithilfe des Cash Flows eine Aussage über die Ertrags- und Finanzkraft des Unternehmens gemacht werden kann, die vor allem für Kreditgeber und potentielle Investoren sowie Aktieninhaber von großer Bedeutung sind.

Um diese Aussage treffen zu können, müssen alle Positionen, die nicht zahlungswirksam sind, aus dem Jahresüberschuss bzw. Jahresfehlbetrag entfernt werden, da sie in den Betrag mit hinein- bzw. hinausfließen, ohne dass ein tatsächlicher Geldwert eingenommen bzw. ausgegeben worden ist. Dazu gehören z.B. Abschreibungen und Rückstellungen.

Anzeige

RS Controlling-System:

RS Controlling-System: Das RS- Controlling-System bietet

Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist- Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalflussrechnung analysieren.

Alle Funktionen im Überblick >>.

Berechnung des Cash Flows

Die Zusammensetzung des Cashflows ist nicht einheitlich geregelt und es gibt verschiedene Möglichkeiten ihn zu bilden. Für die Cash-Flow-Berechnungen können zwei grundsätzliche Wege angewandt werden:

a) Indirekte Cash Flow-Ermittlung

Um den (Brutto-) Cash Flow auf indirektem Wege zu ermitteln, werden die Positionen, die nicht zahlungswirksam sind, aus dem Jahresüberschuss herausgerechnet. Das Grundschema (Formel) für die indirekte und häufiger angewendete Berechnung des Cash Flows sieht wie folgt aus:

Jahresüberschuss nach Steuern

- nicht zahlungswirksame Erträge

+ nicht zahlungswirksame Aufwendungen

= Cash Flow i.e.S.

Zu den nicht zahlungswirksamen Aufwendungen zählen u.a.:

- Einstellungen in die Rücklagen

- Erhöhung des Gewinnvortrages

- Abschreibungen

- Erhöhung der Sonderposten mit Rücklageanteil

- Erhöhung der Rückstellungen

- Bestandminderung an fertigen und unfertigen Erzeugnissen

Zu den nicht zahlungswirksamen Erträgen zählen u.a.:

- Entnahme aus Rücklagen

- Minderung des Gewinnvortrages

- Zuschreibungen

- Auflösung von Wertberichtigungen

- Minderung der Sonderposten mit Rücklageanteil

- Auflösung von Rückstellungen

- Bestandserhöhungen an fertigen und unfertigen Erzeugnissen

- Aktivierte Eigenleistungen

Ein einfaches Beispiel der

indirekten Methode könnte so aussehen:

|

|

Jahr 1

|

Jahr 2

|

|

Jahresüberschuss nach Steuern

|

350.000

|

300.000

|

|

Abschreibungen (+)

|

30.000

|

30.000

|

|

Zuschreibungen (-)

|

2.000

|

2.000

|

|

Zunahme langfristige Rückstellungen (+)

|

10.000

|

12.000

|

|

Auflösung von Rückstellungen (-)

|

8.000

|

8.000

|

|

operativer Cash Flow i.e.S.

|

380.000

|

332.000

|

Ein weiteres Beispiel für die indirekte Cash Flow-Ermittlung finden Sie hier >>

b) Direkte Cash Flow-Ermittlung

Die direkte Ermittlung des (Brutto-) Cash Flows ergibt sich aus der Differenz aller zahlungswirksamen Erträge und den zahlungswirksamen Aufwendungen. Es wird also die Gewinn- und Verlustrechnung im Prinzip noch einmal ausschließlich unter Berücksichtigung der zahlungswirksamen Geschäftsfälle gebucht. Alle anderen Geschäftsfälle bleiben unberücksichtigt. Die Formel lautet wie folgt:

zahlungswirksame Erträge

- zahlungswirksame Aufwendungen

= Cash Flow i.e.S.

Zu den zahlungswirksamen Erträgen zählen u.a.:

- Einzahlungen aus Umsätzen / Forderungen (Cash Flow i.e.S.)

- Sonstige Einzahlungen (Cash Flow i.e.S.)

- Desinvestitionen (CF Investitionstätigkeit)

- Eigenkapitaleinlage (CF Finanzierungstätigkeit)

- Kreditaufnahme (CF Finanzierungstätigkeit)

Zu den zahlungswirksamen Aufwendungen zählen u.a.:

- Auszahlungen für Personal und Verbindlichkeiten (Cash Flow i.e.S.)

- Auszahlungen für Material und Waren und Verbindlichkeiten (Cash Flow i.e.S.)

- Sonstige Auszahlungen (Cash Flow i.e.S.)

- Investitionen (CF Investitionstätigkeit)

- Eigenkapitalentnahme (CF Finanzierungstätigkeit)

- Kredittilgung (CF Finanzierungstätigkeit)

Die direkte Methode wird von den Unternehmen nicht sehr häufig verwendet, ist allerdings eine mehr transparente Aufstellung der Zahlungsströme. Hierbei wird im engeren Sinne der Einzahlungsüberschuss errechnet.

Ein einfaches Beispiel der

direkten Methode könnte so aussehen:

|

|

Jahr 1

|

Jahr 2

|

|

Einzahlungen aus Umsätzen

|

850.000

|

820.000

|

|

Auszahlungen für Material und Waren und Verbindlichkeiten (-)

|

150.000

|

130.000

|

|

Auszahlungen für Personal und Verbindlichkeiten (-)

|

300.000

|

330.000

|

Sonstige Einzahlungen,

die nicht der Investitions- und Finanzierungstätigkeit zuzuordnen sind (+)

|

2.000

|

2.000

|

Sonstige Auszahlungen,

die nicht der Investitions- und Finanzierungstätigkeit zuzuordnen sind (-)

|

22.000

|

30.000

|

|

operativer Cash Flow i.e.S.

|

380.000

|

332.000

|

Ein weiteres Beispiel für die direkte Cash Flow-Ermittlung finden Sie hier >>

Beide Methoden kommen zum gleichen Ergebnis bzw. Cashflow. Da die direkte Methode erheblich aufwändiger ist und im Prinzip alle Geschäftsfälle erneut „angefasst“ werden müssen, dominiert die indirekte Methode, mit der im weiteren Verlauf gearbeitet wird.

Hinweis zur Formelbildung: Die Formeln im Beitrag orientieren sich an in der Praxis häufig zu findenden Varianten, zum Teil mit Vereinfachungen; es kann abweichende Versionen geben.

Aber auch bei der indirekten Methode ist es möglich bzw. verpflichtend, mehr oder weniger Positionen anzusetzen. Konzerne beispielsweise müssen u.a.

Sonderposten mit Rücklagenanteil (Teil einer steuerlichen Wertberichtigung),

Rechnungsabgrenzungsposten oder ein

aktiviertes Disagio mit ausweisen. Diese Positionen sind bei kleineren Unternehmen meist nicht vorhanden oder es handelt sich um Beträge von untergeordneter Bedeutung. Daher wird im weiteren Verlauf von typischen Geschäftsfällen ausgegangen und es wird sich an weit verbreiteten und allgemein akzeptierten Mindest-Darstellungsformen orientiert.

Jahresüberschuss oder EBIT verwenden?

Zudem gibt es Formeln, die vom

EBIT (Earnings before Interest an Taxes), dem

Gewinn vor Zinsen und Steuern ausgehen. Die Steuern werden dann separat aufgeführt, die Zinsen nicht beim Jahresgewinn sondern später in der Kapitalflussrechnung ausgewiesen. Für den Beitrag wird der Cashflow mit dem Jahresüberschuss oder –fehlbetrag wie er mithilfe der GuV (Gewinn- und Verlustrechnung) berechnet wird inklusive Zinsen und nach Steuern angesetzt. In der Summe entsteht das gleiche Ergebnis, nur die Art und Weise der Darstellungen unterscheiden sich.

Warum sollte der Cashflow zur Kapitalflussrechnung ausgebaut werden?

Der einfache Cashflow (Cashflow im engeren Sinn (i.e.S.)) genügt in der Regel nicht, um die Liquiditätslage eines Unternehmens umfassend zu beurteilen, da nicht aufgezeigt wird, was mit dem im Tagesgeschäft erwirtschafteten Geld, dem Gewinn, passiert ist bzw. wofür es verwendet wurde. Denn es werden im Kern lediglich Fälle behandelt, die sich in der Gewinn- und Verlustrechnung (GuV) widerspiegeln. Darüber hinaus gibt es zahlreiche weitere Geschäftsfälle, die die Liquidität beeinflussen, etwa

Veränderungen bei den Vorräten, den Forderungen, Investitionen, Veränderungen bei den Krediten oder Ein- und Auszahlungen von / an Gesellschafter.

Daher sollte der einfache Cashflow um eine

Verwendungsrechnung (Kapitalflussrechnung) ergänzt werden. In der Praxis hat sich der Cashflow nach den IAS 7 (

International Accounting Standards, z.B. IAS 7 (iasplus.com)) durchgesetzt. In Deutschland gibt es eine ähnliche Vorschrift, den DRS 21 (Deutscher Rechnungslegungs-Standard, z.B. A._Vorbemerkungen (drsc.de),

Kapitalflussrechnung: Cashflow nach DRS 21 und IAS 7 - IONOS). Im Folgenden wird mit der Grundstruktur des IAS 7 gearbeitet, der auch einen internationalen Vergleich von Unternehmen ermöglicht. Steuern und ähnliche Positionen, die in die Verwendungsrechnung einfließen, bleiben aus Vereinfachungsgründen außen vor. Eine Verpflichtung zur Aufstellung einer Verwendungsrechnung besteht für Konzerne und Großunternehmen. Aber auch kleinere Firmen sollten eine Kapitalflussrechnung erstellen, um bessere Steuerungsinformationen zu erhalten.

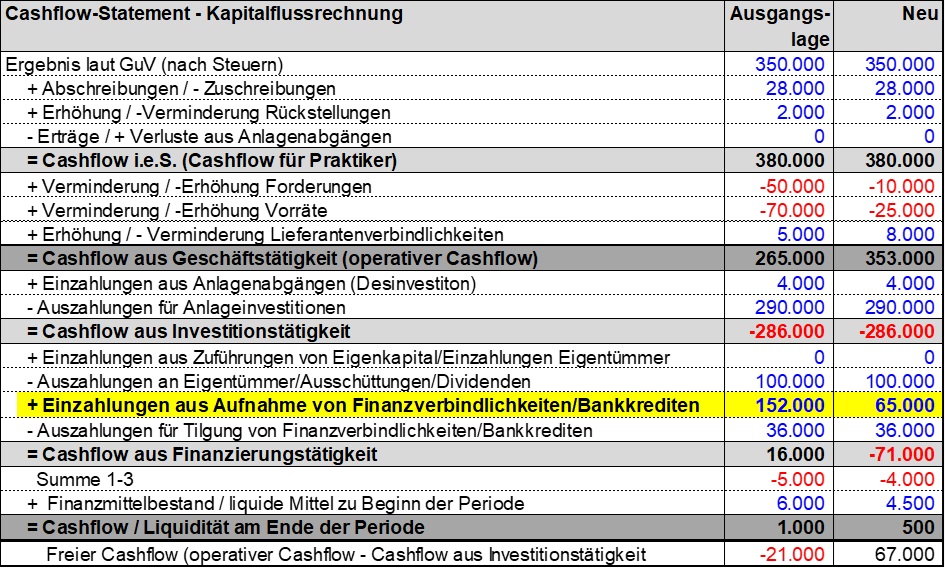

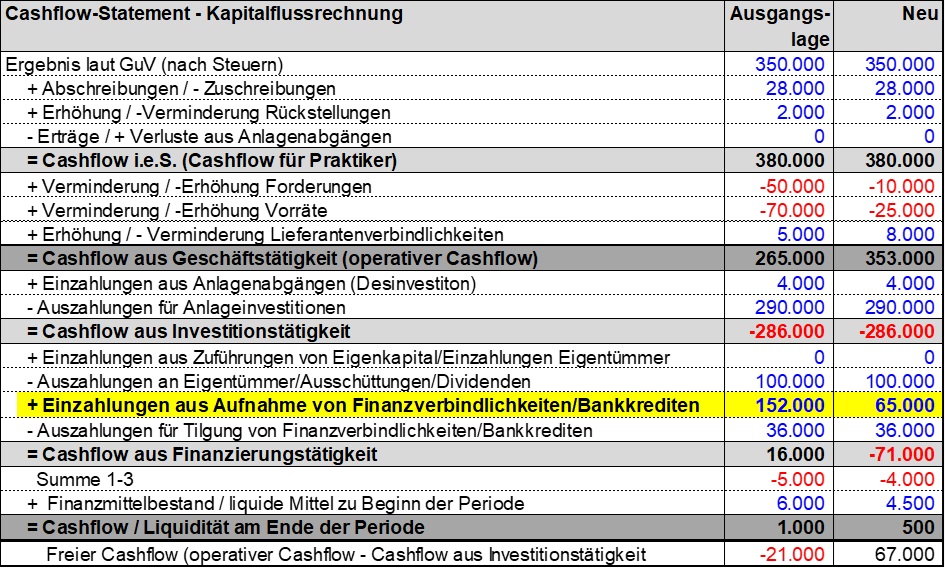

Wie sieht die grundlegende Struktur der Kapitalflussrechnung aus?

Bei der

Erweiterung des Cashflows noch IAS 7 der Cashflow i.e.S. in mehreren Stufen um einen operativer Cashflow (Cashflow aus laufender Geschäftstätigkeit, Cashflow from operating activities), einen Cashflow aus Investitionstätigkeit (Cashflow from investing activities) und einen aus Cashflow aus Finanzierungstätigkeit (Cashflow from financing activities) erweitert. Am Ende wird noch der Finanzmittelbstand am Anfang der Betrachtungsperiode berücksichtigt und man sieht, ob bzw. in welchem Umfang ein Unternehmen über freie Liquidität verfügt (vgl. Abb. 1).

Abb. 1 Cashflow-Darstellung nach Grundstruktur IAS 7

Abb. 1 Cashflow-Darstellung nach Grundstruktur IAS 7

(1) Operativer Cashflow

Der operative Cashflow ergänzt den Cashflow i.e.S. um Veränderungen von Forderungen, Vorräten (Materialien und Verkaufsprodukte) sowie die Verbindlichkeiten aus Lieferungen und Leistungen. Steigen die Vorräte oder Forderungen, wird Geld gebunden, das an anderer Stelle nicht zur Verfügung steht. Forderungen, also der Verkauf von Waren auf Rechnung, müssen vorfinanziert werden und wenn sich die Lagerbestände erhöhen, ist dieses Geld ebenfalls gebunden und steht nicht mehr für andere Zwecke zur Verfügung. Daher gilt es, diese Positionen niedrig zu halten oder abzubauen, dann steigt der Cashflow. Bei den Verbindlichkeiten aus Lieferungen und Leistungen verhält es sich umgekehrt. Steigen diese an, ist das für ein Unternehmen günstig, da die Rechnung erst später bezahlt werden muss. Ausnahme: ein Lieferant gewährt Skonto. Diesen auszunutzen ist fast immer günstiger als eine Verlängerung der Zahlungsziele.

(2) Cashflow aus Investitionstätigkeit

Im Cashflow aus Investitionstätigkeit wird dargestellt, in welchem Umfang ein Unternehmen Investitionen vorgenommen hat oder vornehmen will und wie hoch der Geldzufluss aus Verkäufen von Anlagegegenständen ist (Desinvestition).

(3) Cashflow aus Finanzierungstätigkeit

Dieser Teil des Cashflow Statements beinhaltet alle Aktivitäten, die die Summe und auch die Struktur des Kapitals eines Unternehmens verändern. Insbesondere sind hier Kreditaufnahmen und –tilgungen sowie Einzahlungen von und Auszahlungen an die Eigentümer zu nennen.

(4) Finanzmittelbestand am Ende der Periode

Aus den Salden der Positionen 1-3 zuzüglich möglicher vorhandener liquider Mittel (z.B. Bankguthaben), ergibt sich ein Finanzmittelbestand oder die Liquidität am Ende einer Periode. Je größer dieser Betrag ausfällt und je geringer das neu aufzunehmende Kreditvolumen desto besser für Liquidität und Kosten eines Unternehmens.

Vereinfachtes Zahlen-Beispiel: Abb. 1 zeigt ein Zahlenbeispiel, das die Zusammenhänge und Aussagen verdeutlicht. Die Spalte „Ausgangslage“ zeigt, dass der Cashflow durch steigende Forderungen und Vorräte (negative Vorzeichen) reduziert wird. Der operative Cashflow ist also niedriger als der Cashflow im engeren Sinn. Das bedeutet, dass Investitionen und Auszahlungen nicht vollständig aus eigenen Mitteln erbracht werden können und dass es notwendig ist, einen neuen Kredit in Höhe von 152.000 Euro aufzunehmen, um am Ende der Betrachtungsperiode noch zahlungsfähig zu sein.

In der Spalte „Neu“, die z.B. für Simulationen genutzt werden kann, wurde unterstellt, dass Forderungen und Vorräte weniger stark ansteigen, dass es also z.B. gelungen ist, Geld von den Kunden schneller einzutreiben und nicht so viel Waren einzukaufen. Der operative Cashflow steigt deutlich auf 353.000 Euro. Dieser Betrag genügt, um die Investitionen abzudecken, Dadurch lässt sich die Neukreditaufnahme auf 65.000 Euro reduzieren.

Weitere Cashflow-Berechnungsarten

In der Praxis haben sich weitere Cash-Flow-Arten herausgebildet. Die wichtigsten sind im Folgenden:

- Free Cash Flow: Operativer Cash-Flow plus Cash-Flow aus Investitionstätigkeit. Mit den Mitteln aus dem Free Cash-Flow können Unternehmen die Dividenden an die Aktionäre auszahlen oder Aktien zurück kaufen.

- Discounted Cash Flow Methode: Die Discounted Cash Flow Methode ist eine amerikanische Variante des Ertragswertverfahrens. Die Methode eignet sich vor allem um eine entscheidungsorientierte Unternehmensbewertung vorzunehmen.

- Cash Flow Return on Investment: Eine Beurteilung des operativen Geschäfts und einzelner Geschäftsbereiche gelingt mithilfe des Cash Flow Return on Investment besser. Sie stellt eine Renditekennzahl dar.

Free Cash Flow (Freier Cashflow)

Mit dem separat ausgewiesenen freien Cashflow, der Differenz zwischen operativem Cashflow und dem Cashflow aus Investitionstätigkeit, wird gezeigt, ob der operative Cashflow ausreicht, um die Investitionen zu decken oder nicht. Er ist ebenfalls eine wichtige Größe bei der Unternehmens- und Bonitätsbewertung.

Das obige

Beispiel zeigt, wie wichtig es für ein Unternehmen ist, den Cashflow inklusive Erweiterung zum Cashflow Statement, zu kennen. Nur so ist es möglich, auf einen Blick zu erkennen, was mit dem erwirtschafteten bzw. zugeflossenen Geld passiert ist.

Warum eignet sich das Cashflow-Statement als Risikofrühwarnindikator?

Gerade die Verwendungsrechnung hilft Unternehmen, mögliche Risiken frühzeitig zu erkennen. Ein wichtiger Indikator für eine mögliche schlechte Geldverwendung und sich anbahnende strukturelle Probleme in einem Unternehmen sind über einen längeren Zeitraum steigende Forderungen und/oder Vorräte (Beschaffungs- und Verkaufsgüter). Mögliche Ursachen hierfür können sein:

|

Steigende Forderungen

|

Steigende Vorräte

|

|

Kein / unzureichendes Forderungsmanagement (keine Bonitätsprüfungen, keine Verhandlung über Zahlungsziele, unzureichendes Mahnwesen usw.)

|

Schlechte/keine Einkaufsregeln (jeder kann dort kaufen, wo er möchte, keine Bündelung von Bestellungen)

|

Veraltete Produktpalette, daher Probleme, Preisvorstellungen bei Kunden durchzusetzen

|

Keine Beschaffungsanalyse, unzureichende Beschaffungsstrategien, Ausnutzung von Rabatten durch Kauf von großen Mengen, ohne zu prüfen, ob andere Bedingungen günstiger sind (z.B. kleinere Mengen, Just-in-Time Lieferungen bei wertvollen Gütern)

|

|

Vernachlässigung der Produktentwicklung, dynamischere Wettbewerber

|

Kein Warenwirtschafts-/ anderes ERP-System

|

|

(Zu) breites und tiefes Sortiment

|

(Zu) breites und tiefes Sortiment

|

|

Zu viele Ladenhüter

|

Zu viele Ladenhüter

|

|

Vernachlässigung Kundenpflege und -akquise

|

Versäumnisse in der Produktentwicklung, veraltetes Portfolio

|

|

Vertriebsprobleme, Mitarbeiter geben z.B. schneller höhere Nachlässe oder verlängern Zahlungsziele

|

Mit Lieferanten wird nicht intensiv genug verhandelt

|

|

|

Schlechte / Fehlende Lagerverwaltung

|

|

|

Schlechte Kundenpflege/–akquise

|

|

|

Wenig Initiative bei Lieferantenpflege

|

Warum können auch gute Ursachen zu negativen Veränderungen führen?

Nicht jede Verschlechterung deutet auf Probleme hin. Sollen z.B. neue Märkte oder Standorte erschlossen werden, ist es z.B. oft notwendig, die Lager aufzustocken, um jederzeit lieferfähig zu sein. Oder es müssen längere Forderungslaufzeiten gewährt werden, um Kunden zu finden und an den Betrieb zu binden. Dieser Zustand ist i.d.R. jedoch temporär begrenzt und sollte sich nicht über mehrere Jahre hinziehen.

Wie lässt sich der Cashflow verbessern?

Um Cashflow und Liquidität im Betrieb zu verbessern, gibt es zahlreiche Möglichkeiten. Die Aufzählung gibt Anregungen und zeigt ausgewählte Vorschläge:

- Kundenakquise, -pflege, Intensivierung Netzwerk mit Partnern, z.B. Handelsvertretern, Kooperation mit Online-Börsen.

- Nutzung / Aufbau neuer Vertriebskanäle, z.B. Online

- Kostensenkung, z.B. Wareneinkauf, Verhandlung mit Lieferanten, Verbesserung Zahlungskonditionen, Verhandlung mit Logistikfirmen, Investition in bessere Produktionsanlagen (schnellere Fertigung, niedrigere laufende Kosten)

- Verbesserung Abläufe und Prozesse, z.B. im Einkauf, der Produktion, der Rechnungsstellung

- Einführung / Verbesserung Forderungsmanagement, z.B. Bonitätsprüfungen, Mahnwesen, Konditionenverhandlung Kunden (z.B. längere Zahlungsziele, weniger Rabatte), Factoring, Forderungssicherung, Bonitätsprüfungen.

- Einführung / Verbesserung Warenwirtschaftssystem, ABC-Analyse Produkte, bei teuren Produkte nur Auftragsbezogen oder Just-in-Time bestellen

- Lieferantenverbindlichkeiten durch Verhandlungen erhöhen, z.B. längere Zahlungsziele vereinbaren, Entwicklung von verbindlichen Einkaufsregeln, um z.B. Nachfrage besser bündeln zu können.

- Überprüfung Notwendigkeit von Investitionen, Überprüfung auf Höhe Ausgaben, Überprüfung auf Alternativen, z.B. Leasing oder Kooperation mit Partnern

- Begrenzung der Entnahmen durch Eigentümer, Ausrichtung / Anpassung der Entnahmen an den erreichten Cashflow, Festlegung von Höchstgrenzen.

- Umschuldung kurzfristiger Kredite, Tilgung von Krediten, auch wenn das kurzfristig den Cashflow belastet, führt das in der Regel zu dauerhaft niedrigen Kosten / Zinsen und steigenden Gewinnen.

- Bevorzugter Verkauf von Produkten mit hohen Deckungsbeiträgen, um den Gewinn zu verbessern.

Warum ist der Cashflow besser für die Erfolgs- und Liquiditätsbeurteilung von Unternehmen geeignet?

Der Cashflow ist besser für die

Erfolgsbeurteilung eines Unternehmens geeignet als der Jahresabschluss, da letzterer u.a. von steuerlichen und bilanzpolitischen Überlegungen beeinflusst wird. Denn jeder Unternehmer hat das Ziel, den Jahresabschluss möglichst niedrig auszuweisen, da das die Steuerlast mindert. Er wird versuchen, die Erträge niedrig zu halten und die Aufwendungen so hoch es geht auszuweisen.

Auf der Ausgabenseite besteht u.a. die Möglichkeit, die Höhe der

Abschreibungen zu beeinflussen, z.B. durch vorgenommene Wertminderungen von Vermögensgegenständen oder die Ausnutzung von Möglichkeiten zu Sonderabschreibungen. Abschreibungen stellen Kosten dar, mindern also den Gewinn. Sie sind aber nicht zahlungswirksam, beeinflussen also nicht den Banksaldo bzw. die Liquidität. Zahlungswirksam sind hingegen die Investitionen, aus denen sich die Höhe der Abschreibungen ergibt. Bei den Umsätzen führt die Rechnungsstellung erst einmal zu Forderungen, und erst später zu einem Zahlungsmittelzufluss, wenn der Kunde die Rechnung bezahlt. Der Jahresabschluss spiegelt daher oft nicht die

wirkliche Leistungsfähigkeit und vor allem nicht die

Finanzlage eines Unternehmens wider.

Zudem werden Zuführungen zu

Rückstellungen, z.B. für Pensionen, wie die Abschreibungen zum Jahresergebnis addiert, da auch diese erst später zu Auszahlungen führen. Erst die Auflösung von Rückstellungen wird bei der Berechnung des Cashflows mindernd berücksichtigt. Der Cashflow zeigt Unternehmern und Führungskräften also, ob die im operativen (Tages-)Geschäft erwirtschafteten Mittel ausreichen, um die Existenz des Unternehmens zu sichern.

Muss der Cashflow immer ausreichen, um alle Auszahlungen aus eigener Kraft zu bestreiten?

Der Cashflow in Euro sollte so groß sein, dass mit seiner Hilfe im Mittel der Jahre z.B. Investitionen, Tilgungen und Auszahlungen an Eigentümer weit gehend selbst bezahlt werden können. Das ist aber nicht immer möglich, weil z.B. die Höhe der Investitionen auch von den Zielen und den Strategien eines Unternehmens bestimmt werden. Sie können in einem Jahr niedrig ausfallen und der erwirtschaftete Cashflow reicht aus, um

alle Zahlungen aus eigener Kraft zu begleichen. In einem anderen Jahr müssen erhebliche Mittel aufgewendet werden, um z.B. Erweiterungen oder auch Ersatzbeschaffungen zu finanzieren. Dann reicht der Cashflow oft nicht und es ist notwendig, sich aus anderen Quellen Geld zu beschaffen, z.B. einen Kredit von der Bank.

Der Cashflow aus dem Tagesgeschäft muss daher

möglichst immer positiv sein und sollte über die Jahre gesehen kontinuierlich steigen. Grundsätzlich gilt: je höher er ist, desto besser hat der Betrieb gewirtschaftet und desto mehr Geld steht für die genannten und andere Zwecke zur Verfügung. Dabei sind aber einzelne negative Jahre in den meisten Fällen unkritisch.

Der Cashflow lässt sich für das gesamte Unternehmen, für

Sparten oder für große Projekte erstellen.

Excel-Vorlagen zur schnellen Cash-Flow-Berechnung

Diese und andere Kennzahlen können Sie mithilfe von Excel-Tools/ Vorlagen leicht berechnen. Einige werden

hier näher vorgestellt >>

letzte Änderung J.E.

am 25.02.2025

Autor:

Jörgen Erichsen, Dana Klempien

Bild:

© Bildagentur PantherMedia / Melpomene

|

Autor:in

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

FingerHaus – mit mehr als 950 Mitarbeitenden sind wir nicht nur ein bedeutender Arbeitgeber in der Region Waldeck-Frankenberg, sondern auch einer der größten und innovativsten familiengeführten Hersteller von Holzfertighäusern. 17.000 begeisterte Hausbesitzer, weit mehr als 200 Jahre Erfahrun... Mehr Infos >>

FingerHaus – mit mehr als 950 Mitarbeitenden sind wir nicht nur ein bedeutender Arbeitgeber in der Region Waldeck-Frankenberg, sondern auch einer der größten und innovativsten familiengeführten Hersteller von Holzfertighäusern. 17.000 begeisterte Hausbesitzer, weit mehr als 200 Jahre Erfahrun... Mehr Infos >>

Als dynamisch wachsendes Pharmaunternehmen setzen wir uns für das wertvollste Gut der Menschen ein – die Gesundheit. Weltweit arbeiten wir mit mehr als 2.000 Mitarbeitenden für das vereinte Ziel, die Lebensqualität von Patienten (m/w/d) zu verbessern. Wir sind spezialisiert auf die ... Mehr Infos >>

Als dynamisch wachsendes Pharmaunternehmen setzen wir uns für das wertvollste Gut der Menschen ein – die Gesundheit. Weltweit arbeiten wir mit mehr als 2.000 Mitarbeitenden für das vereinte Ziel, die Lebensqualität von Patienten (m/w/d) zu verbessern. Wir sind spezialisiert auf die ... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Das Klinikum Freising ist ein in der historischen Universitätsstadt Freising bei München gelegenes Krankenhaus der Grund- und Regelversorgung in kommunaler Trägerschaft sowie akademisches Lehrkrankenhaus der Technischen Universität München. In elf medizinischen Abteilungen mit 335 Betten ... Mehr Infos >>

Das Klinikum Freising ist ein in der historischen Universitätsstadt Freising bei München gelegenes Krankenhaus der Grund- und Regelversorgung in kommunaler Trägerschaft sowie akademisches Lehrkrankenhaus der Technischen Universität München. In elf medizinischen Abteilungen mit 335 Betten ... Mehr Infos >>

Zur ExtraHolding GmbH gehören unter anderen die ExtraEnergie GmbH, ein unabhängiger Anbieter von Ökostrom und klimaneutralem Gas, und die eg factory GmbH, die das gesamte operative Geschäft für die ExtraEnergie GmbH betreibt. Für unseren Standort in Monheim am Rhein suchen wir einen: Mehr Infos >>

Zur ExtraHolding GmbH gehören unter anderen die ExtraEnergie GmbH, ein unabhängiger Anbieter von Ökostrom und klimaneutralem Gas, und die eg factory GmbH, die das gesamte operative Geschäft für die ExtraEnergie GmbH betreibt. Für unseren Standort in Monheim am Rhein suchen wir einen: Mehr Infos >>

Du suchst eine neue Herausforderung in einem dynamischen und agilen Umfeld? Du treibst Themen proaktiv voran und trägst somit zum Erfolg unserer Bank bei? Dann bist Du bei uns genau richtig. Die Airbus Bank ist eine auf Finanzierungen im Bereich Aerospace und Commercial Real Estate spezialisierte... Mehr Infos >>

Du suchst eine neue Herausforderung in einem dynamischen und agilen Umfeld? Du treibst Themen proaktiv voran und trägst somit zum Erfolg unserer Bank bei? Dann bist Du bei uns genau richtig. Die Airbus Bank ist eine auf Finanzierungen im Bereich Aerospace und Commercial Real Estate spezialisierte... Mehr Infos >>

Die GROTH-GRUPPE und ihre Baugesellschaften sind Komplettanbieter für das Bauen im Norden. Regionale Präsenz verbunden mit der Leistungsfähigkeit der gesamten Gruppe ist unsere Stärke. Wir erbringen mit über 400 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Die GROTH-GRUPPE und ihre Baugesellschaften sind Komplettanbieter für das Bauen im Norden. Regionale Präsenz verbunden mit der Leistungsfähigkeit der gesamten Gruppe ist unsere Stärke. Wir erbringen mit über 400 Mitarbeitern Bauleistungen für jeden Bedarf aus einer Hand. Mehr Infos >>

Das Max-Planck-Institut für Gravitationsphysik (Albert-Einstein-Institut) ist die weltweit größte Forschungseinrichtung zur Allgemeinen Relativitätstheorie und darüber hinausgehenden Themen. Das Institut befindet sich in Potsdam‑Golm und in Hannover. Mehr Infos >>

Das Max-Planck-Institut für Gravitationsphysik (Albert-Einstein-Institut) ist die weltweit größte Forschungseinrichtung zur Allgemeinen Relativitätstheorie und darüber hinausgehenden Themen. Das Institut befindet sich in Potsdam‑Golm und in Hannover. Mehr Infos >>

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

05.03.2015 18:46:36 - Gast

[ Zitieren | Name ]