- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (60)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Kostenarten - Erläuterung und Gliederung

Das Wichtigste in Kürze:

Während in der Gewinn- und Verlustrechnung Aufwendungen und Erträge gegenübergestellt werden, um den Periodenüberschuss eines Unternehmens zu ermitteln, geht es in der Kosten- und Leistungsrechnung um Kosten und Leistungen und die Ermittlung des Betriebsergebnisses. In den dafür zur Verfügung stehenden Verfahren werden Aufwendungen bzw. Kosten nach unterschiedlichen Kriterien gegliedert:

Während im Gesamtkostenverfahren Aufwandsarten und Kostenarten als Gliederungs- Kriterien benutzt werden (wie Materialkosten, Personalkosten, Abschreibungen etc.), sind es im Umsatzkostenverfahren die Funktionsbereiche (Kostenstellen) eines Unternehmens wie Material (Lager/Beschaffung), Fertigung, Vertrieb und Verwaltung.

Während in der Gewinn- und Verlustrechnung Aufwendungen und Erträge gegenübergestellt werden, um den Periodenüberschuss eines Unternehmens zu ermitteln, geht es in der Kosten- und Leistungsrechnung um Kosten und Leistungen und die Ermittlung des Betriebsergebnisses. In den dafür zur Verfügung stehenden Verfahren werden Aufwendungen bzw. Kosten nach unterschiedlichen Kriterien gegliedert:

Während im Gesamtkostenverfahren Aufwandsarten und Kostenarten als Gliederungs- Kriterien benutzt werden (wie Materialkosten, Personalkosten, Abschreibungen etc.), sind es im Umsatzkostenverfahren die Funktionsbereiche (Kostenstellen) eines Unternehmens wie Material (Lager/Beschaffung), Fertigung, Vertrieb und Verwaltung.

Kostenarten und die Kostenartenrechnung beziehen sich also auf die Erfassung der Kosten im Rahmen des Gesamtkostenverfahrens, während das Rechenwerk für das Umsatzkostenverfahren die Kostenträgerrechnung ist. Alle gängigen Buchhaltungsprogramme bieten inzwischen die Möglichkeit an, "auf Knopfdruck" monatlich eine so genannte BWA (betriebswirtschaftliche Auswertung) als kurzfristige (interne) Erfolgsrechnung zu erzeugen. In der Regel handelt es sich dabei um eine Auswertung auf Basis des Gesamtkostenverfahrens.

Da bei der Erzeugung "auf Knopfdruck" die Daten direkt aus dem externen Rechnungswesen übernommen werden, sind einige Anpassungen im Rahmen der Kostenartenrechnung notwendig, damit aus dieser BWA eine echte interne Erfolgsrechnung wird. In einer Basis-BWA [1] nach dem Gesamtkostenverfahren sind üblicherweise unter der Überschrift "Kostenarten" die folgenden Positionen aufgelistet, die in einer Summe als "Gesamtkosten" zusammengefasst werden:

| Kostenarten: |

| Personalkosten |

| Raumkosten |

| Betriebliche Steuern |

| Versicherungen/Beiträge |

| Besondere Kosten |

| Fahrzeugkosten (ohne Steuer) |

| Werbe-/Reisekosten |

| Kosten Warenabgabe |

| Abschreibungen |

| Reparatur/Instandhaltung |

| Sonstige Kosten |

| Gesamtkosten |

Man vermisst hier zunächst die Position "Materialkosten", die ja eine der wichtigsten Kostenarten für Produktionsunternehmen darstellt und dort häufig auch die Position mit den höchsten anfallenden Beträgen ist. Stattdessen findet sich gleich hinter der Gesamtleistung die Position "Material- /Wareneinkauf". Auf diese Position im Zusammenhang mit der Ermittlung der Materialkosten wird im Beitrag Materialkosten – Erfassung und Bewertung des Verbrauchs näher eingegangen.

|

Grund-Struktur einer BWA Gesamtkostenverfahren |

|

| Umsatzerlöse | |

| +/– | Bestandsveränderungen |

| = | Gesamtleistung |

| – | Material-/Wareneinkauf |

| = | Rohertrag |

| – | Gesamtkosten |

| = | Betriebsergebnis |

Außerdem fehlt in der Basis-BWA eine explizite Auflistung kalkulatorischer Kosten, wie z. B. des kalkulatorischen Unternehmerlohns. Es gibt lediglich eine Position mit dem Namen "verrechnete kalkulatorische Kosten", die zusammen mit dem neutralen Ergebnis für die Überleitung vom internen zum externen Ergebnis (vom Betriebsergebnis zum (externen) Periodenergebnis) notwendig ist.

Die wichtigsten Kostenarten, für die explizit eine Kostenartenrechnung erfolgen muss, weil sie nicht "eins-zu-eins" aus dem externen Rechnungswesen übernommen werden können, werden in diesem und in dem gesonderten Beitrag Materialkosten – Erfassung und Bewertung des Verbrauchs näher erläutert; dabei handelt es sich um die im Folgenden aufgelisteten Positionen.

- Material-/Wareneinkauf - Materialkosten (Extra-Beitrag)

- Personalkosten

- (Kalkulatorische) Abschreibungen

- Weitere kalkulatorische Kosten

- Kalkulatorische Mieten

- Kalkulatorische Wagnisse

- Kalkulatorischer Unternehmerlohn

- Kalkulatorische Zinsen

Materialkosten

Materialkosten stellen insbesondere für Produktionsunternehmen in der Regel eine wichtige Kostenposition dar, häufig sogar die größte Kostenposition im Unternehmen überhaupt. Sie haben somit großen Einfluss auf das Unternehmensergebnis.Im HGB ist in der Struktur des Gesamtkostenverfahrens die Position Material-/Wareneinkauf nicht vorgesehen, sondern es ist explizit von „Materialaufwand“ die Rede. Was hat es damit auf sich? Materialaufwand erscheint in der Gewinn- und Verlustrechnung im Gesamtkostenverfahren durch die Buchung von Eingangsrechnungen für den Materialeinkauf. Damit wird praktisch alles als Aufwand gebucht, was gekauft und in der Regel auch geliefert wurde, unabhängig davon, ob es bereits in der Produktion verwendet/verbraucht wurde.

Diese Vorgehensweise entspricht aber nicht der exakten Definition, nach der Aufwand (und Kosten) erst bei Verbrauch des Materials entsteht. Insofern ist die Bezeichnung „Materialeinkauf“ in der BWA präziser, da sie darauf hinweist, dass es sich hier nicht um Materialaufwand oder Materialkosten entsprechend der exakten Definition handelt. Das mag nach einer rein akademischen Diskussion klingen, ist es aber nicht, sondern die Unterscheidung ist höchst relevant für die Praxis.

Um statt des Materialeinkaufs die Materialkosten zu erfassen, muss man statt der eingekauften die verbrauchten/verkauften Mengeneinheiten erfassen und diese anschließend mit den passenden Einkaufspreisen bewerten. Näheres dazu erfahren Sie in diesem Beitrag: Materialkosten - Erfassung und Bewertung des Verbrauchs >>

Personalkosten

Bei Personalkosten muss unterschieden werden zwischen Basiskosten und Nebenkosten sowie zwischen fixen und (teil-)variablen Kosten inkl. Aushilfen. Die Basiskosten inklusive Nebenkosten können für die Kostenrechnung direkt aus der Lohn- und Gehaltsbuchhaltung übernommen werden (Grundkosten).Einmalzahlungen wie Urlaubsgeld, Weihnachtsgeld, Prämien, Boni etc. werden üblicherweise monatlich "abgegrenzt". Das heißt, die Beträge werden am Anfang des Jahres geschätzt und dann gleichmäßig auf alle 12 Monate verteilt, damit ein Monat, in dem "zufällig" hohe Auszahlungen passieren, nicht fälschlich als wirtschaftlich nicht erfolgreich bewertet wird, weil das Periodenergebnis im Vergleich zu den anderen Monatsergebnissen niedrig oder sogar negativ ist.

(Kalkulatorische) Abschreibungen

Abschreibungen werden ebenfalls in der internen Erfolgsrechnung monatlich abgegrenzt, da sie in der Buchhaltung erst am Ende des Jahres korrekt ausgerechnet werden, da erst dann klar ist, wie viel im gesamten Jahr investiert und desinvestiert wurde. Das heißt, es handelt sich um so genannte kalkulatorische Abschreibungen (Anderskosten).Sie können außerdem von den bilanziellen Abschreibungen abweichen, wenn im internen Rechnungswesen eine andere Wahl bezüglich der Abschreibungsmethode, der Abschreibungsdauer und/oder des abzuschreibenden Wertes (Anschaffungswert oder Wiederbeschaffungswert) als im externen Rechnungswesen verwendet wird. Die am häufigsten angewendeten Methoden sind die lineare Abschreibung, die Leistungsabschreibung (Abschreibung nach Inanspruchnahme) und die (geometrisch) degressive Abschreibung.

Lineare Abschreibung

Bei der linearen Abschreibung wird der abzuschreibende Wert durch die Jahre der geplanten Nutzungszeit dividiert und dieser Betrag als Abschreibungsbetrag jedes Jahr in gleicher Höhe angesetzt.

Leistungsabschreibung

Bei der Leistungsabschreibung wird eine Gesamtleistung des Anlagegutes geschätzt und der abzuschreibende Wert durch diese Gesamtleistung dividiert. Anschließend wird jedes Jahr die Leistung des Jahres festgestellt und mit dem ermittelten Abschreibungssatz (abzuschreibender Wert/Gesamtleistung) multipliziert, um den jährlichen Abschreibungsbetrag zu ermitteln.

Degressive Abschreibung

Die (geometrisch) degressive Abschreibung ermittelt den Abschreibungsbetrag eines Jahres aus der Multiplikation des (vorgegebenen) Abschreibungsprozentsatzes mit dem jeweiligen Restbuchwert des Vorjahres. Dadurch fängt man mit hohen Abschreibungsbeträgen an, die Jahr für Jahr immer kleiner werden. Ein Rest(buch)wert von 0 kann so aber nicht erreicht werden. Abschreibungen, die anders kalkuliert werden, als im externen Rechnungswesen, bezeichnet man als kalkulatorische Abschreibungen.

Der Ansatz weiterer kalkulatorischer Kosten führt zu weiteren Differenzen zwischen den Ansätzen im externen und internen Rechnungswesen. Daher gibt es in der BWA – wie oben schon erwähnt – eine Korrekturposition "Verrechnete kalkulatorische Kosten" für die Überleitung vom internen Betriebsergebnis zum externen Periodenergebnis.

Weitere kalkulatorische Kosten

Unter den kalkulatorischen Kosten unterscheidet man Anderskosten und Zusatzkosten. Typische Anderskosten sind die unter Punkt 3. erläuterten kalkulatorischen Abschreibungen sowie kalkulatorische Mieten, da es jeweils eine Gegenposition im externen Rechnungswesen gibt, die aber dort in anderer Höhe angesetzt wird.Dagegen stellen der kalkulatorische Unternehmerlohn und die kalkulatorischen Zinsen (auf Eigenkapital) sowie üblicherweise auch kalkulatorische Wagnisse (wenn ihnen keine Versicherungsbeiträge gegenüberstehen) Zusatzkosten dar, die kein Gegenstück im externen Rechnungswesen haben.

Kalkulatorische Mieten

Beispiel

In Unternehmen, in denen Wirtschaftlichkeitskontrollen für Funktions-/ Verantwortungsbereiche durchgeführt werden, kann es Sinn ergeben, Raumkosten, die sich den Bereichen verursachungsgerecht zurechnen lassen, auch in den Erfolgsvergleich einfließen zu lassen. Nutzt dann der eine Bereich Räume, die Eigentum des Unternehmens sind, entstehen Raumkosten in Form von Abschreibungen, während ein anderer Bereich womöglich in angemieteten Räumlichkeiten arbeitet, wodurch Mietkosten entstehen.

In Unternehmen, in denen Wirtschaftlichkeitskontrollen für Funktions-/ Verantwortungsbereiche durchgeführt werden, kann es Sinn ergeben, Raumkosten, die sich den Bereichen verursachungsgerecht zurechnen lassen, auch in den Erfolgsvergleich einfließen zu lassen. Nutzt dann der eine Bereich Räume, die Eigentum des Unternehmens sind, entstehen Raumkosten in Form von Abschreibungen, während ein anderer Bereich womöglich in angemieteten Räumlichkeiten arbeitet, wodurch Mietkosten entstehen.

Um den Vergleich zwischen den Bereichskosten nicht durch die von den Bereichen nicht zu verantwortenden unterschiedlichen Preise (Miete vs. Abschreibung) zu verzerren, sondern nur anhand der unterschiedlich genutzten Raumgrößen zu vergleichen, kann man für die im Eigentum befindlichen Räumlichkeiten eine kalkulatorische Miete in Höhe der marktüblichen Miete (oder der tatsächlichen Miete der anderen Räume) für die Räumlichkeiten ansetzen.

Kalkulatorische Wagnisse

Kalkulatorische Wagnisse werden hauptsächlich für versicherungsfähige, aber nicht versicherte Risiken als durchschnittliche Kosten pro Periode angesetzt. Sie werden auf der Grundlage der tatsächlich eingetretenen Risikohöhen über die letzten Jahre ermittelt.

Während die durch das tatsächliche Risikoereignis entstehenden Aufwendungen als außerordentliche (neutrale) Aufwendungen im externen Rechnungswesen erfasst werden, will man dies im internen Rechnungswesen vermeiden, da sie sonst einmalig das Betriebsergebnis belasten, ohne dass die Wirtschaftlichkeit der Periode tatsächlich gelitten hat. Stattdessen werden sie im internen Rechnungswesen durch die kalkulatorischen Wagnisse als Durchschnittsbeträge über die Zeit verteilt.

Kalkulatorischer Unternehmerlohn

Eine Einzelunternehmerin, deren Arbeitsleistung nicht als angestellte Geschäftsführerin abgegolten wird und die somit nicht mit den Personalkosten des Unternehmens abgerechnet wird, kann eine angemessene Vergütung ihrer Arbeitsleistung als kalkulatorischen Unternehmerlohn berücksichtigen, vorzugsweise in Höhe der tatsächlich monatlich geplanten Privatentnahmen.

Erfolgt diese Ergänzung nicht, verdeckt ein positives Periodenergebnis, das aber nicht groß genug ist, um die Arbeitsleistung der Einzelunternehmerin zu decken, die Tatsache, dass das Unternehmen eben nicht wirtschaftlich erfolgreich (genug) arbeitet.

Kalkulatorische Zinsen

Über die Vergütung der Arbeitsleistung eines Einzelunternehmers mit Hilfe des kalkulatorischen Unternehmerlohns hinaus sollte auch die Vergütung des von ihm eingesetzten Eigenkapitals erfasst werden, die in den (Fremdkapital-)Zinsen nicht enthalten ist. Will man "unter dem Strich" sehen, inwieweit das Unternehmen in der Lage ist, eine vom Unternehmer gewünschte Rendite für sein Eigenkapital zu erwirtschaften, kann man dies mit dem angemessenen Ansatz von kalkulatorischen Zinsen abbilden.

Erst wenn alle bis hierhin aufgeführten Ergänzungen und Änderungen inklusive der Anpassungen in Bezug auf den Material-/Wareneinkauf resp. die Materialkosten mit Hilfe der Kostenartenrechnung umgesetzt sind, erhält man mit der internen Erfolgsrechnung eine gute Basis für die erfolgsorientierte Steuerung eines Unternehmens.

FAQ

Würde es statt der Erfassung kalkulatorischer Zusatzkosten nicht ausreichen, einen Mindestgewinn in der internen Erfolgsrechnung zu berücksichtigen?Ja, tatsächlich muss der Gewinn nur noch 0 sein, wenn man alle Zusatzkosten erfasst. Man kann also statt der Zusatzkosten auch alternativ einen Mindestgewinn definieren. Die Gefahr besteht dann nur darin, dass man auf die angemessene Vergütung der Arbeitsleistung und die angemessene Verzinsung des Eigenkapitals doch teilweise verzichtet, solange der Gewinn größer als 0 ist, selbst wenn dieser nicht dem Mindestgewinn entspricht, während ein Verlust, der sich bei Berücksichtigung von nicht gedeckten Zusatzkosten ergibt, eher zu der korrekten Schlussfolgerung führt, dass das Unternehmen derzeit wirtschaftlich nicht erfolgreich (genug) ist mit allen sich daraus ergebenden Konsequenzen.

Warum übernehme ich nicht einfach die bilanziellen Abschreibungen in das interne Rechenwerk?

Dafür gibt es mehrere Gründe: Für den Ansatz der bilanziellen Abschreibungen sind gesetzliche Regeln zu befolgen und es gibt legale Gestaltungsmöglichkeiten, die für eine günstige Außenwirkung sorgen können. Diese Möglichkeiten und die Vorschriften führen aber nicht unbedingt zu einer realitätsgetreuen Darstellung des tatsächlichen Werteverzehrs. Außerdem sind in den bilanziellen Abschreibungen auch Sonderabschreibungen enthalten, die man im internen Rechenwerk vermeiden möchte. Und bilanzielle Abschreibungen werden üblicherweise nur einmal am Ende jedes Geschäftsjahres ermittelt.

Muss ich jetzt jede Monats-BWA manuell abändern, damit sie mir ein korrektes Periodenergebnis angibt?

Nein, man sollte der Buchhaltung (in kleineren Unternehmen dem Steuerberater-Büro) die Aufgabe erteilen, die regelmäßigen Anpassungen ins System zu übernehmen, so dass die BWA „auf Knopfdruck“ bereits die notwendigen Änderungen enthält bzw. diese Änderungen bereits in der Buchhaltung erfolgen.

Ist die Ermittlung der verschiedenen Kostenarten einfacher, wenn das Unternehmen eine Kostenträgerrechnung hat und mit dem Umsatzkostenverfahren arbeitet?

Ja, wenn diese Kostenträgerrechnung bereits existiert. Nein, wenn sie erst neu aufgebaut werden muss: In der Kostenträgerrechnung werden die Kosten – unterteilt nach Einzel- und Gemeinkosten – auf Produktebene ermittelt und nach Funktionsbereichen geordnet.

Dieser Prozess ist viel aufwendiger als die Ermittlung der Kostenarten auf Gesamtunternehmensebene. Der einzige Vorteil ist, dass man dann tatsächlich "auf Knopfdruck" die richtigen Periodenergebnisse erhält, aber auch nur dann, wenn mit Ist- Kostensätzen und nicht mit Plan-Kostensätzen gearbeitet wurde.

Fußnoten

[1] vgl. Muster-BWA der DATEV https://www.datev.de/web/de/datev-shop/material/musterauswertung-bwa/

|

letzte Änderung P.D.U.B. am 02.04.2024 Autor: Prof. Dr. Ursula Binder |

|

Frau Prof. Dr. Ursula Binder

Professorin für Betriebswirtschaftslehre, insbesondere Rechnungswesen und Controlling an der TH Köln, vorher kaufmännische Leiterin eines mittelständischen Dienstleistungsunternehmens, Unternehmensberaterin, Seminarleiterin (Inhouse und öffentliche Seminare), Verfasserin von Lernbriefen für das Fernstudium, Autorin: Nachhaltigkeitsberichterstattung in mittelständischen Unternehmen, Haufe 2024, Schnelleinstieg Controlling, 8. Auflage 2023, Die 5 wichtigsten Steuerungsinstrumente für kleine Unternehmen, 1. Auflage 2017, Kennzahlen-Guide für Controller, 1. Auflage 2019. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

AdCapital AG

Friedberg (Hessen)

Energie Südbayern GmbH

München

Paul Bauder GmbH & Co. KG

Stuttgart

Northrop Grumman LITEF GmbH

Freiburg

Polstermöbel Fischer, Max Fischer GmbH

Ainring

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (60)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

Controlling- Newsletter

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor.Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.500 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft wahlweise für nur 119,- EUR für ein Jahr, 199,- für 2 Jahre oder 399,- für 5 Jahre Laufzeit! Studenten und Auszubildende 39,- EUR für zwei Jahre! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Jobletter und Newsletter!

Mit dem monatlich erscheinenden Newsletter werden Sie über neue Fachbeiträge, News und Excel-Tools informiert! zur Anmeldung >>Der 14-tägige Jobletter informiert Sie automatisch über neue Stellenangebote und Arbeitsmarkt-News! zur Anmeldung >>

Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Anzeige

Veranstaltungs-Tipp

Webinar am 17.04.2025 (11:00 – 11:30 Uhr): Erfahren Sie, wie Sie Forecasts mit nur wenigen Klicks anpassen und flexibel auf volatile Marktparameter reagieren – erklärt anhand verschiedener Use Cases. Jetzt anmelden >>

Anzeige

Stellenanzeigen

Office Manager & Personal Assistant (w/m/d) Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

(Senior) Referent* Konzernrechnungslegung und Bilanzierung

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Controller*in – Forschungsinstitut

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Kaufmann / Kauffrau (w/m/d) als Bilanzbuchhalter / Steuerfachwirt (w/m/d)

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

(Production) Controller (m/w/d)

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Cost-Manager – Kostenmanagement & Reporting im Klinikneubau (w/m/d)

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

Controlling-Spezialist (m/w/d)

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Leiter*in (m/w/d) für das Sachgebiet Finanz- und Rechnungswesen

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp:

Haufe Online-Jahresforum Controlling

Führende Expert:innen geben Ihnen Einblicke in die aktuellen Themen, Trends und Entwicklungen im Controlling. Als Teilnehmer:in erwartet Sie ein abwechslungsreiches Programm mit Vorträgen, Best Practices, Diskussionen und virtuellem Networking. Freuen Sie sich auf wertvolle Impulse, innovative Ideen und konkrete Empfehlungen, um Ihr Controlling zukunftssicher zu gestalten.

JOB- TIPP

Sind Sie auf der Suche nach einer neuen Herausforderung? Interessante Stellenangebote für Controller finden Sie in der Controlling-Portal Stellenbörse. Immer auf dem Laufenden bleiben und neue Jobangebote mit dem Jobletter automatisch erhalten? Zur Jobletter-Anmeldung >>

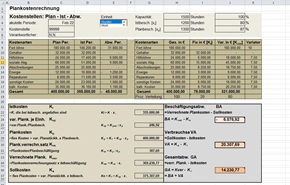

Excel-Tool Plankostenrechnung

Nach Eingabe der Plankosten und Ist-Kosten für eine Kostenstelle und Periode, sowie der Aufteilung der Kosten in variable und fixe Kosten, werden formelgestützt alle relevanten Größen (Sollkosten, verrechnete Plankosten etc.) ermittelt und eine Abweichungsanalyse (rechnerisch und grafisch) durchgeführt.

Jetzt hier für 25,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

LucaNet.Financial Consolidation ist die Software für eine prüfungssichere Konsolidierung, die alle Funktionen für die Erstellung eines legalen Konzernabschlusses nach unterschiedlichen Rechnungslegungsstandards bietet.

Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

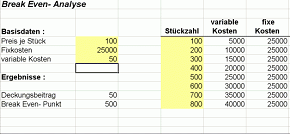

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

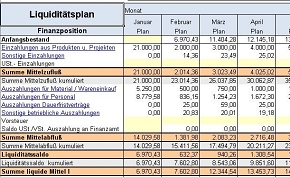

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Premium-Inhalte

Als Premium-Mitglied erhalten Sie Zugriff auf ausgewählte sonst kostenpflichtige Fachbeiträge und Video-Kurse für Premium-Mitglieder inklusive (über 400 Beiträge allein auf Controlling-Portal.de + Premiuminhalte auf Rechnungswesen-Portal.de).Beispiele:

- Serie zum Berichtswesen in Unternehmen

- Kundenwertanalyse – Wie profitabel ist ein Kunde?

- Potenzialanalyse mit Excel

- Unsere amüsante Glosse: Neulich im Golfclub

- Kostenmanagement in der Logistik

- Dashboards im Kostenmanagement

- Von Total Cost of Ownership (TCO) zu TCOplus

- KLR - Aus der Praxis für die Praxis

Die Gesamtliste an Premium-Fachbeiträgen können Sie hier einsehen >>

Premium-WebinareVideo Kurs: Kennzahlen im Controlling

Bei der Erstellung eines Kennzahlen-Cockpit, stellt sich oft die Frage, welche KPIs hier zwingend mit aufgenommen werden sollen. In diesem Online-Kurs lernen Sie Schritt für Schritt inkl. praktischer Übungsaufgaben, wie Kennzahlen im Unternehmen priorisiert und im Controlling effektiv eingesetzt werden. Zum Video-Kurs >>

Video Kurs: Controlling kompakt

Controller sind die internen Unternehmensberater im Betrieb. In diesem Controlling Kompakt-Kurs erhalten Sie mehrere Lernvideos, wie gutes Controlling funktioniert. Die Videos sind "Best-of" Auszüge aus anderen spezifischen Video-Kursen. Zum Video-Kurs >>Video Kurs: Controlling im E-Commerce

Die Gesetze im E-Commerce sind für das Controlling anders. Die Kennzahlen müssen richtig interpretiert werden, um aus den Analysen die richtigen Maßnahmen ableiten zu können. In diesem Online-Kurs lernen Sie Schritt für Schritt, wie erfolgreiches Controlling im E-Commerce funktioniert. Zum Video-Kurs >>Weitere Video-Kurse finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>