![Rating nach Basel III (Teil XI aus Controlling in der Immobilienwirtschaft und Rating nach Basel II und III )]()

Rating nach Basel III

Eigenkapitalvorschriften

Nach der Finanzkrise wird mit

Basel III ein erneuter Versuch gestartet, die Finanzbranche durch härtere Eigenkapitalvorschriften krisenfester

zu machen. Die neuen Eigenkapitalvorschriften betreffen primär sowohl Höhe als auch Definition des sogenannten Kernkapitals. Die

Kernkapitalquote setzt das Kernkapital einer Bank in Relation zu ihren

risikogewichteten Aktiva. Problematisch ist weiterhin die Risikobemessung dieser Aktiva, wobei zwischen Kredit-, Markt- und operationellen Risiken differenziert wird.

Die

Bewertung wird entweder durch externe

Rating-Agenturen vorgenommen oder erfolgt intern mittels bankeigener Risikomodelle. Die Kernkapitalquote unterscheidet sich dabei fundamental von der üblichen Eigenkapitalquote. Letztere beruht nicht auf einer Risikogewichtung der Aktiva. Die Eigenkapitalquote setzt das Eigenkapital ins Verhältnis zu den Aktiva gemäß Bilanzsumme.

Während hier die Aktiva immer 100 Prozent entsprechen, repräsentieren die risikogewichteten Aktiva der Kernkapitalquote immer nur einen Teil der Aktiva. Der

Wert dieser risikogewichteten Aktiva liegt daher immer unter 100 Prozent. Demzufolge ist die ausgewiesene Kernkapitalquote immer höher als die

Eigenkapitalquote der Bank. Am Beispiel der Schweizer UBS wird deutlich, wie stark die beiden Quoten auseinanderdriften. Während die Kernkapitalquote 2010 stolze 15 Prozent beträgt, liegt die Eigenkapitalquote nur bei 3,2 Prozent (vgl. Müller, Kaspar 2010, S. 25).

Gemäß den Regelungen nach Basel III darf

hartes Kernkapital zukünftig nur noch

Aktienkapital und

Gewinnrücklagen beinhalten. Damit verringert sich per definitione das vorhandene Kernkapital der Banken. So sinkt 2010 im obigen Beispiel der Schweizer Großbank UBS die Kernkapitalquote allein durch die neue Definition des Kernkapitals von 15 auf 6 Prozent (vgl. Meier, Markus D. 2010)!

Anzeige

Premium-Mitgliedschaft für Studis und Azubis

Erhalten Sie als StudentIn oder Auszubildene(r) Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de zum Vorzugspreis von 39,- EUR für 2 Jahre (ohne Abo!). Aktuelle und ständig erweiterte Fachbeiträge, ausgewählte sonst kostenpflichtige Excel-Vorlagen. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.

Weitere Informationen zum Ausbildungspaket >>

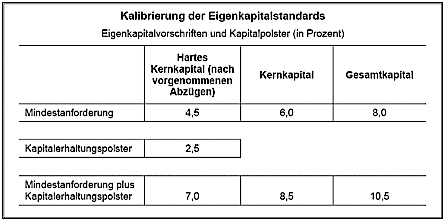

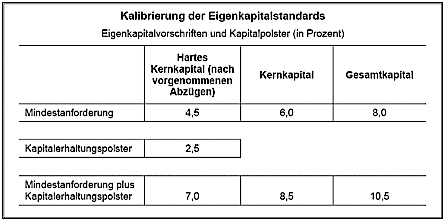

Nun muss nach Basel III die

Kernkapitalquote erheblich aufgestockt werden. An hartem Kernkapital müssen die Banken künftig eine Höhe von 4,5 Prozent statt wie bisher von 2,0 Prozent vorhalten. Die Untergrenze für das gesamte Kernkapital steigt von 4,0 auf 6,0 Prozent. Die Mindestanforderung für das Gesamtkapital beträgt unverändert 8,0 Prozent (vgl. BIZ 2010, S. 3). Zusätzlich wird ein sogenanntes

Kapitalerhaltungspolster in Höhe von 2,5 Prozent der risikogewichteten Aktiva eingeführt. Die endgültigen Vorgaben lauten (vgl. BIZ 2010, S. 6):

Abb 1: Endgültige Eigenkapitalvorschriften nach Basel III

Abb 1: Endgültige Eigenkapitalvorschriften nach Basel III

Diese Vorgaben greifen zum 1. Januar 2019. Während Kreditinstitute in der Rechtsform einer Aktiengesellschaft

stille Einlagen bereits ab 2013 nicht mehr zum harten Kernkapital rechnen dürfen, gilt dies für Sparkassen und Genossenschaftsbanken erst ab 2023 (vgl. Hofmann, Monika 2010, S. 31). Genossenschaftsbanken dürfen jedoch zukünftig ihre Geschäftsguthaben zum harten Kernkapital zählen (vgl. Hofmann, Monika 2010, S. 32).

Am 1. Januar 2016 gilt zunächst ein Kapitalerhaltungspolster von 0,625 Prozent der risikogewichteten Aktiva. Dieser Wert erhöht sich jährlich um 0,625 Prozentpunkte, bis er am 1. Januar 2019 den endgültigen Wert von 2,5 Prozent der risikogewichteten Aktiva erreicht hat (vgl. BIZ 2010, S. 4).

"Banken, die die vorgegebene Kapitalreserve nicht einhalten, sollen dazu angehalten werden, den Kapitalerhaltungspuffer aufzufüllen und bis zum Erreichen des Sollpuffervolumens teilweise oder ganz auf die Ausschüttung von Dividenden oder die Zahlungen von Boni zu verzichten. … Mit dieser Maßnahme versucht das Baseler Komitee insbesondere zu verhindern, dass bei verschiedenen Instituten trotz Verlusten Dividenden oder hohe Bonuszahlungen ausgeschüttet werden, welche die Eigenmittelausstattung signifikant schwächen" (Banh, Minh, Cluse, Michael und Cremer, Andreas 2010, S. 12).

Die neuen Eigenkapitalanforderungen werden durch eine

nicht risiko-basierte Höchstverschuldungsquote ergänzt. Diese Höchstverschuldungsquote sieht vor, die Fremdkapitalaufnahme der Banken auf das

33fache ihrer jeweiligen Kernkapitalquote zu beschränken (vgl. Hofmann, Monika 2010, S. 31).

Rating und Kreditkonditionen

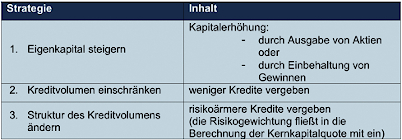

Die Basel III genannten Vorschriften verändern die grundsätzliche Rating-Systematik nicht. Die erhöhten Anforderungen an Banken hinsichtlich Eigenkapital und Liquidität beeinflussen jedoch deren

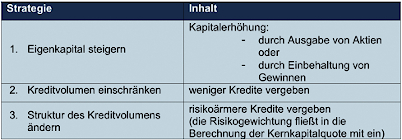

Verhalten bei der Kreditvergabe. Teurere Kredite und schlechtere Konditionen können die Folge sein (vgl. Hofmann, Monika 2010, S. 30). Dies ist den möglichen Strategien der Kreditinstitute geschuldet, ihre Kernkapitalquoten zu erhöhen (vgl. Hofmann, Monika 2010, S. 31):

Abbildung 3: Strategien der Banken zur Steigerung der Kernkapitalquote

Abbildung 3: Strategien der Banken zur Steigerung der Kernkapitalquote

Die Deutsche Bank hat sich offensichtlich für

Strategie 1 entschieden und eine

Kapitalerhöhung von knapp 10,0 Milliarden Euro vorbereitet. Bei der Kapitalerhöhung geht es zwar vordergründig um die Übernahme der Postbank; um den künftigen Anforderungen nach Basel III zu genügen, muss jedoch auch der Deutsche Bank ihr Kernkapital deutlich aufbessern. Ihrer Kernkapitalquote liegt im internationalen Bankenvergleich im hinteren Feld. Bei der Kapitalerhöhung durch Einbehaltung von Gewinnen wird versucht werden, diese zu erhöhen, beispielweise durch höhere Kreditzinsen.

Um die sinnvolle Erhöhung der Eigenkapitaldecke von Kreditinstituten abzuwenden, drohen die Banken mit

Strategie 2, der

Verknappung des Kreditangebots (vgl. Jost, Sebastian 2010):

- Die Sparkassen sprechen von einer Reduzierung des Kreditvolumens um mehr als 200 Milliarden Euro

- Die Commerzbank warnt vor negativen Auswirkungen für Mittelständler

- Der Landesbanken-Verband VÖB warnt vor schwerwiegenden Auswirkungen auf die deutschen Bankenstruktur und die Finanzierung der deutschen Wirtschaft

Auch die

Konzentration der Kreditinstitute auf risikoärmere Kredite als

Strategie 3 wird dazu führen, die Risikostruktur der Kreditnehmer stärker in den Blick zu nehmen. Zusammenfassend kann davon ausgegangen werden, dass sich die Zinskonditionen verschlechtern und gleichzeitig die Kreditnehmer härter bewertet werden. Für Immobilienunternehmen lohnen sich deshalb verstärkte Anstrengungen, die einzelnen Rating-Kriterien und somit Ihre Rating-Note zu verbessern.

Einsparungen durch immobilienwirtschaftliches Controlling

1. Verbesserung der qualitativen Rating-Note

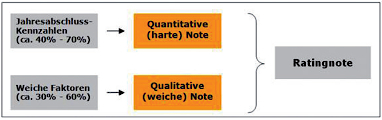

Durch die

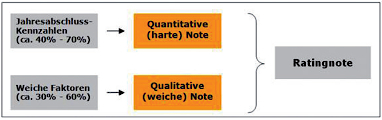

Einführung eines immobilienwirtschaftlichen Controlling-Systems kann die Rating-Note erheblich verbessert werden, und zwar ohne Veränderung der Vermögens-, Finanz- und Ertragslage! Rekapituliert man vorstehende Ausführungen, dann werden nach Basel II und III – im Gegensatz zu Basel I – verstärkt weiche Faktoren herangezogen, um die Rating-Gesamtnote zu ermitteln.

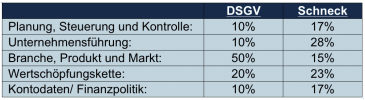

Abbildung 4: Bestandteile der Ratingnote

Abbildung 4: Bestandteile der Ratingnote

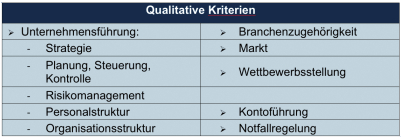

Als

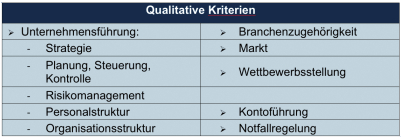

Beurteilungskriterien zur Ermittlung der qualitativen Note werden genannt (vgl. BIHK 2003, S. 8; ebenso Kirchner, Michael 2003, S. 12; ebenso Kudraß, Raymond und Schäfer, Gabriele 2003, S. 36 i.V.m. Anhang 1 bis 3):

Abbildung 5: Qualitative Rating-Kriterien im Überblick

Abbildung 5: Qualitative Rating-Kriterien im Überblick

Alle hier angesprochenen weichen Aspekte verweisen auf ein betriebswirtschaftlich fundiertes Controlling-System. Führungsteilsysteme

wie Zielsystem, Informationssystem, Planungs- und Kontrollsystem, Organisation sowie Personalführungssystem sind

Bestandteil der Beurteilung im Rating-Prozess.

Controlling-Instrumente, wie dokumentierte Unternehmensziele,

Portfoliomanagement, integrierte

Bilanz-,

Wirtschafts- und Finanzplanung und

Risikomanagement, demografische Entwicklung,

Benchmarking, Wertermittlung und

Berichtswesen stellen weiche Faktoren der qualitativen Rating-Note dar.

Das

Vorhandensein von Controlling-System und -Instrumenten wird auch innerhalb der Banken vorausgesetzt. Die Bundesanstalt für Finanzdienstleistungsaufsicht hat 2005 die Anforderungen an die Führungssysteme der Banken und hier insbesondere an die Risikosteuerungs- und Controllingprozesse konkretisiert (vgl. BaFin 2005). Anzunehmen ist, dass die Banken diese an sie selbst gestellten Anforderungen auch

in die Beurteilung ihrer Kunden mit einfließen lassen. Die Einführung eines ControllingSystems kann daher – unabhängig von den konkreten, harten Unternehmenskennzahlen – die Rating-Gesamtnote verbessern.

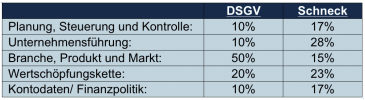

Nachfolgende Darstellung zeigt, mit welcher Gewichtung das

Vorhandensein von Controlling-Instrumenten in die qualitative

Rating-Note eingeht. Dabei wird zwischen dem Rating des Sparkassenfinanzverbunds (DSGV) und dem von Professor Schneck unterschieden (vgl. Dietrich, Peter 2006, S. 50 f.).

Abbildung 6: Einflussfaktoren der qualitativen Ratingnote

Abbildung 6: Einflussfaktoren der qualitativen Ratingnote

Nachweisbar ist, dass mit Einführung des hier skizzierten immobilienwirtschaftlichen Controlling-Systems

ORGA-CONTROL die Rating-Gesamtnote eines Immobilienunternehmens um einige Stufen verbessert werden konnte. Mit der Verbesserung der Rating-Note ging eine

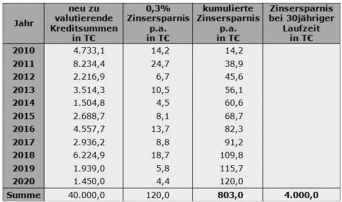

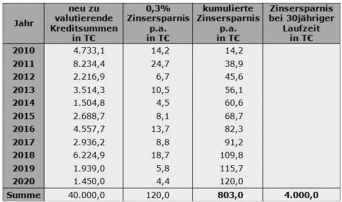

Verringerung der Darlehenszinsen um 0,3 Prozent einher. Bei einem mittelgroßen Immobilienunternehmen ergibt sich folgendes beispielhafte Einsparpotenzial:

Abbildung 7: Einsparpotenzial durch Controlling

Abbildung 7: Einsparpotenzial durch Controlling

Werden jährlich im Durchschnitt 4,0 Millionen Euro Fremdkapital aufgenommen, können durch die

Einführung des Controlling-Systems bereits innerhalb der ersten zehn Jahre über 800.000,00 Euro eingespart werden!

2. Strategie für die Zusammenarbeit mit dem Kreditinstitut

Grundsätzlich muss die

Rating-Systematik der jeweiligen Hausbank durchschaut werden. Selbst die KfW verweist auf die Notwendigkeit dieses Wissens (KfW (Hg.) 2010, S. 2):

"Zudem lohnt es sich, sich die Gründe, die zu der konkreten Einschätzung Ihres Unternehmens hinsichtlich Bonität und Besicherung

geführt haben, erläutern zu lassen. So können Sie erkennen, durch welche Maßnahmen … sich mittelfristig die Bonität Ihres Unternehmens und damit die Einschätzung durch Ihre Hausbank verbessern lässt. Dies kann sich bei künftigem Finanzierungsbedarf positiv auf den Zins für die dann benötigten Kredite auswirken.“

Die von der KfW angeführte Chronologie ist jedoch falsch! Richtig ist, mit dem Bankberater über den gewünschten Kredit zu verhandeln und ein

Rating-Gutachten einzufordern, jedoch ohne im ersten Schritt über das eigene Controlling-System und weiche Faktoren überhaupt zu sprechen.

Wichtig ist, dass das angeforderte

Gutachten nicht nur

alle Rating-Kriterien enthält, sondern gleichzeitig auch den vom Kreditinstitut gewährten Zinssatz. Hier darf man sich von der Bank nicht vertrösten oder abwimmeln lassen. Auch das gute Verhältnis zum Bankberater sollte hier nicht überschätzt werden. In realiter

ist der Bankberater weder Ihr Freund noch Ihr Berater, sondern ein angestellter Verkäufer bankeigener Produkte. Kreditinstitute sind zudem gehalten, ihre Rating-Systematik für den Kunden transparent zu machen.

In vielen Fällen wird von Seiten der Kreditinstitute

auf die weichen Faktoren gar nicht vertieft eingegangen bzw. vom Bankberater eine eigene Einschätzung vorgenommen. Erst wenn man das Rating-Gutachten und die Zinskonditionen schriftlich hat, beginnt die eigentliche Verhandlung. Gerade bei kleineren Kreditinstituten wird dann nicht der Bankberater, sondern der Bankdirektor in das eigene Unternehmen eingeladen und auf die nicht ausreichende Würdigung der weichen Faktoren des eigenen Unternehmens hingewiesen.

Erst jetzt wird die Bank mit der

Unternehmensstrategie und der

Zukunftsfähigkeit des eigenen Unternehmens vertraut gemacht. Entscheidend dabei ist, dass der Banker alle qualitativen Rating-Kriterien im Controlling-System abgebildet sieht und die IT-Systematik versteht. Genauso wichtig ist, dass alle Informationen, die man dem Banker gibt, dokumentiert sind. Wie beim Risikomanagement geht es nicht darum, einzelne nicht relevante Risiken auszuschließen, sondern nachzuweisen, dass man sich soweit irgend möglich mit allen Eventualitäten beschäftigt und dies dokumentiert hat.

Die

Zukunftsfähigkeit steht im Vordergrund! Zukünftige Chancen und Risiken müssen ausführlich und systemgestützt erläutert werden. Der Banker muss überzeugt sein, dass man sein Unternehmen im Griff hat. Die Zeit, das immobilienwirtschaftliche Controlling-System in allen Einzelheiten zu erläutern und den Banker mit Unterlagen (über) zu versorgen, ist gut investiert. Wie bereits angesprochen ist dann die Verbesserung der Rating-Note mit der damit einhergehenden Verringerung der Darlehenszinsen um 0,3 Prozent durchaus erreichbar.

Schlusswort

Das hier vorgestellte

immobilienwirtschaftliche Controlling-System versucht eine Gesamtsicht

zu etablieren. Diese soll den Blick für das Zusammenspiel einzelner Systeme und Instrumente öffnen und somit den Blickwinkel über vorhandene Insellösungen hinaus erweitern. Wie Controlling-System nicht gleich Controlling-System ist, ist auch Controlling-Instrument nicht gleich Controlling-Instrument. Dies zeigt auch die

Integration aller rating-relevanten Kriterien in das immobilienwirtschaftliche ControllingSystem. Dieses System erfüllt die Anforderungen, die an eine Controlling-Konzeption zu stellen sind:

- Eigenständige Problemstellung

- Theoretische Fundierung

- Bewährung in der Praxis

Eigenständige Problemstellung und theoretische Fundierung wurden ausführlich behandelt. Gleichzeitig ist diese Sichtweise praxisbewährt. Immobilienunternehmen unterschiedlicher Größenordnungen arbeiten mit der an diese Controllingsystematik angelehnten IT-Lösung ORGA-CONTROL.

Die weiteren Teile der Reihe "Controlling in der Immobilienwirtschaft und Rating nach Basel II und III" können Sie hier lesen:

Literatur

- Banh, Minh, Cluse, Michael und Cremer, Andreas 2010: Basel III – Modifizierte Kapitalanforderungen im Spiegel der Finanzmarktkrise, Deloitte & Touche (Hg.), White Paper No. 39, o.O. 2010 (s. Webtipps).

- Bank für Internationalen Zahlungsausgleich 2010 (BIZ 2010): Gruppe der Zentralbankpräsidenten und Leiter der Bankenaufsichtsinstanzen gibt höhere globale Mindestkapitalanforderungen bekannt (s. Webtipps)

- Pressemitteilung vom 12. September 2010. Bayerischer Industrie- und Handelskammertag 2003 (BIHK 2003): Merkblatt Mittelstandsfinanzierung – Rating als Chance.

- Dietrich, Peter 2006: Basel II – Die Endfassung, Reaktionsmöglichkeiten der Wohnungswirtschaft, Hamburg 2006 (s. Webtipps).

- Hofmann, Monika 2010: Wie bayerische Banken Basel III meistern. In: wirtschaft, 67. Jg. (2010), Heft 1, S. 30 ff.

- KfW (Hg.) 2010: Risikogerechtes Zinssystem.

- Kirchner, Michael 2003: Checklisten zur systematischen Ermittlung und Bewertung von Chancen und Risiken. In: Bilanzbuchhalter und Controller, 27. Jg. (2003), Heft 1, S. 11 ff.

- Kudraß, Raymond und Schäfer, Gabriele 2003: Rating in der Bankenpraxis – Worauf Unternehmen achten sollten. In: Bilanzbuchhalter und Controller, 27. Jg. (2003), Heft 2, S. 35 ff.

- Meier, Markus D. 2010: Was den Grossbanken aus Basel droht (s. Webtipps)

- Müller, Kaspar 2010: Eigenkapital und Banken – Return of Equity statt Return on Equity – Ein Plädoyer für eine solide Wirtschaft mit leistungsfähigen Banken, Basel 2010.

Download des vollständigen Beitrages:

Rating nach Basel III

letzte Änderung D.P.D.

am 22.02.2022

Autor:

Dr. Peter Dietrich

|

Autor:in

|

Herr Dr. Peter Dietrich

Dr. Peter Dietrich, Diplom-Kaufmann, wurde am 20. Juli 1967 in München geboren. Seit 1995 in Prüfung und Beratung von Wohnungsunternehmen tätig, versucht der Autor praktische Beratungsarbeit mit wissenschaftlichen Erkenntnissen zu verknüpfen. Darauf aufbauend entwickelte er ein umfassendes wohnungswirtschaftliches Controlling-System.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

LITEF-Produkte sind weltweit in einer Vielzahl von Anwendungen im Einsatz. Unsere Lösungen und Erfahrungen bieten wir Kunden, die dynamische Vorgänge (Beschleunigungen und Drehungen) messen und regeln wollen, Lage und Kurs von Fahrzeugen ermitteln oder navigieren wollen – auf dem Land, in... Mehr Infos >>

LITEF-Produkte sind weltweit in einer Vielzahl von Anwendungen im Einsatz. Unsere Lösungen und Erfahrungen bieten wir Kunden, die dynamische Vorgänge (Beschleunigungen und Drehungen) messen und regeln wollen, Lage und Kurs von Fahrzeugen ermitteln oder navigieren wollen – auf dem Land, in... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

monatliche Deckungsbeitragsrechnung mit Excel

monatliche Deckungsbeitragsrechnung mit Excel

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>