![Unternehmensbewertung mit Multiplikatorverfahren bei KMU]()

Im Verlauf der unternehmerischen Tätigkeit begegnen dem Unternehmer zahlreiche Anlässe, in denen es von großer Bedeutung ist, einen

Unternehmenswert zu bestimmen. In der Praxis spielen insbesondere der Kauf und Verkauf von Unternehmen, Kapitalveränderungen, Entschädigungen und Abfindungen sowie der Eintritt und Austritt von Gesellschaftern eine bedeutende Rolle. Des Weiteren gibt es gesetzliche Vorschriften und vertragsrechtliche Grundlagen, die zu einer

Unternehmensbewertung führen können. Das gilt auch für

kleine und mittelständische Unternehmen (KMU) [1], deren Situation im Mittelpunkt dieses Beitrags steht.

Die

Unternehmensbewertung kann mit Hilfe zahlreicher Verfahren vorgenommen werden. Das

Multiplikatorverfahren nimmt bei einer ersten Preisindikation sowie bei der Plausibilisierung des bereits berechneten Unternehmenswerts eine immer bedeutendere Rolle ein.

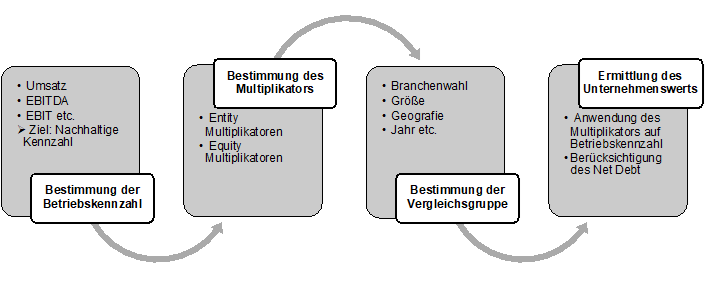

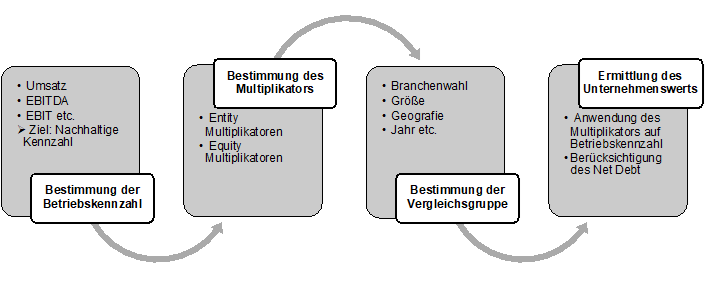

Abbildung 1: Unternehmensbewertung: Ablauf des Multiplikatorverfahrens (Quelle: Eigene Abbildung)

Abbildung 1: Unternehmensbewertung: Ablauf des Multiplikatorverfahrens (Quelle: Eigene Abbildung)

Merkmale des Multiplikatorverfahrens

Das Multiplikatorverfahren ist ein die Komplexität reduzierendes und marktnahes Verfahren, um einen Unternehmenswert zu ermitteln. Die

reduzierte Komplexität kommt dadurch zum Ausdruck, dass die Ermittlung des Unternehmenswerts durch die Multiplikation einer klar definierten

Betriebskennzahl mit einem Multiplikator vorgenommen wird. Die Marktnähe des Multiplikatorverfahrens spiegelt sich in der Anwendung aktueller Marktpreise im jeweiligen Multiplikator wider.

Gängige Betriebskennzahlen sind das

EBIT ,

EBITDA, der Umsatz sowie der

Gewinn. In der Bewertungspraxis von KMU wird regelmäßig auf

Entity Multiplikatorverfahren zurückgegriffen, wobei dessen Betriebskennzahl zumeist das EBIT, EBITDA oder der Umsatz darstellt.

Der Nutzen dieses Verfahrens liegt in seiner hohen

Objektivität, da subjektive Bewertungen reduziert werden. Des Weiteren lässt sich ein angemessener und marktgängiger Unternehmenswert bestimmen, da Unternehmenswerte einer bestimmten Branche für die Ableitung der Multiplikatoren herangezogen werden, die kürzlich am

Markt erzielt wurden.

Die fortlaufende Anpassung dieser Multiplikatoren lässt zudem eine schnelle

Antizipation von

Änderungen im Marktumfeld zu. Dies begünstigt gleichsam eine hohe Transparenz und Überprüfbarkeit aktueller Marktpreise für Unternehmenstransaktionen.

Bestimmung der Betriebskennzahl

Die Bestimmung der Betriebskennzahl spielt bei der Anwendung der Multiplikatorverfahren eine überaus bedeutende Rolle. Hierbei ist es wichtig, auf eine

nachhaltige und

zukunftsorientierte Betriebskennzahl (EBIT, EBITDA, Umsatz etc.) abzustellen.

Nachfolgend erfolgt beispielhaft die Bestimmung der

EBIT-Betriebskennzahl, da diese in der Praxis am gängigsten zur Unternehmenswertermittlung herangezogen wird. Als EBIT bezeichnet man eine bereinigte Kennzahl, die es ermöglicht das operative Geschäft der Unternehmen miteinander zu vergleichen, da die mit der Kapitalstruktur in Verbindung stehenden Finanzierungskosten und voneinander abweichende Steuerregime außer Acht gelassen werden.

Anzeige

Kennzahlen-Guide für Controller:

Kennzahlen-Guide für Controller:

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: ab 12,90 Euro Brutto

Mehr Infos >>

Das nachhaltige EBIT wird auf der Grundlage vorangegangener

Jahresabschlusszahlen ermittelt. Der

Startpunkt der Ermittlung des nachhaltigen EBIT sind die EBIT-Größen aus den vorangegangenen Perioden. Das EBIT lässt sich mit Hilfe des

Gesamtkosten- und Umsatzkostenverfahrens nach § 275 Abs. 2 und Abs. 3 des Handelsgesetzbuchs (HGB) ermitteln. Beide Verfahren unterscheiden sich insoweit, als dass das

Gesamtkostenverfahren zur Abgrenzung der

Aufwendungen und Erträge die produzierten Mengeneinheiten heranzieht und das Umsatzkostenverfahren die abgesetzten Mengeneinheiten.

|

|

Gesamtkostenverfahren (§ 275 Abs. 2 HGB)

|

|

|

Umsatzkostenverfahren (§ 275 Abs. 3 HGB)

|

|

|

|

Umsatzerlöse

|

|

|

Umsatzerlöse

|

|

±

|

Bestand an fertigen und unfertigen Erzeugnissen

|

|

–

|

Herstellungskosten der erbrachten Leistungen

|

|

|

+

|

andere aktivierte Eigenleistungen

|

|

=

|

Bruttoergebnis vom Umsatz

|

|

|

+

|

sonstige betriebliche Erträge

|

|

–

|

Vertriebskosten

|

|

|

–

|

Materialaufwand

|

|

–

|

allgemeine Verwaltungskosten

|

|

|

–

|

Personalaufwand

|

|

–

|

sonstige betriebliche Erträge

|

|

|

–

|

Abschreibungen

|

|

–

|

sonstige betriebliche Aufwendungen

|

|

|

–

|

sonstige betriebliche Aufwendungen

|

|

=

|

EBIT / operatives Betriebsergebnis

|

|

|

=

|

EBIT / operatives Betriebsergebnis

|

|

|

|

|

Tabelle 1: Gegenüberstellung der Ermittlung des EBIT

Die EBIT-Größe vorangegangener Jahresabschlüsse ist kritisch zu beleuchten und um einmalige und außerordentliche

Sondertatbestände zu bereinigen. Die Bereinigungen der vorangegangenen EBIT-Größen ist auf die nachfolgenden

Bereinigungsfaktoren zu prüfen:

- Bereinigung von exogenen Sachverhalten und/oder Ereignissen:

- Bereinigung von endogenen Sachverhalten und/oder Ereignissen:

- Signifikant hohe Boni (wenn einmalig), häufig im Zusammenhang mit gesellschafternahen Anstellungsverhältnissen,

- Geschäftsführergehälter von Gesellschaftern oder ihnen nahestehende Personen zuzüglich diverser Nebenleistungen (wenn nicht marktüblich),

- Gehälter und Nebenleistungen für den Personenkreis mit einer engen und verwandtschaftlichen Beziehung zu Gesellschaftern,

- Einmalige Implementierungsaufwendungen,

- Factoring (hohe Einführungsgebühren) etc.

- Bereinigung von buchhalterischen Effekten:

- Auflösung von Rückstellungen,

- Nachträgliche Korrektur von Buchhaltungs- und Bewertungsfehlern,

- Effekte aus der Anpassung von Betriebsprüfungen der Vorjahre,

- Like-for-Like Anpassungen etc.

- Bereinigung von Expansions-, Transaktions- und/oder Restrukturierungsaufwand:

- Einmalige oder besonders hohe Berater- und Rechtsanwaltsaufwendungen,

- Ramp-up Kosten,

- Vertragsstrafen für frühzeitige Vertragsbeendigungen,

- Like-for-Like Anpassungen etc.

Es ist zu beachten, dass die Umsätze, Kosten und Erträge vergleichsweise gleichmäßig waren und keine allzu starke

Volatilität aufweisen, um diese Gleichmäßigkeit auch in zukünftigen Perioden annehmen zu können.

Das Ergebnis dieser Bereinigung bildet die nachhaltigen EBIT-Größen für die betrachteten vorangegangenen Jahresabschlüsse. Auf Grundlage dieser nachhaltigen EBIT-Größen sind nun mehrjährige nachhaltige Plan EBIT-Größen zu ermitteln, welche die Zukunft widerspiegeln und frei von einmaligen und außerordentlichen

Sondereffekten sind.

Die nachhaltigen Plan EBIT-Größen werden anhand der bereinigten vorangegangenen EBIT-Größen plausibilisiert. Das

Plausibilisierungsvorhaben wird zudem durch die Analyse der Einflüsse aus der Unternehmensumwelt (Branchen- und Marktsituation) sowie dessen Entwicklung ergänzt.

Bestimmung der Equity- und Entity Multiplikatoren

Das Grundkonzept des Multiplikatorverfahrens stützt sich auf eine Verhältniszahl (Multiplikator) die auf Grundlage vergangener und vergleichbarer realisierter Unternehmenstransaktionen sowie vergleichbarer Unternehmen basiert. In der Praxis wird zwischen zwei Multiplikatorverfahren unterschieden, welche sich auf eine zu Grunde liegende Informationsquelle beziehen.

Trading Multiplikatoren

Trading Multiplikatoren bzw. Börsenmultiplikatoren beruhen auf

Aktienkursen vergleichbarer börsengehandelter Unternehmen, auf dessen Grundlage Equity Multiplikatoren abgeleitet werden. Hierbei wird unterstellt, dass der Aktienkurs eines Vergleichsunternehmens einen marktgerechten Wert widerspiegelt. Mit Hilfe des

Equity Multiplikators lässt sich der Wert des Eigenkapitals (Equity Value) eines Unternehmens bestimmen.

Die Trading Multiplikatoren werden regelmäßig bei der

Kapitalmarktbewertung von Aktien herangezogen, Kontrollprämien bleiben jedoch außer Acht. Gängige Equity Multiplikatoren sind das Kurs-Buchwert-Verhältnis sowie das Kurs-Gewinn-Verhältnis, welche regelmäßig als Multiplikator-Intervalle dargestellt werden.

Das

Kurs-Buchwert-Verhältnis wird ermittelt, indem die Marktkapitalisierung durch das bilanzierte Eigenkapital dividiert wird. Das

Kurs-Gewinn-Verhältnis wird hingegen aus dem Quotienten der Marktkapitalisierung und des Gewinns bestimmt. Jene Equity Multiplikatoren lassen sich bei KMU nicht ermitteln, da es selten Börsenkurse von Vergleichsunternehmen gibt.

Transaction Multiplikatoren

Transaction Multiplikatoren stützen sich auf entrichtete Preise

vorangegangener Unternehmenstransaktionen, auf dessen Grundlage Entity Multiplikatoren abgeleitet werden. Hierbei wird unterstellt, dass die bezahlten Kaufpreise aktuelle Unternehmenswerte abbilden, Übernahmeprämien sowie realisierbare Synergieeffekte werden dabei berücksichtigt.

Mit Hilfe des

Entity Multiplikators lässt sich der Wert des gesamten

operativen Geschäfts (Enterprise Value) eines Unternehmens bestimmen. Gängige Entity Multiplikatoren sind der EBIT- und EBITDA-Multiplikator sowie der

Umsatzmultiplikator, welche gleichsam als Multiplikator-Intervalle dargestellt werden. Jene Multiplikatoren beziehen sich auf börsennotierte Unternehmen, die auf KMU nicht übertragbar sind.

Aufgrund dessen veröffentlicht eine Vielzahl von Fachmedien und Verbänden in regelmäßigen Abständen Multiplikatoren, die für KMU mit einem Umsatzvolumen von 1 bis 20 Millionen Euro zur Verfügung stehen. [2] Diese Multiplikatoren finden bei Banken und Wertgutachtern eine breite Akzeptanz. Des Weiteren lassen sich

Kaufpreisdaten (Preistabellen) für KMU bei den Industrie- und Handelskammern, Verbänden und Transaktionsberatern beziehen, um Entity Multiplikatoren für Unternehmen mit

Umsatzvolumina unter 1 Million Euro zu bestimmen.

Der Entity Multiplikator wird aus dem Quotienten des Unternehmenswerts und der zu bestimmenden Betriebskennzahl ermittelt.

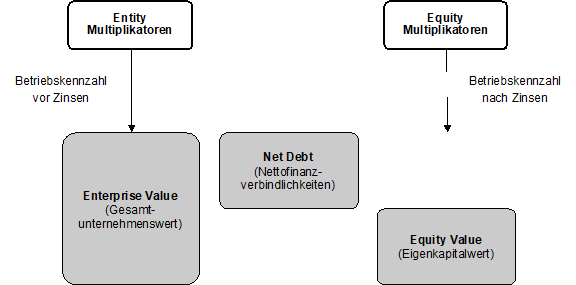

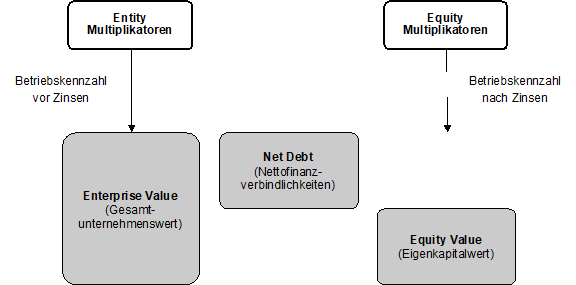

Unterschiede zwischen Equity- und Entity Multiplikatoren

Die Equity- und Entity Multiplikatorverfahren unterscheiden sich insoweit, als dass unter Anwendung des Entity Multiplikatorverfahrens das

verzinsliche Fremdkapital seinen Ansatz findet. Das Entity Multiplikatorverfahren ermöglicht es den

Enterprise Value in den Equity Value des Equity Multiplikatorverfahrens zu überführen, da dem Eigentümer und/oder Kaufinteressenten nur dieser Teil des Unternehmenswerts zusteht.

Der Equity Value bildet die Differenz aus Enterprise Value und Net Debt.

EBIT-Multiplikator

EBIT-Multiplikator

Die Vorzüge des EBIT-Multiplikators liegen in der Abbildung der

Profitabilität eines Unternehmens, welche Aufschluss über die

operative Ertragskraft gibt. Hierbei ermöglicht der EBIT-Multiplikator eine bessere Vergleichbarkeit, da Unterschiede nationaler Gesetzgebungen hinsichtlich der Steuern unberücksichtigt bleiben. Des Weiteren wird die Finanzierungsstruktur der Unternehmen ausgeklammert.

Ermittlung des Unternehmenswerts

Zur Bestimmung des Unternehmenswerts wird neben dem nachhaltigen EBIT, dem korrespondierenden Multiplikator auch die

Nettoverschuldung (Net Debt) des zu betrachtenden Unternehmens herangezogen.

Ermittlung der Nettoverschuldung

Bei der Nettoverschuldung handelt es sich um eine konsolidierte Größe die aus dem

Net Financial Debt als Zwischensumme, Cash-like Items sowie Debt-like Items ermittelt wird.

Nettoverschuldung (Net Debt)

|

|

Net Financial Debt

|

|

+

|

Cash-like Items

|

|

–

|

Debt-like Items

|

|

=

|

Net Debt

|

Tabelle 2: Ermittlung der Nettoverschuldung

Das Net Financial Debt (

Nettofinanzverschuldung) bildet die Differenz aus überschüssigen

liquiden Mitteln und zinstragenden Verbindlichkeiten. Folgende Positionen fließen in das Net Financial Debt ein:

- Liquide Mittel:

- Bank- und Kassenbestände,

- Bankverbindlichkeiten,

- Mezzanine-Darlehen,

- Verbindlichkeiten aus Finanzierungsleasing,

- (Staatliche) Förderdarlehen,

- Pensionsrückstellungen (ggf. auch streitig),

- Sonderfälle:

- Verbindlichkeiten gegenüber Gesellschaftern,

- Sale & Leaseback Verbindlichkeiten etc.

Bei den

Cash-like Items handelt es sich um

zahlungsmittelähnliche Positionen, die das zu betrachtende Unternehmen für seine operative Tätigkeit nicht in Anspruch nimmt. Folgende Positionen fließen in die Cash-like Items ein:

- Nicht operativ gehaltene Finanzanlagen und/oder Wertpapiere,

- Nicht operativ gehaltene Wertgegenstände,

- Forderungen gegenüber Gesellschaftern (soweit werthaltig),

- Steuerforderungen für vergangene Perioden,

- Forderungen aus einmaligen Sachverhalten:

- Rechtsstreitigkeiten etc.

Bei den

Debt-like Items handelt es sich um

schuldenähnliche Positionen, die von der operativen Tätigkeit des zu betrachtenden Unternehmens getrennt zu betrachten sind. Folgende Positionen fließen in die Debt-like Items ein:

- Geschäftsbezogene Debt-like Items:

- Garantierückstellungen,

- Kundenschadenersatzforderungen,

- Rückstellungen, die kein Working Capital sind etc.

- Gesellschafterbezogene Debt-like Items:

- Verbindlichkeiten gegenüber Gesellschaftern (wenn nicht im Rahmen der Transaktion eine Verzichtserklärung geleistet wird) etc.

- Liquiditätsbezogene Debt-like Items:

- CAPEX (Investitionsausgaben) Verbindlichkeiten (ggf. auch Umdeutung möglich) etc.

- Off-balance Debt-like Items:

- Versehentlich nicht bilanzierte Sachverhalte und/oder Verbindlichkeiten,

- Gewährte Finanzgarantien,

- Verluste aus off-balance Geschäften etc.

- Steuerliche Debt-like Items:

- Verlustvorträge (wenn nach Transaktion nicht weiter nutzbar) etc.

Nach abschließender Bestimmung der einzelnen Bestandteile kann der (Brutto- sowie Netto-)Unternehmenswert wie folgt

ermittelt werden:

(Brutto-) Unternehmenswert = nachhaltiges EBIT x EBIT Multiplikator (Netto-) Unternehmenswert = (nachhaltiges EBIT x EBIT Multiplikator) – Net Debt

Preisspannen bei Multiplikatorverfahren

Die selbst ermittelten sowie von Fachmedien und Verbänden veröffentlichten Multiplikatoren (EBIT-, EBITDA- sowie Umsatz-Multiplikatoren etc.) stellen

Multiplikator-Intervalle dar. Jene Multiplikator-Intervalle enthalten unternehmensspezifische

Chancen und Risiken, die die jeweiligen Unternehmenswerte und folglich auch die Multiplikatoren bestimmen.

Die unternehmensspezifischen Chancen und Risiken des Bewertungsobjekts sind bei dem gewählten Multiplikator einzubeziehen und führen regelmäßig zu Auf- oder Abschlägen. Folgende

Chancen- und

Risikoparameter sind dabei zu beachten:

- Chancenparameter:

- Marktstellung des Unternehmens,

- Wachstumspotential bestehender Segmente und Vertriebskanäle,

- Erschließung neuer Absatzmärkte,

- Ausgewogene Kundenstruktur etc.

- Risikoparameter:

- Gesamtwirtschaftliche Situation,

- Abhängigkeit von Lieferanten,

- Wettbewerbsdruck,

- Abhängigkeit von Führungspersonen etc.

Fazit

Die Unternehmensbewertung mit Multiplikatorverfahren von KMU ist ein unkompliziertes und marktorientiertes Verfahren. Mit Hilfe dieses Verfahrens lässt sich eine

erste Markteinschätzung sowie eine

Kaufpreisbandbreite ermitteln, eine fundierte und tiefergehende Analyse bleibt jedoch aus.

Fußnoten

[1] Nachfolgend wird der Ausdruck "kleine und mittlere Unternehmen" mit der Abkürzung "KMU" abgebildet.

[2] Vgl. unter anderem: Deutsche Unternehmerbörse (Verlagsgruppe Handelsblatt) und das Impulse-Magazin (Impulse Medien) veröffentlichen concess-Multiplikatoren.

letzte Änderung M.T.

am 09.10.2023

Autor:

Mateusz Tokarski

Bild:

Bildagentur PantherMedia / AndreyPopo

|

Autor:in

|

|

Herr Mateusz Tokarski

Mateusz Tokarski, der gelernte Bankkaufmann studierte an der TH Köln sowie Newcastle University (UK). Derzeit promoviert Herr Tokarski in Berlin an der ESCP Business School. Er ist studierter Betriebswirt, Berater und Autor. Bereits während seines Studiums sammelte er praktische Berufserfahrung in der Transaktionsberatung.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten. Kennzahlen-Guide für Controller- Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Kennzahlen-Guide für Controller- Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>