- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (91)

- Kostenmanagement (30)

- Konzepte (84)

- Kennzahlen (373)

- Finanzplanung (63)

- Budgetierung (10)

- Reporting / Berichtswesen (35)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (414)

- IAS / IFRS (4)

- Risikomanagement (37)

- Investitionsrechnung (75)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (82)

- Excel-Tipps (202)

- Studien (8)

- Arbeitsmarkt (21)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (58)

- Softskills (29)

- Sonstiges (19)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Unternehmensfinanzierung

Veränderungen in der Unternehmensfinanzierung als eine Grundlage für den Weg aus der Krise

Gottfried Bauer, Alexander LacknerIm Interesse der Volkswirtschaften und der Unternehmen muss es sein, den Banken einen gerechten Risikoausgleich für eingegangene Verpflichtungen zu gewähren. Genauso muss aber auch verhindert werden, dass die Verluste die die Krise den Banken in der Vergangenheit beschert hat, die zukünftigen Geschäfte unzumutbar belastet.

Es gilt also zu prüfen,

- welche Ursachen zu den heute hohen Finanzierungskosten führen,

- mit welchen Methoden die Ursachen beeinflusst werden können und

- wie diese Methoden in die Realität unserer Wirtschaft eingebunden werden können.

Der folgende Beitrag versucht den Bogen dazu spannen:

Der Istzustand:

Die Höhe der Finanzierungskosten wird immer stärker durch die Ratingeinstufung und die Besicherung determiniert. Die Kennzahlen bei den Finanzinstituten sind schwerpunktmässig ertragsorientiert oder kapitalorientiert, basieren aber in den sogenannten hard-facts fast immer auf Zahlen der Bilanz und GuV abgelaufener Jahre.Es sei die Frage erlaubt, welchen Sinn es macht, diese hard-facts zur Beurteilung der Sicherheit eines Unternehmens heranzuziehen. Es handelt sich zwar um Fakten aber deren hardness ist nur dann gegeben, wenn sich in der Zwischenzeit keine Veränderungen im Umfeld ergeben haben.

Bei der Geschwindigkeit, mit der

- sich das Umfeld der Unternehmen heute rasant verändert,

- sich Produkte verändern und damit Unternehmen plötzlich ihre Berechtigung am Markt verlieren

- Zusammenschlüsse oder Trennungen von Unternehmen oder Unternehmensteilen erfolgen,

- Verlagerungen von Produktionen durchgeführt werden,

- Preise und Tarife angepasst werden

ist es ein Anachronismus, dass man bei Buchhaltungszahlen vergangener Jahre, die einen komplett anderen Unternehmenszustand beschreiben als er sich heute darstellt, von hard-facts spricht und diese noch dazu zur Beurteilung der Zukunft heranzieht. Mit dem Blick in den Rückspiegel kann man eben nur dann fahren, wenn es keine Veränderungen gibt – und selbst in diesem Fall ist es erheblich anstrengender als mit dem Blick nach Vorne zu fahren.

Weiters wird bei dieser Beurteilung außer Acht gelassen, welche Vorleistungen in der Vergangenheit im Unternehmen erbracht wurden – oder welche Vorleistungen unterlassen wurden – die sich erst in der Zukunft auswirken. Dabei handelt es sich speziell um die Entwicklung von Produkten und Verfahren, die Weiterentwicklung der unternehmensinternen Geschäftsprozesse, die Ausbildung der Mitarbeitenden etc.

In den einzelnen Unternehmen werden aber gerade diese Einflussfaktoren bei der strategischen und operativen Planung berücksichtigt um im Spannungsfeld der Umfeldbedingungen bestehen zu können. Jedes Unternehmen ist in der Lage, für das kommende Jahr und in manchen Branchen für mehrere Jahre eine Planung zu erstellen in der alle aufgeführten Einflussfaktoren berücksichtigt sind.

Es gibt also die Informationen, die die Zukunft des Unternehmens beschreiben, aber nicht als hard-facts aus Finanzbuchhaltungen mit Vergangenheitszahlen, sondern als KPIs (Key Performance Indikator) der Zukunft, nach denen die Unternehmen tatsächlich gesteuert werden.

Die Buchhaltungszahlen der Vergangenheit interessieren die Geschäftsleitung der Unternehmen nur sehr peripher. Abweichungen von den KPIs und von der Unternehmensplanung führen jedoch meist zu sofortigen Maßnahmen um die gesteckten Ziele, die in der Planung definiert sind, bestmöglich zu erreichen.

Zusammengefasst werden als Grundlage für die Festlegung der Finanzierungskosten die traditionell benutzten Buchhaltungszahlen der Vergangenheit und nicht aktuelle Planzahlen für die Zukunft benutzt. Das Risiko ist natürlich erheblich höher, wenn die Vergangenheit zugrunde gelegt wird und so ergeben sich daraus zwangsweise auch höhere Finanzierungskosten.

Der Lösungsansatz

Was würde daher näher liegen, als die in den Unternehmen vorliegenden Planzahlen als Grundlage für das Rating zu benutzen? Objektiv betrachtet würde nichts dagegen sprechen. In den Unternehmensplanungen sind alle dem Rating zugrunde liegenden Informationen über sämtliche Teilpläne integriert und damit plausibilisiert enthalten. Ähnliche Systeme werden auch bereits teilweise bei Projektfinanzierungen mit dem sogenannten Projektrating angewandt.Aus unserer Beobachtung sind folgende Gründe dafür verantwortlich, dass diese Planungen der Unternehmen nicht in das Rating einbezogen werden:

- Fehlende KPIs die aus den Planungen, die als Grundlage für das Rating benutzt werden könnten

- Unterschiedliche Strukturen und Qualitäten in den Planungen der Unternehmen in den unterschiedlichen Branchen

- Mangelhafte Planung in manchen Unternehmen

- Kenntnisstand der Mitarbeiter der Finanzinstitute bezüglich Planungen und Forecast in der Wirtschaft

Die integrierte Unternehmensplanung

Unternehmen, die integrierte Teilplanungen, wie oben aufgeführt, erstellen, haben klare Vorstellungen darüber, wie sie die Zukunft des Unternehmens steuern wollen. Allein die Verfügbarkeit dieser Planungen ist schon Anlass für, ein verbessertes Rating.

Laufende Forecasts zeigen monatlich den jeweils aktuellen Stand der wirtschaftlichen Situation des Unternehmens im Vergleich zu den Planungen und stellen mit automatisierten Analysen die Ursachen für die Abweichungen dar.

Führt man die aus den Teilplanungen und Abweichungsanalysen ableitbaren KPIs in ein Beurteilungsschema für die Banken über, das den jeweiligen Bedürfnissen der Bank Rechnung trägt, so ist mit diesen Informationen ein Rating möglich, das ein erheblich geringeres Risiko in sich birgt und daher auch zu niedrigeren Finanzierungskosten führt.

Die Umsetzung / Realisierung

Was müsste also getan werden, um diesen Zustand zu erreichen? Es müssten nach unserer Beurteilung- zunächst die Verbesserungspotentiale, die sich für die Wirtschaft ergeben, wenn die nachfolgenden Punkte realisiert werden, ermittelt werden,

- eine "Task force" der Banken gebildet werden, die über die Kompetenz verfügt, die zur Interpretation von Planungen und Forecasts in der Wirtschaft erforderlich ist,

- KPIs erstellt werden, die von der Task force der Banken und Fachleuten aus der Wirtschaft erarbeitet werden und auf Basis von Planungen und Forecasts zu klar definierten Ratings führen.

- Mitarbeiter pro Finanzinstitut ausbilden, um die Voraussetzungen zu schaffen, dass die Planungen richtig interpretiert in die Ratings einfliessen,

- die Planungen in den Unternehmen, soweit sie nicht vorhanden sind, aufzubauen oder zu ergänzen, wenn der Bedarf nach besserem Rating besteht,

- die Planungen und Forecasts in einer einheitlichen Software abzubilden, die in der Lage ist, die Komplexität aller Branchen darzustellen, und automatisiert die für das Rating relevanten KPIs zur Verfügung stellt.

Zusammenfassung

Der vorgezeichnete Weg würde für die Weiterentwicklung unserer Wirtschaft auf vielen Gebieten einen zusätzlichen Impuls geben:- Verbessertes Wachstum durch mehr Investitionen aufgrund der geringeren Finanzierungskosten

- Reduktion der Risiken für die Finanzinstitute, die heute auch bei hohen Finanzierungsgebühren wegen der fehlenden Planungen bestehen

- Verbesserung der Planungen in den Unternehmen, die zu einer verbesserten Steuerung der Unternehmen und daher zu Stabilität und Wachstum beitragen.

Gottfried Bauer (links), Alexander Lackner (rechts)

|

Quelle: GB Controlling AG, Raiffeisen Leasing letzte Änderung G.B. am 25.05.2022 Autor: Gottfried Bauer, Alexander Lackner |

|

Herr Gottfried Bauer

CEO der GB Controlling AG in CH-6948 Porza/Lugano hat sein Studium in Maschinenbau und Betriebstechnik mit Promotion BW abgeschlossen. Er hat Industrie-Erfahrung, Beratungs- und Software-Entwicklungserfahrung in mehr als 400 Projekten im Bereich Controlling, Rechnungswesen, Materialwirtschaft, Produktion sammeln können. Sein Beratungsspektrum sind Analysen, Geschäftsprozessgestaltung, strategisches und operatives Controlling, Kosten-, Deckungsbeitrags- und Ergebnisrechnung, Warenwirtschaft, Vertrieb, Produktion, Software-System-Einführung, Projektleitung und Project-Management. |

| Homepage | weitere Fachbeiträge des Autors | Forenbeiträge | |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH

Ulm

Medizinische Einrichtungen des Bezirks Oberpfalz – medbo KU

Regensburg

Sprint Sanierung GmbH

Köln

HME Brass Germany GmbH

Berlin

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachbeitrag einstellen

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (91)

- Kostenmanagement (30)

- Konzepte (84)

- Kennzahlen (373)

- Finanzplanung (63)

- Budgetierung (10)

- Reporting / Berichtswesen (35)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (414)

- IAS / IFRS (4)

- Risikomanagement (37)

- Investitionsrechnung (75)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (82)

- Excel-Tipps (202)

- Studien (8)

- Arbeitsmarkt (21)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (58)

- Softskills (29)

- Sonstiges (19)

- Artikel-Serien

- Stichwortverzeichnis

Controlling- Newsletter

Neben aktuellen Fach- und Arbeitsmarkt-Trends für Controller und neu eingegangene Fachbeiträge, informieren wir Sie über interessante Veranstaltungen und stellen Ihnen einzelne Controlling-Tools im Detail vor.Werden Sie jetzt monatlich über neue Fachbeiträge, Jobs und Tools informiert!

Zur Newsletter-Anmeldung >>

Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (über 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.800 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Neueste Excel-Vorlagen

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft für nur 39,- EUR einmalig bei unbegrenzter Laufzeit! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Jobletter und Newsletter!

Mit dem monatlich erscheinenden Newsletter werden Sie über neue Fachbeiträge, News und Excel-Tools informiert! zur Anmeldung >>Der 14-tägige Jobletter informiert Sie automatisch über neue Stellenangebote und Arbeitsmarkt-News! zur Anmeldung >>

Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Anzeige

Kennzahlen-Guide für Controller - Über 200 Kennzahlen mit Erläuterung und Beispielrechnung aus den Bereichen Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: E-Book 12,90 EUR mehr >>

Stellenanzeigen

Mitarbeiter (m/w/d) Finanzbuchhaltung (m/w/d) Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Bilanzbuchhalter*in / Buchhalter*in (Schwerpunkt Anlagevermögen)

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Prüferin / Prüfer im Stabsbereich Innenrevision & Governance (w/m/d)

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Controller mit Schwerpunkt Produkt-Kalkulation (m/w/d) in Vollzeit

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Beteiligungscontroller:in (w/m/d)

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling / Finanz- und Rechnungswesen suchen wir am Standort Ringbahnstraße befris... Mehr Infos >>

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling / Finanz- und Rechnungswesen suchen wir am Standort Ringbahnstraße befris... Mehr Infos >>

Teamleitung Finanzbuchhaltung (m/w/d)

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Bilanzbuchhalter (m/w/d) für unser Hauptbuch

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Projektcontroller (m/w/d)

Wir sind ein führender System- und Lösungsanbieter der industriellen Sensor- und Automatisierungstechnik mit Headquarters in Fulda. Weltweit erzielen wir einen Jahresumsatz von über 300 Mio. Euro. Was uns auszeichnet, ist die Verbindung zwischen Tradition und Innovation. Als Familienunternehmen a... Mehr Infos >>

Wir sind ein führender System- und Lösungsanbieter der industriellen Sensor- und Automatisierungstechnik mit Headquarters in Fulda. Weltweit erzielen wir einen Jahresumsatz von über 300 Mio. Euro. Was uns auszeichnet, ist die Verbindung zwischen Tradition und Innovation. Als Familienunternehmen a... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp

Lernen Sie von unseren Experten alle Tricks zum Thema Power BI.

- Erfahrene Trainer mit fundiertem Power BI Wissen

- Praxisnahe Beispiele und Übungen für sofortige Anwendung

- Kleine Gruppen für maximale Interaktion

JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

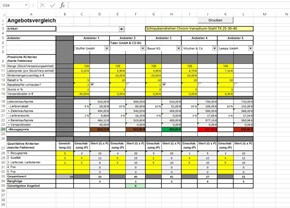

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

Der BusinessPlanner besticht seit Jahren durch seine schnelle und professionelle Umsetzung einer integrierten Unternehmensplanung. Ein besonderer Fokus liegt auf der Integration von Planbilanz und Finanzplan / Cashflow – inklusive transparentem und aussagekräftigem Reporting.

Mehr Informationen >>

LucaNet.Planner deckt alle Anforderungen der integrierten Unternehmensplanung, des Reportings und der Analyse ab. Setzen Sie auf eine Software, die Ihnen mit maximaler Transparenz Arbeitsprozesse erleichtert. Mit wenigen Mausklicks passen Sie vorgefertigte Strukturen an Ihre Bedürfnisse an und importieren Ist-Zahlen über fertige Schnittstellen aus Ihrem Vorsystem. Mehr Informationen >>

Die IDL CPM Suite ist eine Software für die Unternehmenssteuerung mit integrierten Applikationen für Konzernkonsolidierung, Finanzplanung, operative Planung, Managementreporting, regulatorisches Berichtswesen und Analyse. Herausragende Usability, hohe Automatisierung und Fachlichkeit zeichnen sie aus. Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

PLC Businessplan

Sie benötigen Hilfe bei der Erstellung Ihres Businessplans? Der automatisierte Businessplan hilft Ihnen systematisch bei der Erstellung und das automatisiert und ohne viel Dateneingabe.Mehr Informationen >>

Nutzwertanalyse

Die Nutzwertanalyse ist eine Methode zur quantitativen Bewertung des Nutzens von Entscheidungsalternativen, die wegen fehlender numerischer oder monetärer Vergleichskriterien nicht oder schwer miteinander vergleichbar sind.Mehr Informationen >>

Meilensteintrendanalyse

Diese auf Excel basierende Meilensteintrendanalyse ist ein effizientes grafisches Werkzeug zur Verfolgung von Projektmeilensteinen. Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Kennzahlen-Guide für Controller - Über 200 Kennzahlen mit Erläuterung und Beispielrechnung aus den Bereichen Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: E-Book 12,90 EUR mehr >>

Kosten- und Leistungsrechnung: Aus der Praxis für die Praxis von Jörgen Erichsen

Zur KLR gibt es zahllose Veröffentlichungen, die sich vor allem mit Definitionen und Theorien befassen. Im Unterschied dazu ist diese Serie aus 6 Teilen so konzipiert, dass sie sich vor allem mit der Anwendbarkeit im Tagesgeschäft befasst und so gerade für Unternehmer in kleinen Betrieben und Selbstständige einen hohen Nutzwert bieten.

- Teil 1: Notwendigkeit und Grundlage

- Teil 2: Überblick verschaffen: Umsatz-, Gewinn-, Liquiditätsplanung

- Teil 3: Preiskalkulation mit der Vollkostenrechnung

- Teil 5: Nachkalkulation und Kennzahlenauswahl zu Kostenrechnung und Kalkulation

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  Die „Valuation Box“ beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Abgedeckt werden dabei die drei Verfahren: Discounted Cashflow Methode (DCF), Venture Capital Methode, First Chicago Methode. Preis 29,75 EUR ....

Die „Valuation Box“ beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Abgedeckt werden dabei die drei Verfahren: Discounted Cashflow Methode (DCF), Venture Capital Methode, First Chicago Methode. Preis 29,75 EUR ....