![Deckungsgrad I bis III]()

Mit dem

Deckungsgrad I, II und III wird dargestellt, inwieweit das Anlagevermögen durch Eigenkapital und langfristiges Fremdkapital gedeckt ist. In der Praxis gibt es drei Deckungsgrade mit unterschiedlicher Aussagekraft und Genauigkeit. Die Kennzahlen werden intern, z.B. von Geschäftsführung und Controlling, und extern, z.B. von Banken, Auskunfteien und Investoren, analysiert und bewertet. Vor allem die Deckungsgrade 1 und 2 fließen in die Bonitätsbewertung von Unternehmen ein.

Definition und Formeln

Mit

Deckungsgraden (Anlagendeckung, Anlagendeckungsgrad, goldene Bilanzregel) können grundlegende Aussagen dazu getroffen werden, inwieweit das von einem Unternehmen benötigte Anlagevermögen, etwa Grundstücke, Gebäude, Maschinen, Fahrzeuge, Büroausstattung, durch langfristig zur Verfügung stehendes Eigen- und Fremdkapital gedeckt ist. Dahinter steckt die Überlegung, dass langfristig genutztes Vermögen auch langfristig finanziert werden muss.

In diesem Zusammenhang spricht man auch von der

fristenkongruenten Finanzierung oder Fristenkongruenz bzw. der

goldenen Bilanzregel. Je mehr Vermögen durch langfristig zur Verfügung stehendes Kapital gedeckt ist, desto besser die finanzielle Stabilität eines Unternehmens. Und je höher der Anteil Eigenmittel, desto unabhängiger ist ein Unternehmen von externen Kapitalgebern. Abhängig davon, wie streng die grundlegende Forderung nach der Fristenkongruenz interpretiert wird, unterscheidet man mehrere Deckungsgrade. In der Praxis spielen vor allem die Deckungsgrade 1 und 2 eine wichtige Rolle, der

Deckungsgrad 3 (erweiterte Anlagendeckung) steht oft weniger häufig im Fokus.

Was ist der Deckungsgrad 1?

Beim

Deckungsgrad 1 wird das

Eigenkapital ins Verhältnis zum

Anlagevermögen gesetzt. Er ist somit ein Indikator für die Eigenfinanzierungskraft des Unternehmens. Je höher der Deckungsgrad 1, desto geringer die Verschuldung eines Unternehmens und desto geringer die Abhängigkeit von externen Finanzierungspartnern wie der Bank.

Die Formel für den Deckungsgrad 1 lautet:

Deckungsgrad I

|

=

|

Eigenkapital

|

×

|

100

|

Anlagevermögen

|

Beispiel-Berechnung zum Deckungsgrad 1

Ein Unternehmen verfügt über ein Eigenkapital von 292,9 Mio. Euro und ein Anlagevermögen von 366,4 Mio. Euro. Damit ergibt sich folgender Deckungsgrad 1. Die Zahlen der folgenden Berechnungsbeispiele stammen aus dem

hier hinterlegten Jahresabschluss.

Deckungsgrad I = 292,9 Mio. Euro / 366,4 Euro * 100 = 79,94%

Das Eigenkapital setzt sich in unserem o.g. Bilanzbeispiel aus den passiven Bilanzpositionen A, B und C zusammen. Das Anlagevermögen umfasst die aktiven Bilanzposten A. I.-III.

Definition, Formel und Beispiel-Berechnung für den Deckungsgrad 2 und 3

Beim

Deckungsgrad 2 wird zusätzlich zum Eigenkapital das langfristige Fremdkapital, z.B. Darlehen oder Hypothekenkredite, ins Verhältnis zum Anlagevermögen gesetzt. Er gibt die Höhe des Anteils des Anlagevermögens an, der durch eigene Mittel und durch langfristige Fremdmittel gedeckt ist.

Die Formel für den Deckungsgrad 2 lautet:

Deckungsgrad I

|

=

|

(Eigenkapital + langfristiges Fremdkapital)

|

×

|

100

|

Anlagevermögen

|

Beispiel- Berechnung zum Deckungsgrad 2

Ein Unternehmen hat Eigen- und langfristiges Fremdkapital von zusammen 358,1 Mio. Euro, und ein Anlagevermögen von 366,4 Mio. Euro. Damit ergibt sich folgender Deckungsgrad 2:

Deckungsrad II = 358,1 Mio. Euro / 366,4 Mio. Euro * 100 = 97,73%

Das Eigenkapital setzt sich in unserem o.g. Bilanzbeispiel aus den passiven Bilanzpositionen A, B und C zusammen. Das langfristige Fremdkapital ergibt sich aus dem Jahresabschluss (Anhang, Verbindlichkeitenspiegel) und den Pensionsrückstellungen sowie den Rückstellungen für Abfertigungen und wurde in die Gruppe sonstige Angaben eingeordnet. Das Anlagevermögen umfasst die aktiven Bilanzpositionen A. I.-III.

Beim

Deckungsgrad 3 (erweiterte Anlagendeckung) werden zusätzlich zum Anlagevermögen die Vorräte, z.B. Materialien, Produkte oder Waren, ins Verhältnis zu Eigenkapital und langfristigem Fremdkapital gesetzt. Eigentlich soll das langfristige Kapital dabei „nur“ das Anlagevermögen und die so genannten eisernen Bestände oder Reserven (Bestand an Waren und Materialien, der ständig vorrätig sein muss, um den Produktions- und Verkaufsprozess (eigene Lieferfähigkeit) jederzeit aufrecht erhalten zu können) abdecken.

Der eiserne Bestand berechnet sich nach folgender Formel, und sollte zumindest für Waren und wichtige Materialien getrennt ermittelt werden. Eiserner Bestand: Durchschnittlicher Tagesbedarf x Beschaffungs-/ Produktionsdauer.

Da die Höhe des eisernen Bestands auch in größeren Betrieben oft nicht genau bekannt ist oder berechnet werden kann, werden in der Praxis ersatzweise meist die gesamten Vorräte hinzugezogen.

Die Formel für den Deckungsgrad 3 Grades lautet:

Deckungsgrad I

|

=

|

(Eigenkapital + langfristiges Fremdkapital)

|

×

|

100

|

(Anlagevermögen + Vorräte)

|

Beispielrechnung zur Deckungsgrad 3

Ein Unternehmen hat Eigen- und langfristiges Fremdkapital von zusammen 358,1 Mio. Euro; Anlagevermögen und Vorräte belaufen sich auf insgesamt 404,0 Mio. Euro. Damit ergibt sich folgender Deckungsgrad 3:

Deckungsgrad III = 358,1 Mio. Euro / 404,0 Mio. Euro * 100 = 88,64%

Das Eigenkapital setzt sich in unserem o.g. Bilanzbeispiel aus den passiven Bilanzpositionen A, B und C zusammen. Das langfristige Fremdkapital ergibt sich aus dem Jahresabschluss (Anhang, Verbindlichkeitenspiegel) und den Pensionsrückstellungen sowie den Rückstellungen für Abfertigungen und wurde in die Gruppe sonstige Angaben eingeordnet. Die Vorräte entsprechen der Bilanzposition B.I. Das Anlagevermögen umfasst die aktiven Bilanzpositionen A. I.-III.

Welche Besonderheiten bei Berechnung und Interpretation sollten beachtet werden?

Wie bei allen Abschlusskennzahlen kommen die Werte aus der Vergangenheit und sind Stichtag bezogen, sodass vor allem

Aussagen zur künftigen Entwicklung schwierig bis unmöglich sind. Eine sichere Aussage zur finanziellen Stabilität eines Unternehmens lässt sich mit den Deckungsgraden zumindest aus Sicht externer Betrachter daher nicht treffen. Zudem oft nicht ersichtlich, welche Substanz das Anlagevermögen (noch) hat und ob und in welchem Umfang es stille Reserven gibt, deren Aufdeckung zu einer Veränderung der Kennzahlenausprägungen führt.

Sinkt der Deckungsgrad 2

unter 100% wird das Anlagevermögen auch aus kurzfristigen Mitteln finanziert und das Umlaufvermögen reicht u.U. nicht aus, um alle kurzfristigen Verbindlichkeiten zu begleichen. Bewegt sich der Deckungsgrad 2 hingegen in der angegebenen Bandbreite, werden auch Teile des Umlaufvermögens durch langfristiges Kapital abgedeckt. Im Fall von Umsatzrückgängen können Unternehmen mit hohen Werten beim Deckungsgrad 2 von vorhandenen Reserven zehren.

Richtwert - Wie hoch sollte der Deckungsrad I bis III sein?

Bei den Deckungsgraden gelten aus Sicht von Banken und Investoren tendenziell folgende Ausprägungen als günstig oder gut:

- Deckungsgrad 1 mindestens 100%,

-

Deckungsgrad 2 = 110-150%,

-

Deckungsgrad 3 > 100%

Grundsätzlich gilt:

Je höher die Deckungsgrade, desto günstiger, weil die finanzielle Stabilität gesichert ist und bei Werten über 100% noch ein Teil des Umlaufvermögens langfristig finanziert ist. In der Praxis erreichen viele Unternehmen den Zielwert des Deckungsgrad 1 aber kaum, weil sie zu großen Teilen aus Darlehen finanziert sind. Die Zielgrößen des Deckungsgrad 2 sollten Unternehmen aber in jedem Fall einhalten. Nur so ist sichergestellt, dass bei Umsatzrückgängen kein Liquiditätsengpass entsteht, weil ein Teil der Kosten aus langfristigen Finanzmitteln beglichen werden kann. Allerdings gibt es starke Branchenunterschiede. Unternehmen mit geringem Anlagevermögen erreichen die Richtwerte oft leichter als Betriebe mit hohem Anlagevermögen.

Werden die Deckungsgrade bzw. die Richtwerte dauerhaft nicht eingehalten,

sinkt die Bonität und Banken vergeben u.U. keine Kredite mehr oder nur noch zu hohen Zinsen. Außerdem droht bei deutlich niedrigeren Werten das Risiko von Zahlungsschwierigkeiten oder sogar Insolvenz.

Welche Ursachen für schlechte oder schlechter werdende Ausprägungen gibt es?

Für eine Verschlechterung der Ausprägungen der Deckungsgrade können ein

sinkendes Eigenkapital und / oder ein steigendes Anlagevermögen sowie beim Deckungsgrad 3 auch eine Zunahme der Vorräte beitragen.

Ein Rückgang des Eigenkapitals kann z.B. durch einen Verlust verursacht werden, der möglichst zeitnah ausgeglichen werden muss. Auch eine

Erhöhung der Ausschüttungen (über den Gewinnanteil hinaus) an Anteilseigner führt zu einer Verschlechterung der Kennzahlenausprägungen. Steigt das Anlagevermögen, kann dies (bei gleichbleibendem Eigenkapital) trotz einer Verschlechterung der Kennzahlenausprägungen ein gutes Zeichen sein, wenn Investitionen vorgenommen wurden, mit denen sich in der Zukunft Umsatz und Gewinn steigern lässt. Auch bei einer

Zunahme der Vorräte muss geprüft werden, ob dahinter günstige oder weniger günstige Gründe stecken (s. nächsten Punkt). Insofern sind in der Regel weiter gehende Analysen erforderlich, die zeigen, ob es sich um eher gute oder problematische Verschlechterungen der Kennzahlenausprägungen handelt.

Welche ausgewählten Möglichkeiten gibt es, die Kennzahlenausprägung zu verbessern?

Verschlechtern sich die Kennzahlenausprägungen auf Grund kritischer Entwicklungen im Betrieb deutlich, sollten schnellstmöglich

Verbesserungsmaßnahmen realisiert werden, die die Deckungsgrade generell verbessern, etwa durch

- Erhöhung des Eigenkapitals durch Zuführung frischer Mittel, z.B. durch Gesellschaftereinlagen

- Erhöhung des Gewinns (höherer Umsatz und / oder sinkende Kosten) bzw. Reduzierung der Gewinnausschüttung (ggf. Anpassung der grds. Ausschüttungspolitik)

- Erhöhung des langfristigen Fremdkapitals, durch Aufnahme von Darlehen oder Hypotheken (entsprechende gute Bonität vorausgesetzt) oder Umschuldung von z.B. Kontokorrentkrediten

- Verringerung des Anlagevermögens, etwa durch den Verkauf nicht mehr benötigter Maschinen oder Fahrzeuge

- Änderungen in der Unternehmensfinanzierung, z.B. Leasing oder Miete statt Kauf, damit reduziert sich der Anteil des (in der Bilanz ausgewiesenen) Anlagevermögens

- Zusätzlich beim Deckungsgrad 3: Ggf. prüfen, warum die Vorräte steigen. Es kann sich um günstige oder weniger günstige Entwicklungen handeln.

Günstig ist es tendenziell, wenn die Vorräte aufgestockt werden, weil man z.B. kurzfristig in neue Märkte expandieren möchte, neue Kunden akquiriert hat und in diesen Fällen lieferfähig sein muss. Ungünstig ist es tendenziell, wenn man z.B. auf Grund

fehlender Beschaffungsstrategien (kein Just-in-Time, Just-in-Sequence (fertigungssynchrone Lieferung)) eher zu hohe Bestände hat, es kein Warenwirtschafssystem zur besseren Steuerung der Beschaffungsprozesse gibt, das Sortiment veraltet ist oder es zu Abstimmungsproblemen zwischen Verkauf, Produktion und Einkauf kommt. Auch eine falsche Kundenansprache kann dazu führen, dass die Bestände an Fertigwaren steigen.

FAQ / Häufige Fragen zu den Deckungsgraden

Was sind die Deckungsgrade und welche gibt es?

Mit Deckungsgraden lassen sich grundlegende Aussagen dazu treffen, inwieweit das von einem Unternehmen benötigte Anlagevermögen, etwa Grundstücke, Gebäude, Maschinen, Fahrzeuge, Büroausstattung, durch langfristig zur Verfügung stehendes Eigen- und Fremdkapital gedeckt ist. Dahinter steckt die Überlegung, dass langfristig genutztes Vermögen auch langfristig finanziert werden muss. In diesem Zusammenhang spricht man auch von der fristgenkongruenten Finanzierung oder Fristenkongruenz bzw. der goldenen Bilanzregel. Je mehr Vermögen durch langfristig zur Verfügung stehendes Kapital gedeckt wird, desto besser die finanzielle Stabilität eines Unternehmens. In der Praxis wird vor allem mit den Deckungsgraden 1 und 2 gearbeitet, der Deckungsgrad 3 wird oft weniger beachtet.

Was sagen die Deckungsgrade aus?

Mit den Deckungsgraden werden grundlegende Aussagen zum Einsatz des vorhandenen Kapitals getroffen. Je mehr Vermögen durch langfristig zur Verfügung stehendes Kapital gedeckt ist, desto besser die finanzielle Stabilität eines Unternehmens. Und je höher der Anteil Eigenmittel, desto unabhängiger ist ein Unternehmen von externen Kapitalgebern.

Welche Ausprägungen der Deckungsgrade sind gut?

Beim Deckungsgrad 1 werden Werte von mindestens 100%, beim Deckungsgrad 2 Werte zwischen 110-150% und beim Deckungsgrad 3 Ausprägungen von ebenfalls mehr als 100% als günstig angesehen.

Wie werden die Deckungsgrade berechnet?

Die Formeln für die Berechnung der Deckungsgrade lauten:

- Eigenkapital / Anlagevermögen * 100

-

(Eigenkapitel + langfristiges Fremdkapital) / Anlagevermögen * 100

-

(Eigenkapitel + langfristiges Fremdkapital) / (Anlagevermögen + Vorräte) * 100

Was führt zu sinkenden Deckungsgraden?

Eine Verschlechterung der Ausprägungen der Deckungsgrade kann durch sinkendes Eigenkapital und / oder ein steigendes Anlagevermögen erfolgen. Allerdings deutet eine Verschlechterung nicht automatisch auf Probleme im Betrieb und es sind genauere Analysen notwendig. Sinkt das Eigenkapital z.B. in Folge von Verlusten, müssen diese ausgeglichen werden. Steigt das Anlagevermögen, kann dies (bei gleichbleibendem Eigenkapital) trotz einer Verschlechterung der Kennzahlenausprägungen ein gutes Zeichen sein, wenn Investitionen vorgenommen wurden, mit denen sich in der Zukunft der Umsatz steigern lässt.

Wie können die Deckungsgrade verbessert werden?

Die Ausprägungen der Deckungsgrade lässt sich z.B. durch Zuführung von frischem Eigenkapital, Reduzierung von Ausschüttungen, Gewinnerhöhungen, Zuführung langfristigem Fremdkapitals, Umschuldungen oder Veränderungen der Finanzierungsformen (u.a. Leasing statt Kauf) verbessern.

Zurück zur Bilanz-Kennzahlen-Übersicht >>

letzte Änderung J.E.

am 09.01.2025

Autor:

Jörgen Erichsen

|

Autor:in

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Kennzahlen-Guide für Controller- Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Kennzahlen-Guide für Controller- Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Sie übernehmen als kaufmännischer Leiter (m/w/d) die Verantwortung für die Führung Ihres Teams und unterstützen den Geschäftsführer der Lorenz GmbH & Co. KG bei allen betriebswirtschaftlichen Fragen zur Steuerung des Unternehmens. Fachlich berichten Sie an die in München ansässige BRUNATA... Mehr Infos >>

Sie übernehmen als kaufmännischer Leiter (m/w/d) die Verantwortung für die Führung Ihres Teams und unterstützen den Geschäftsführer der Lorenz GmbH & Co. KG bei allen betriebswirtschaftlichen Fragen zur Steuerung des Unternehmens. Fachlich berichten Sie an die in München ansässige BRUNATA... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

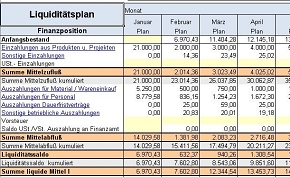

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

03.04.2008 22:12:48 - Aktionär

[ Zitieren | Name ]