- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (61)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Eigenkapitalquote (equity ratio) - Formel und Berechnungs-Beispiel

Die Eigenkapitalquote ist eine wichtige Kennzahl und fließt immer in die Bonitätsbewertung und das Rating von Unternehmen ein. Der Gegenpol der Eigenkapitalquote ist die Fremdkapitalquote.

Eigenkapitalquote: Definition und Formel

Die Eigenkapitalquote beschreibt das Verhältnis des Eigenkapitals zum Gesamtkapital eines Unternehmens. Sie gibt Auskunft über die Kapitalstruktur eines Unternehmens und dient der Geschäftsleitung als Grundlage für Anlage- bzw. Finanzierungsentscheidungen.

Mit der Eigenkapitalquote wird die finanzielle Stabilität eines Unternehmens dargestellt. Gleichzeitig ist eine hohe Eigenkapitalquote wichtig, um die Abhängigkeit von Fremdkapitalgebern zu verringern. Auch aus Investorensicht gilt: je höher die Eigenkapitalquote, desto besser. Allerdings ist Eigenkapital auf Grund der Rentabilitätsforderungen der Eigenkapitalgeber i.d.R. teurer als Fremdkapital. Problematisch ist in der Praxis häufig die eindeutige Abgrenzung zwischen Eigen- und Fremdkapital. Bestehen Rückzahlungsforderungen, gehört eine Bilanzposition ganz oder teilweise zum Fremdkapital, wie es etwa beim Sonderposten mit Rücklageanteil der Fall ist. Das bilanzielle Eigenkapital setzt sich nach § 266 Abs. 3 HGB wie folgt zusammen:

Bilanzielles Eigenkapital = Gezeichnetes Kapital – evtl. ausstehende Einlagen auf das gezeichnete Kapital + Kapitalrücklage + Gewinnrücklagen +/- Gewinn-/Verlustvortrag +/- Bilanzgewinn/-verlust + Investitionszuschüsse + unversteuerte Rücklagen

Auch evtl. Investitionszuschüsse können das Eigenkapital erhöhen. Stille Reserven werden bei externer Betrachtung nicht einbezogen, weil sie für Unternehmensfremde im Grunde nicht erkenn- und bewertbar sind. Bei vorhandenen stillen Reserven wird die Eigenkapitalquote daher zu niedrig ausgewiesen. Werden im eigenen Betrieb Analysen vorgenommen, sollten stille Reserven für die interne Betrachtung möglichst berücksichtigt werden, soweit sie sich ermitteln lassen.

Die Formel für die Eigenkapitalquote lautet:

| Berechnung : |

|

Eigenkapitalquote = | Eigenkapital |

|

|

|

|

|

|

|

|

|

|

Gesamtkapital |

|

|

|

Anmerkungen : |

|

bereinigt: Gesamtkapital = Fremdkapital + Eigenkapital Fremdkapital = Rückstellungen + Verbindlichkeiten + Hälfte des Sonderpostens mit Rücklageanteil Eigenkapital = Gezeichnetes Kapital - ausstehende Einlagen auf das gezeichnete Kapital + Gewinnrücklage + Kapitalrücklage + Hälfte des Sonderpostens mit Rücklageanteil

Stille Reserven werden i.d.R. nicht mit einbezogen, da sie für den externen Analysten nur sehr schwer bewertbar sind. Damit wird jedoch die Eigenkapitalquote bei vorhandenen stillen Reserven zu gering ausgewiesen. Bei der Analyse des eigenen Unternehmens sollten diese daher mit realistischem Ansatz mit in die Berechnung einfließen. |

||

Beispielberechnung für die Eigenkapitalquote

| Beispiel : |

|

Eigenkapitalquote = |

292,9 mio EUR |

= 50,37% |

|

|

|

|

|

|

||

|

|

|

581,5 mio EUR |

|

||

|

|

|

Die Beispielwerte stammen aus einem realen Jahresabschluss. Dieser ist Auszugsweise hier hinterlegt. >> Das Eigenkapital setzt sich aus den passiven Bilanzpositionen A, B und C zusammen. Das Gesamtkapital ist die Summe aller Passiva in der Bilanz (vereinfacht). Diese und andere Kennzahlen können Sie mithilfe von Excel-Tools/ Vorlagen leicht berechnen. Einige werden hier näher vorgestellt >> |

|||

Besonderheiten bei Berechnung und Interpretation beachten

Die genannten bilanziellen Eigenkapitalpositionen fließen, soweit sie im Betrieb vorkommen, immer in die Berechnung ein. Es gibt jedoch Positionen, bei denen es in Theorie und Praxis umstritten ist, ob sie bei der Eigenkapitalermittlung berücksichtigt werden müssen oder nicht.Banken und Investoren argumentieren häufig, dass nur die Positionen beim Eigenkapital angesetzt werden dürfen oder sollen, die einem Unternehmen tatsächlich zur Verfügung stehen (wirtschaftliches Eigenkapital). Das betrifft z.B. den Firmenwert, der aktiviert werden muss, von dem aber meist nicht klar ist, ob er realisiert werden kann. Daher ist er vom bilanziellen Eigenkapital abzuziehen. Auch Forderungen an Gesellschafter werden häufig vom Eigenkapital abgezogen. Hintergrund ist, dass diese Mittel zum Zeitpunkt der Bewertung oder Analyse nicht zur Verfügung stehen und es ein Ausfallrisiko gibt. Dagegen steht die Meinung, dass es unwahrscheinlich ist, dass ausstehende Einlagen nicht mehr eingezahlt werden. Umgekehrt erhöhen Gesellschafterdarlehen das bilanzielle Eigenkapital. Auch, wenn eigene Aktien erworben werden, ist diese Position vom Eigenkapital abzuziehen.

Damit kann sich das bilanzielle Eigenkapital wie vorher dargestellt wie folgt zum wirtschaftlichen Eigenkapital verändern, soweit es Positionen wie die genannten gibt:

Wirtschaftliches Eigenkapital = bilanzielles Eigenkapital + 50% Sonderposten mit Rücklageanteil (dieser wird gemäß des Einkommensteuergesetzes zur Hälfte dem Eigenkapital zugerechnet und kann daher auch so zur Bildung der Eigenkapitalquote verwendet werden) + Gesellschafterdarlehen (sie sind zwar eigentlich Fremdkapital, werden aber dem wirtschaftlichen Eigenkapital zugerechnet) – ausstehendes Kapital – Firmenwert – Forderungen an Gesellschafter – eigene Aktien.

Nicht zuletzt muss bedacht werden, dass stille Reserven den Wert des Eigenkapitals schmälern. Allerdings ist es auch bei interner Betrachtung nicht immer möglich, stille Reserven genau zu beziffern, so dass dieser Aspekt in der Praxis häufig vernachlässigt wird.

Richtwert - Wir hoch soll die Eigenkapitalquote sein?

Aus Banken- oder Investorensicht sind Eigenkapitalquoten von 20-25% und mehr günstig, da hier die finanzielle Stabilität gut ist. Werte von 15% oder weniger werden als schlecht angesehen. Unternehmen mit einer hohen Eigenkapitalquote zeigen, dass sie gut wirtschaften und bei z.B. Verzögerungen beim Forderungseingang nicht so schnell in eine Schieflage geraten. Zudem steigt der Grad an unternehmerischer Freiheit, weil man weniger auf die Bedingungen von Fremdkapitalgeber achten muss. Banken und andere Investoren knüpfen an die Vergabe von Krediten in der Regel Bedingungen; beispielsweise dürfen die Darlehen meist nur für bestimmte Zwecke genutzt werden.Allerdings gibt es starke Branchenunterschiede:

- Mittelstand Gesamt 31,4%

- Bau 24%

- FuE intensives verarbeitendes Gewerbe 35,7%

- sonstiges verarbeitendes Gewerbe 39,6%

- sonstige Dienstleistungen 32%

- Banken oft eher unter 10%

- Handelsunternehmen bei mehr als 30-50%

Die Eigenkapitalquoten ausgewählter Branchen für 2021 finden sich z.B. unter Eigenkapitalquoten im deutschen Mittelstand nach Branchen 2021 | Statista

Grundsätzlich gilt: Je höher das Anlagevermögen, desto höher sollte der Eigenkapitalanteil ausfallen. Auch die Unternehmensgröße hat Einfluss auf die Eigenkapitalquote. Kleine Betriebe haben generell einen niedrigeren Anteil als große Unternehmen. In 2021 lag die Quote bei Betrieben mit weniger als 10 Mitarbeitern bei knapp 24%, bei Firmen mit mehr als 50 Beschäftigten bei 35% (Quelle: Mittelstand - Eigenkapitalquoten nach Beschäftigtengrößenklassen bis 2021 | Statista).

Ursachen für schlechte oder schlechter werdende Ausprägungen

Für eine Verschlechterung der Eigenkapitalquote gibt es verschiedene Gründe, etwa- Durch Gesellschafter, die darauf bestehen, Eigenmittel abzuziehen oder Gesellschafter die das Unternehmen verlassen, ziehen Eigenmittel ab

- Vernachlässigung des Forderungsmanagements. Da Forderungen zum Vermögen zählen und durch Eigen- oder Fremdkapital finanziert werden müssen, trägt eine Erhöhung der Forderungen zur Verschlechterung der Eigenkapitalquote bei.

- Finanzierung von z.B. Investitionen oder Projekten durch Eigenmittel

- Neuaufnahme von Krediten reduzieren die Eigenkapitalquote

- Fehlendes Finanzierungskonzept oder Problembewusstsein, bei dem z.B. nicht danach gesehen wird, die Kapitalstrukturen in einem günstigen Bereich zu halten.

- Ausgewählte Möglichkeiten, die Kennzahlenausprägung zu verbessern

- Unternehmen haben vor allem folgende Möglichkeiten, die Eigenkapitalquote zu verbessern:

- Zuführung frischer Mittel durch die aktuellen Gesellschafter oder Aufnahme weiterer Gesellschafter, die einen Eigenanteil leisten müssen (Kapitaleinlage)

- Erhöhung der Gewinnrücklagen, die zum Eigenkapital zählen (Selbstfinanzierung)

- Kredittilgung, da so bei sonst unveränderten Bedingungen die Bilanzsumme sinkt und sich der Eigenkapitalanteil erhöht, ggf. gleichzeitig mit Vermögensverkäufen.

- Nutzung alternativer Finanzierungsformen wie Leasing, da dieses nicht zum Fremdkapital zählt. Evtl. „Sonderform“ Sale-and-Lease-back nutzen: Hierbei verkauft das Unternehmen Vermögensgegenstände zum aktuellen Verkehrswert an eine Leasinggesellschaft und least sie sofort wieder zurück. Damit lässt sich das im Anlagevermögen gebundene Kapital freisetzen, wobei das verkaufte Vermögen sofort weiter genutzt werden kann.

- Working-Capital-Management einführen oder systematisieren und Forderungsmanagement verbessern, z.B. durch Factoring. Da Forderungen zum Vermögen zählen und durch Eigen- oder Fremdkapital finanziert werden müssen, trägt eine (dauerhafte) Reduzierung der Forderungen zur Verbesserung der Eigenkapitalquote bei. Gleiches gilt für die Reduzierung der Vorräte. Bei Kreditoren kann es sinnvoll sein, Verbindlichkeiten aus Lieferungen und Leistungen unter Ausnutzung von Skonto abzubauen.

- Gesellschafterdarlehen in Eigenkapital umwandeln. Viele Unternehmer leihen Ihrem Betrieb privat Geld, in Form von Gesellschafterdarlehen, die zum Fremdkapital zählen. Wenn Gesellschafter allerdings eine Rangrücktrittserklärung unterschreiben und so mit ihren Forderungen hinter die anderen Gläubiger des Unternehmens zurücktritt, wird das Darlehen als „eigenkapitalähnliches Mittel“ anerkannt und verbessert die Eigenkapitalquote.

FAQ / Häufige Fragen zur Eigenkapitalquote

Was ist die Eigenkapitalquote?Die Eigenkapitalquote ist das Verhältnis von bilanziellem Eigenkapital zum Gesamtkapital oder der Bilanzsumme. Häufig wird die Bilanzsumme aus Vereinfachungsgründen für die Berechnung verwendet. Zum Eigenkapital zählen: Gezeichnetes Kapital, Gewinnrücklagen, Kapitalrücklage, Bilanzgewinn, Investitionszuschüsse, unversteuerte Rücklagen. Banken setzen statt dem bilanziellen häufig das wirtschaftliche Eigenkapital zur Berechnung an. Dabei wird das bilanzielle Eigenkapital um z.B. Gesellschafterdarlehen erhöht oder um Positionen wie Firmenwert und Forderungen an Gesellschafter reduziert. Ein vorhandener Sonderposten mit Rücklageanteil wird zu 50% angesetzt.

Welche Eigenkapitalquote ist gut?

Aus Investorensicht ist eine möglichst hohe und über die Jahre steigende Eigenkapitalquote wünschenswert. Je höher die Quote, desto höher die finanzielle Stabilität eines Unternehmens und desto geringer ist die Abhängigkeit von Kapitalgebern. Zwar gibt es erhebliche Unterschiede je nach Branche. Aber als günstig angesehene Eigenkapitalquoten beginnen aus Investorensicht bei 20-25%.

Wie wird die Eigenkapitalquote berechnet?

Die Formel lautet: Eigenkapitalquote = Eigenkapital * 100 / Gesamtkapital bzw. vereinfacht Bilanzsumme.

Was führt zu einer sinkenden Eigenkapitalquote?

Die Gründe, die zu einer sinkenden Eigenkapitalquote führen können sind u.a. Gesellschafter, die Eigenmittel abziehen oder Gesellschafter, die das Unternehmen verlassen, eine Vernachlässigung des Forderungsmanagements, eine Finanzierung von z.B. Investitionen oder Projekten vor allem durch Eigenmittel oder die Neuaufnahme von Krediten.

Wie kann die Eigenkapitalquote verbessert werden?

Unternehmen haben u.a. diese Möglichkeiten, die Eigenkapitalquote zu verbessern: Zuführung frischer Mittel durch die aktuellen Gesellschafter oder Aufnahme weiterer Gesellschafter, die einen Eigenanteil leisten müssen, Erhöhung der Gewinnrücklagen, die zum Eigenkapital zählen, Kredittilgung, da so bei sonst unveränderten Bedingungen die Bilanzsumme sinkt und sich der Eigenkapitalanteil erhöht, Nutzung alternativer Finanzierungsformen wie Leasing, da dieses nicht zum Fremdkapital zählt, Sale-and-Lease-back, bei dem das Unternehmen Vermögensgegenstände zum aktuellen Verkehrswert an eine Leasinggesellschaft verkauft und sie sofort wieder zurückleast, Verbesserung des Forderungsmanagement verbessern, z.B. durch Factoring, Umwandlung von Gesellschafterdarlehen in Eigenkapital.

|

letzte Änderung J.E. am 09.01.2025 Autor: Jörgen Erichsen |

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling. |

| Homepage | weitere Fachbeiträge des Autors | Forenbeiträge | |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Polstermöbel Fischer, Max Fischer GmbH

Ainring

Paul Bauder GmbH & Co. KG

Stuttgart

Energie Südbayern GmbH

München

Northrop Grumman LITEF GmbH

Freiburg

AdCapital AG

Friedberg (Hessen)

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (61)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

Controlling- Newsletter

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor.Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Anzeige

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.500 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft wahlweise für nur 119,- EUR für ein Jahr, 199,- für 2 Jahre oder 399,- für 5 Jahre Laufzeit! Studenten und Auszubildende 39,- EUR für zwei Jahre! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Jobletter und Newsletter!

Mit dem monatlich erscheinenden Newsletter werden Sie über neue Fachbeiträge, News und Excel-Tools informiert! zur Anmeldung >>Der 14-tägige Jobletter informiert Sie automatisch über neue Stellenangebote und Arbeitsmarkt-News! zur Anmeldung >>

Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Anzeige

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 3 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>

Anzeige

Stellenanzeigen

(Production) Controller (m/w/d) Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Leitung Controlling (m/w/d)

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Kaufmann / Kauffrau (w/m/d) als Bilanzbuchhalter / Steuerfachwirt (w/m/d)

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Die Energie Südbayern (ESB) bildet gemeinsam mit den Tochterunternehmen Energienetze Bayern und der ESB Wärme die ESB-Unternehmensgruppe. Mit rund 450 Mitarbeiterinnen und Mitarbeitern, Auszubildenden und Trainees stehen wir für leistungsfähigen Service, flexible Energiepr... Mehr Infos >>

Controller (m/w/d)

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

Leitung (m/w/d) für den Bereich „Finanzmanagement und Controlling“

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Leiter*in (m/w/d) für das Sachgebiet Finanz- und Rechnungswesen

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

(Junior) Business Partner* Controlling

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Steuerfachangestellter / Finanzbuchhalter (m/w/d)

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Viele kostenlose Webinare rund ums Controlling

In unseren Webinaren erfahren Sie, wie Sie Ihr Controlling auf ein neues Niveau heben. Neueste Trends, praxisnahe Einblicke und wie Sie Ihre Fähigkeiten optimieren können. Vom präzisen Forecasting über HR-Controlling bis zur Konsolidierung und integrierten Planung: Die Webinare sind darauf ausgerichtet, Sie zu inspirieren, zu informieren und zu befähigen.

Mehr Infos >>

JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

Excel-Tool Bilanz- und Erfolgsanalyse

Aus Bilanz und G+V werden alle gängigen Bilanz- und Erfolgskennzahlen errechnet und versucht, die Bewertung der Zahlen mit den Ampelfarben grün, gelb und rot deutlich zu machen. Die Ableitung bzw. Berechnung der Kennzahlen wird ausführlich dargestellt.

Jetzt hier für 34,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

SWOT. Für bessere Entscheidungen. Ob Business 1.0 oder 4.0 - je dynamischer die Märkte werden, desto schneller muss auch das Controlling sein: Wo stehen wir tagesaktuell mit dem Umsatz, welche Produkte liefern aktuell welche Deckungsbeiträge oder wie sieht bei der heutigen Auftragslage der Cashflow im nächsten Quartal aus usw. Mehr Informationen >>

Diamant/3 bietet Ihnen ein Rechnungswesen mit integriertem Controlling für Bilanz- / Finanz- und Kosten- / Erfolgs- Controlling sowie Forderungsmanagement und Personalcontrolling. Erweiterbar bis hin zum unternehmensweiten Controlling. Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

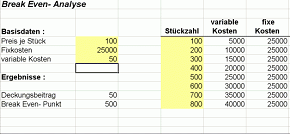

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

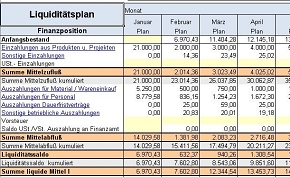

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Premium-Inhalte

Als Premium-Mitglied erhalten Sie Zugriff auf ausgewählte sonst kostenpflichtige Fachbeiträge und Video-Kurse für Premium-Mitglieder inklusive (über 400 Beiträge allein auf Controlling-Portal.de + Premiuminhalte auf Rechnungswesen-Portal.de).Beispiele:

- Serie zum Berichtswesen in Unternehmen

- Kundenwertanalyse – Wie profitabel ist ein Kunde?

- Potenzialanalyse mit Excel

- Unsere amüsante Glosse: Neulich im Golfclub

- Kostenmanagement in der Logistik

- Dashboards im Kostenmanagement

- Von Total Cost of Ownership (TCO) zu TCOplus

- KLR - Aus der Praxis für die Praxis

Die Gesamtliste an Premium-Fachbeiträgen können Sie hier einsehen >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  Mit der Excel-Vorlage „Rollierende Liquiditätsplanung auf Wochenbasis“ erstellen Sie schnell ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Die Datei erlaubt nicht nur die Eingabe aller voraussichtlichen Zahlungsein- und -ausgänge (Plan-Daten), sondern berücksichtigt auch die Anfangs- und Schlussbestände auf den Konten (IST-Daten). Preis 59,50 EUR ....

Mit der Excel-Vorlage „Rollierende Liquiditätsplanung auf Wochenbasis“ erstellen Sie schnell ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Die Datei erlaubt nicht nur die Eingabe aller voraussichtlichen Zahlungsein- und -ausgänge (Plan-Daten), sondern berücksichtigt auch die Anfangs- und Schlussbestände auf den Konten (IST-Daten). Preis 59,50 EUR ....  Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung, inkl. automatischer Plan-Bilanz und Kapitalflussrechnung. Die Planung kann für insgesamt 5 Jahre erfolgen. Neben detailierter Plan-G+V, Bilanz und Kapitalflussrechnung stehen fertige Berichte mit Kennzahlen und Grafiken zur Analyse des Unternehmens zur Verfügung.

Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung, inkl. automatischer Plan-Bilanz und Kapitalflussrechnung. Die Planung kann für insgesamt 5 Jahre erfolgen. Neben detailierter Plan-G+V, Bilanz und Kapitalflussrechnung stehen fertige Berichte mit Kennzahlen und Grafiken zur Analyse des Unternehmens zur Verfügung.