![Liquidität 1. Grades - Formel und Berechnungs-Beispiel]()

Mit den Liquiditätsgraden wird die

Zahlungsfähigkeit eines Unternehmens bewertet. In der Praxis gibt es drei Liquiditätsgrade mit unterschiedlicher Aussagekraft und Genauigkeit. Die Kennzahlen werden intern, z.B. von Geschäftsführung und Controlling, und extern, z.B. von Banken, Auskunfteien und Investoren, analysiert und bewertet. Sie fließen in die Bonitätsbewertung von Unternehmen ein.

Liquidität 1. Grades: Definition und Formel

Mit den

Liquiditätsgraden 1 bis 3 können grundlegende Aussagen zur Zahlungsfähigkeit eines Unternehmens getroffen werden. Um die Liquiditätsgrade zu bilden, werden kurzfristig fällige Zahlungsverpflichtungen und unterschiedlich schnell liquidierbare Positionen aus dem Umlaufvermögen ins Verhältnis gesetzt.

Hintergrund der Arbeit mit Liquiditätsgraden ist, dass man

mit kurzfristigen Verbindlichkeiten keine langfristige Mittelbindung vornehmen sollte. Beispielsweise sollte mit einem Kontokorrentkredit keine Maschine finanziert werden. Der Rückfluss der durch z.B. Investitionen gebundenen Mittel reicht über den Zeitraum hinaus, in dem die kurzfristigen Mittel bereitstehen, was zu Problemen bei der Rückzahlung der kurzfristigen Mittel führen kann.

Um derartige Schwierigkeiten zu vermeiden gibt es das

Prinzip der fristenkongruenten Finanzierung. Das bedeutet, dass langfristig gebundene Mittel langfristig, und kurzfristig gebundene Mittel kurzfristig finanziert werden sollen. Bei den Liquiditätsgraden geht man davon aus, dass es bei kurzfristigen Verbindlichkeiten in naher Zukunft zu Mittelabflüssen kommt, weil man z.B. Lieferanten bezahlen muss. Hierfür werden flüssige Mittel benötigt bzw. Vermögensgegenstände, die sich schnell zu Geld machen lassen, etwa Forderungen.

Anzeige

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor. Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Abhängig davon, wie schnell Vermögenswerte in liquide Mittel umgewandelt werden können und welche Werte in die Rechnung einbezogen werden, unterscheidet man

mehrere Grade der Liquidität: die Liquidität 1., 2. und 3. Grades. Damit wird die Einstufung der Liquidität in Bezug auf die Fristenkongruenz in die Analyse einbezogen. Die verschiedenen Liquiditätsgrade unterscheiden sich darin, dass im Zähler zunehmend schwerer bzw. weniger schnell liquidierbare Vermögenswerte enthalten sind.

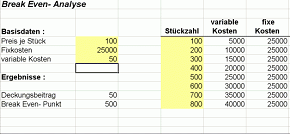

Beispiel zur Ermittlung der Liquidität 1. Grades

Beim

Liquiditätsgrad 1 (Liquidität 1. Grades, Barliquidität, Cash-Ratio) werden die flüssigen Mittel ins Verhältnis zu den kurzfristigen Verbindlichkeiten gesetzt. Unter flüssige Mittel fallen vor allem Bargeldbestände, Bankguthaben und ggf. Schecks sowie diskontfähige Wechsel. Unter kurzfristig werden in der Regel Verbindlichkeiten mit einer Laufzeit von bis zu einem Jahr verstanden, etwa Verbindlichkeiten aus Lieferungen und Leistungen (LL), Steuer- und sonstige Rückstellungen.

Die

Formel für die Liquidität 1. Grades lautet:

Liquidität 1. Grades = Flüssige Mittel / kurzfristige Verbindlichkeiten * 100

Ein Unternehmen hat flüssige Mittel in Höhe von 72,7 Mio. Euro und kurzfristige Verbindlichkeiten von 127 Mio. Euro. Damit ergibt sich folgender Liquiditätsgrad 1:

Liquidität 1. Grades = 72,7 Mio. Euro / 127,0 Mio. Euro * 100 = 57,24%

Die Zahlen stammen aus einem realen Jahresabschluss.

Die GuV und Bilanz ist hier hinterlegt. >> Flüssige Mittel entsprechen der aktiven Bilanzposition B. IV. "Kassenbestand, Schecks, Guthaben bei Kreditinstituten". Das kurzfristige Fremdkapital setzt sich aus den kurzfristigen Verbindlichkeiten gemäß Verbindlichkeitenspiegel (Anhang), den Steuerrückstellungen, sonstige Rückstellungen und passive Rechnungsabgrenzungsposten zusammen und wurde in die Gruppe sonstige Angaben eingeordnet.

Was ist die Liquidität 2. Grades?

Beim

Liquiditätsgrad 2. (Einzugsliquidität, Quick Ratio, Acid Test Ratio) werden zusätzlich zu den flüssigen Mitteln die Forderungen ins Verhältnis zu den kurzfristigen Verbindlichkeiten gesetzt. Damit gibt der Liquiditätsgrad 2. an, inwieweit die kurzfristigen Verbindlichkeiten durch liquide Mittel und Forderungen, die sich meist innerhalb weniger Tage oder Wochen liquidieren lassen, abgedeckt sind. Zu den Forderungen zählen Forderungen aus Lieferungen und Leistungen sowie Forderungen gegenüber verbundenen Unternehmen. Bei den Forderungen gilt, ebenso wie bei den kurzfristigen Verbindlichkeiten, eine (Rest-)Laufzeit von bis zu 12 Monaten.

Die

Formel für die Liquidität 2. Grades lautet:

Liquidität 2. Grades = (Flüssige Mittel + Forderungen) / kurzfristige Verbindlichkeiten * 100

Ein Unternehmen hat flüssige Mittel in Höhe von 72,7 Mio. Euro, Forderungen in Höhe von 104,3 Mio. Euro und kurzfristige Verbindlichkeiten von 127 Mio. Euro. Damit ergibt sich folgender Liquiditätsgrad 1:

Liquidität 2. Grades = 177,0 Mio. Euro / 127,0 Mio. Euro * 100 = 139,37%

Die Zahlen stammen aus einem realen Jahresabschluss.

Die GuV und Bilanz ist hier hinterlegt. >> Flüssige Mittel entsprechen der aktiven Bilanzposition B. IV. "Kassenbestand, Schecks, Guthaben bei Kreditinstituten". Die kurzfristigen Forderungen sind dem Jahresabschluss (Anhang, Forderungenspiegel) entnommen und wurden in die Gruppe sonstige Angaben eingeordnet. Das kurzfristige Fremdkapital setzt sich aus den kurzfristigen Verbindlichkeiten gemäß Verbindlichkeitenspiegel (Anhang), den Steuerrückstellungen, sonstige Rückstellungen und passive Rechnungsabgrenzungsposten zusammen und wurde in die Gruppe sonstige Angaben eingeordnet.

Mehr zur Liquidität 2. Grades hier >>

Was ist die Liquidität 3. Grades?

Beim

Liquiditätsgrad 3. (Warenliquidität, Current Ratio) werden zusätzlich zu den flüssigen Mitteln und den Forderungen die Vorräte ins Verhältnis zu den kurzfristigen Verbindlichkeiten gesetzt. Damit gibt der Liquiditätsgrad 3. an, inwieweit die kurzfristigen Verbindlichkeiten durch liquide Mittel, die Forderungen und Vorräte, abgedeckt sind. Um die Vorräte in liquide Mittel umzuwandeln, können z.B. vorhandene Waren verkauft oder aus Rohstoffen Produkte hergestellt und verkauft werden.

Die

Formel für die Liquidität 3. Grades lautet:

Liquidität 3. Grades = (Flüssige Mittel + Forderungen + Vorräte) / kurzfristige Verbindlichkeiten * 100

Ein Unternehmen hat flüssige Mittel, Forderungen und Vorräte in Höhe von 214,6 Mio. Euro und kurzfristige Verbindlichkeiten von 127 Mio. Euro. Damit ergibt sich folgender Liquiditätsgrad 3:

Liquidität 3. Grades = 214,6 Mio. Euro / 127,0 Mio. Euro * 100 = 168,90%

Die Zahlen stammen aus einem realen Jahresabschluss.

Die GuV und Bilanz ist hier hinterlegt. >> Flüssige Mittel entsprechen der aktiven Bilanzposition B. IV. "Kassenbestand, Schecks, Guthaben bei Kreditinstituten". Die kurzfristigen Forderungen sind dem Jahresabschluss (Anhang, Forderungenspiegel) entnommen und wurden in die Gruppe sonstige Angaben eingeordnet. Die Vorräte sind der aktiven Bilanzposition B.I. Vorräte entnommen. Das kurzfristige Fremdkapital setzt sich aus den kurzfristigen Verbindlichkeiten gemäß Verbindlichkeitenspiegel (Anhang), den Steuerrückstellungen, sonstige Rückstellungen und passive Rechnungsabgrenzungsposten zusammen und wurde in die Gruppe sonstige Angaben eingeordnet.

Mehr zur Liquidität 3. Grades hier >>

Oft wird nur mit kurzfristigen Verbindlichkeiten aus LL gerechnet

In vielen Unternehmen dominieren die Verbindlichkeiten aus LL. Daher wird häufig nur diese Position in die Analyse mit einbezogen und die o.g. genannten Rückstellungen bleiben außen vor. Da die Liquiditätsgrade in die Bonitätsbewertung einfließen, sollte mit der Bank abgestimmt werden, welche Positionen sie berücksichtigt bzw. wünscht.

Welche Besonderheiten bei Berechnung und Interpretation sollten beachtet werden?

Wie bei allen Abschlusskennzahlen kommen die Werte aus der Vergangenheit, sodass vor allem

Aussagen zur künftigen Entwicklung schwierig bis unmöglich sind. Eine sichere Aussage zur Zahlungsfähigkeit und Liquiditätsentwicklung lässt sich mit den Liquiditätsgraden zumindest aus Sicht externer Betrachter daher nicht treffen. Die

Werte sind also statisch und Stichtags bezogen. Außerdem wird unterstellt, dass sich alle betrachteten Vermögensgegenstände tatsächlich kurzfristig realisieren lassen. In der Praxis kann es aber vorkommen, dass z.B. Forderungen ausfallen oder verspätet eingehen oder Vorräte nicht verwertet und verkauft werden können. Außerdem kann es durch Schwund u.ä. dazu kommen, dass die Summe der ausgewiesenen Vermögensgegenstände geringer wird. Hinzu kommt, dass nicht alle kurzfristigen Verbindlichkeiten aus der Bilanz ersichtlich sind, etwa Gehaltszahlungen oder Mieten. Und die Liquiditätsgrade lassen keinen genauen Rückschluss auf die Fälligkeiten von Forderungen und Verbindlichkeiten zu; es handelt sich um Durchschnittswerte, deren Aussagekraft häufig wenig ausgeprägt ist.

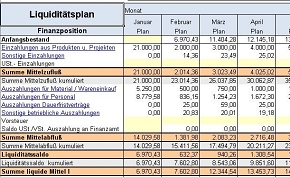

Klassische Liquiditätskennzahlen dienen daher vor allem der

schnellen und eher grundlegenden Bewertung der Liquidität eines Unternehmens als einer exakten Analyse. Um die Liquidität besser beurteilen zu können, sollte bei externer Betrachtung zusätzlich mindestens eine Kapitalflussrechnung hinzugezogen werden. Intern sollte es zusätzlich eine Liquiditätsplanung geben, mit der man die Liquiditätsentwicklung für 12-24 Monate bewerten kann.

Richtwert - Wie hoch sollte die Liquidität 1. Grades / 2. Grades oder 3. Grades sein?

Bei den Liquiditätsgraden gelten aus Sicht von Banken und Investoren tendenziell folgende Ausprägungen als günstig oder gut:

- Liquidität 1. Grades = 20-50%

-

Liquidität 2. Grades = 120-130%

-

Liquidität 3. Grades = 150-200%

Grundsätzlich gilt: Je höher die Prozentwerte, desto besser und sie sollten im Laufe der Jahre steigen. Allerdings muss auch bedacht werden, dass Unternehmen häufig versuchen, die Bargeld- oder Bankguthaben gering zu halten, da sie sich schlecht verzinsen und das Geld nicht produktiv eingesetzt wird, was zu Lasten der Rentabilität gehen kann. Hinzu kommen zumindest mittelfristig Wertverluste durch die Inflation. Daher liegt vor allem der Liquiditätsgrad 1. oft unter den Richtwerten. Bei den Forderungen und Vorräten sollte ebenfalls darauf geachtet werden, dass diese nicht zu hoch ansteigen, da sonst die Risiken überproportional zunehmen, z.B. von Zahlungsverzug, Schwund, Verderb, Überalterung von Waren und Produkten oder Diebstahl. Werden die Ausprägungen der Liquiditätsgrade deutlich und längerfristig unterschritten, hat das negative Auswirkungen auf die Bonität eines Unternehmens, auch wenn z.B. eine Liquidität 3. Grades von unter 100% nicht automatisch bedeutet, dass ein Unternehmen zahlungsunfähig ist. Denn durch die Aufnahme von Krediten oder eine Zuführung von frischen Eigenmitteln kann die Zahlungsfähigkeit wiederhergestellt werden.

Bei der Liquidität 3. Grades gelten im europäischen Raum meist 150% als gute Ausprägung. Der Wert von 200% stammt aus dem US-amerikanischen Bankbereich (Bankers Rule). Hier werden aus Vorsichtsgründen gegenüber den Fremdkapitalgebern grds. höhere Anforderungen an die Liquidität von Unternehmen gestellt.

Welche Ursachen für schlechte oder schlechter werdende Ausprägungen gibt es?

Für eine Verschlechterung der Ausprägungen der Liquiditätsgrade können

sinkendes Umlaufvermögen oder steigende kurzfristige Verbindlichkeiten beitragen.

Würde bei der Liquidität 3. Grades im Beispiel das Umlaufvermögen von 214,6 Mio. Euro auf z.B. 150 Mio. Euro sinken, verschlechtert sich die Kennzahlenausprägung auf rund 118%. Umgekehrt würde eine Erhöhung der kurzfristigen Verbindlichkeiten auf 160 Mio. Euro zur Folge haben, dass sich die Kennzahlenausprägung ebenfalls verschlechtert, auf rund 134%.

Vor einer abschließenden Bewertung ist es also wichtig, genau hinzusehen. Sinkende Forderungs- und Vorratsbestände sind eigentlich positiv, weil die

Kapitalbindung sinkt, sich die liquiden Mittel erhöhen und auch die Risiken von z.B. Zahlungsverzug und -ausfall oder Überalterung der Produktpalette reduziert werden. Bei den Vorräten muss allerdings sichergestellt werden, dass produziert und verkauft werden kann, ohne dass es Engpässe gibt. Ein Ansteigen der kurzfristigen Verbindlichkeiten - vor allem aus Lieferungen und Leistungen - ist eher günstig, da man ja mehr Rechnungen später bezahlen muss, was die Liquidität positiv beeinflusst. Ausnahme: Zahlung unter Ausnutzung von Skonto ist fast immer günstiger als lange Zahlungsziele.

Es muss also darauf geachtet werden, dass es ein

möglichst ausgewogenes Verhältnis und bei allen Positionen keine größeren Ausreißer nach oben oder unten gibt. Außerdem sollte man die Entwicklung der Positionen und Kennzahlenausprägungen über einen längeren Zeitraum beobachten, z.B. 3-5 Jahre, um ein besseres Gefühl für die grds. Situation zu bekommen.

Welche ausgewählten Möglichkeiten gibt es, die Kennzahlenausprägung zu verbessern?

Verschlechtern sich die Kennzahlenausprägungen deutlich, sollten kurzfristig möglichst viele Maßnahmen realisiert werden, die die Liquidität generell verbessern. Die Beispiele gelten daher grds. für alle Liquiditätsgrade:

- Einführung bzw. Verbesserung des Forderungsmanagements, u.a. mit Bonitätsprüfungen, kurzen Zahlungszielen, schneller Rechnungsstellung, geringen Rabatten, funktionierendem Mahnwesen, Inrechnungstellung von Kosten für das Mahnwesen, forcieren von Bar- oder Kartenzahlungen, Einsatz mobiler Zahlungsterminals, Lastschriften, Factoring, um den Forderungsbestand nicht zu hoch werden zu lassen.

- Einführung bzw. Verbesserung der Warenwirtschaft, z.B. mit dem Umsetzen von Lieferstrategien (Just in Time), Vermeidung hoher Lagebestände, intensivere Verhandlungen mit Lieferanten, Verlängerung von Zahlungszielen, Vereinbarung von Skonto, um den Vorratsbestand nicht zu sehr ansteigen und die Verbindlichkeiten aus Lieferungen und Leistungen zu erhöhen.

- Verkauf nicht mehr benötigten Vermögens, auch aus dem Anlagevermögen, um die flüssigen Mittel zu erhöhen, Zuführung frischer Mittel, z.B. durch Kapitalerhöhungen oder Gesellschaftereinlagen. Finetradung (bankenunabhängige Finanzierung von Waren- und Materialeinkauf), allgemeine Kostensenkungen, Ausnutzung von Umschuldungsmöglichkeiten (Umwandlung kurzfristiger in langfristige Kredite, um die Zinsaufwendungen zu reduzieren). Auch eine Verbesserung von Durchlaufzeiten trägt zur Verbesserung der Liquidität bei, wenn man in der gleichen Zeit mehr herstellen und verkaufen kann, erhöhen sich u.a. die Einzahlungen aus Umsätzen.

FAQ / Häufige Fragen zu den Liquiditätsgraden

Was sind die Liquiditätsgrade und welche gibt es?

Mit den Liquiditätsgraden werden grundlegende Aussagen zur Zahlungsfähigkeit eines Unternehmens getroffen. Dazu werden kurzfristig fällige Zahlungsverpflichtungen und unterschiedlich schnell liquidierbare Vermögenspositionen ins Verhältnis gesetzt. Es gibt die Liquidität 1., 2. und 3. Grades. Sie unterscheiden sich im Wesentlichen dadurch, dass im Zähler unterschiedlich schnell liquidierbare Vermögenswerte angesetzt werden.

Was sagen die Liquiditätsgrade aus?

Hintergrund der Arbeit mit Liquiditätsgraden ist, dass man mit kurzfristigen Verbindlichkeiten keine langfristige Mittelbindung vornehmen sollte. Beispielsweise sollte mit einem Kontokorrentkredit keine Maschine finanziert werden. Der Rückfluss der durch z.B. Investitionen gebundenen Mittel reicht über den Zeitraum hinaus, in dem die kurzfristigen Mittel bereitstehen, was zu Problemen bei der Rückzahlung der kurzfristigen Mittel führen kann.

Um derartige Schwierigkeiten zu vermeiden gibt es das Prinzip der fristenkongruenten Finanzierung. Das bedeutet, dass langfristig gebundene Mittel langfristig, und kurzfristig gebundene Mittel kurzfristig finanziert werden sollen. Bei den Liquiditätsgraden geht man davon aus, dass es bei kurzfristigen Verbindlichkeiten in naher Zukunft zu Mittelabflüssen kommt, weil man z.B. Lieferanten bezahlen muss. Hierfür werden flüssige Mittel benötigt bzw. Vermögensgegenstände, die sich schnell zu Geld machen lassen, etwa Forderungen.

Welche Ausprägungen der Liquiditätsgrade sind gut?

Beim Liquiditätsgrad 1. werden ca. 20-30%, beim Liquiditätsgrad 2. 120-130% und beim Liquiditätsgrad 3. 150-200% als günstig angesehen. Im europäischen Raum gelten bei der Liquidität 3. Grades 150% als günstig, im US-Raum 200%.

Wie werden die Liquiditätsgrade berechnet?

Die Formeln für die Berechnung der Liquiditätsgrade lauten:

Liquiditätsgrad 1. = Flüssige Mittel / kurzfristige Verbindlichkeiten * 100

Liquiditätsgrad 2. = (Flüssige Mittel + Forderungen) / kurzfristige Verbindlichkeiten * 100

Liquiditätsgrad 3. = (Flüssige Mittel + Forderungen + Vorräte) / kurzfristige Verbindlichkeiten * 100

Was führt zu sinkenden Liquiditätsgraden?

Im Wesentlichen führt sinkendes Umlaufvermögen bzw. steigende kurzfristige Verbindlichkeiten zu schlechteren Ausprägungen der Liquiditätsgrade.

Wie können die Liquiditätsgrade verbessert werden?

Die Ausprägungen der Liquiditätsgrade lässt sich verbessern durch alle Maßnahmen, die zur Verbesserung der Liquidität beitragen, z.B. eine Optimierung des Forderungsmanagements, eine Verbesserung der Warenwirtschaft, Vereinbarungen mit Lieferanten zur Verlängerung der Zahlungsziele, die Zuführung frischer Mittel oder Umschuldungen.

Zurück zur Bilanz-Kennzahlen-Übersicht >>

letzte Änderung J.E.

am 09.01.2025

Autor:

Jörgen Erichsen

|

Autor:in

|

Herr Jörgen Erichsen

Jörgen Erichsen ist selbstständiger Unternehmensberater. Davor hat er in leitenden Funktionen in Konzernen gearbeitet, u.a. bei Johnson & Johnson und Deutscher Telekom. Er ist Autor von Fachbüchern und -artikeln rund um Rechnungswesen und Controlling. Außerdem ist er als Referent zu diesen Themen für verschiedene Träger tätig. Beim Bundesverband der Bilanzbuchhalter und Controller (BVBC) leitet Jörgen Erichsen den Arbeitskreis Controlling.

|

|

Homepage |

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>