![IFRS für Controller – Zusammenarbeit mit dem Accounting beim Jahresabschluss]()

Neben den

Bilanzierungsvorschriften des

HGB, stellen die IFRS - insbesondere in kapitalmarktorientierten Unternehmen - einen gängigen

Standard zur Rechnungslegung dar. Dabei wird der Prozess der Rechnungslegung in erster Linie nicht direkt mit dem internen Rechnungswesen bzw. dem

Controlling in Verbindung gebracht. Es kann jedoch durchaus vorkommen, dass die Kollegen aus dem Accounting auf Ihre Expertise als Controller angewiesen sind.

Um effektiv unterstützend tätig werden zu können, sollten Sie einige

Besonderheiten kennen, die es bei der

Abschlusserstellung nach IFRS zu beachten gilt. In diesem Beitrag erklären wir Ihnen deswegen die wichtigsten Begrifflichkeiten der IFRS und die Unterschiede sowie Gemeinsamkeiten mit den Bilanzierungsvorschriften des HGB. Außerdem zeigen wir Ihnen die Besonderheiten bei der Erstellung einer

Cashflow-Rechnung zur Folgebewertung nach IFRS 3 bzw. IAS 36 auf.

Was sind die IFRS und wozu werden Sie verwendet?

Die Abkürzung

IFRS steht für "

International Financial Reporting Standards". Dabei handelt es sich um ein Rahmenwerk zur finanziellen Rechnungslegung, welches für die internationale

Berichterstattung - vor allem bei börsennotierten Unternehmen und Konzernen - verwendet wird.

Es handelt sich dabei

nicht um die

externen Rechnungslegungsstandards eines bestimmten Landes, wie zu Beispiel der Vorschriften zur Bilanzierung nach dem deutschen Handelsgesetz, sondern um einen internationalen Standard, der weltweit von Behörden und öffentlichen Stellen als Rahmenwerk zur Abschlusserstellung sowie der finanziellen Berichterstattung akzeptiert wird. Die Verwendung der IFRS ermöglicht Anlegern und

Investoren dadurch eine internationale Vergleichbarkeit von

Bilanzen und

Jahresabschlüssen.

Während die deutschen Bilanzierungs- und Rechnungslegungsvorschriften als Teil des

Handelsgesetzbuches in den §§242 ff. HGB definiert sind, besteht für die IFRS ein alleinstehendes Rahmenwerk, welches durchgehend aufsteigend nummert ist. Die Abkürzung IFRS bezeichnet sowohl das Rahmenwerk selbst als auch in Kombination mit einer Nummerierung die einzelnen Normen. Aktuell gibt es etwas weniger als zwanzig IFRS. Neben den IFRS existieren auch noch die so genannten IAS ("

International Accounting Standards"). Dabei handelt es sich um Standards des Rahmenwerks, welche vor dem Jahr 2000 erlassen wurden.

Anzeige

Neben aktuellen Fach- und Arbeitsmarkt-Trends für Controller und neu eingegangene Fachbeiträge, informieren wir Sie über interessante Veranstaltungen und stellen Ihnen einzelne Software- Produkte im Detail vor. Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Verantwortlich für die Weiterentwicklung von bestehenden und die Entwicklung sowie Veröffentlichung neuer Standards ist das IASB (International Accounting Standards Board).

Wichtige Begriffe der IFRS-Bilanzierung

Beizulegender Zeitwert (oder „Fair Value“)

Der beizulegende Zeitwert bezeichnet den Betrag zu dem zwei voneinander unabhängige "Marktteilnehmer" einen

Vermögenswert untereinander veräußern bzw. voneinander erwerben würden. Er gibt in gewisser Weise einen "fairen"

Marktpreis wieder.

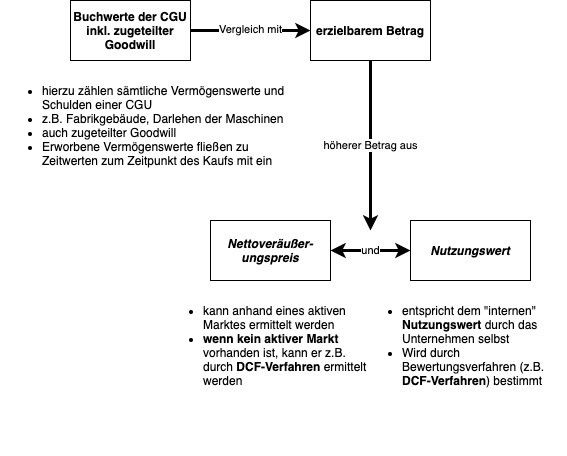

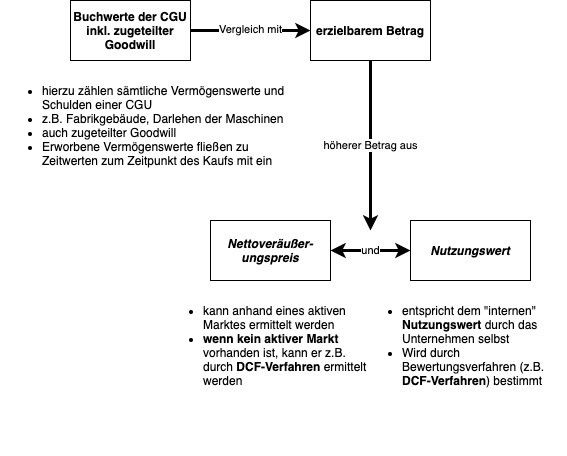

Erzielbarer Betrag

Der erzielbare Betrag ist der

höhere Wert aus dem Vergleich zwischen Nutzungswert und Nettoveräußerungspreis.

Nettoveräußerungspreis

Bei dem Nettoveräußerungspreis handelt es sich um den

beizulegenden Zeitwert abzgl. der Veräußerungskosten.

Nutzungswert

Der Nutzungswert ist der

Barwert aller künftigen

Cashflows, die ein Vermögenswert oder eine Cash Generating Unit voraussichtlich generieren wird.

Cash Generating Unit (kurz: CGU)

Bei einer Cash Generating Unit ("Zahlungsmittel generierende Einheit") handelt es sich um die

kleinste identifizierbare Gruppe von Vermögenswerten, die zusammengeschlossen und unabhängig von anderen CGU Zuflüsse von Zahlungsmitteln generieren. Bei einer CGU kann es sich um ein Werk, einen Unternehmensstandort oder sogar um ein vollständiges Unternehmen handeln. Einzelne Vermögenswerte, wie z.B. eine einzige Maschine oder ein Fließband, sind hingegen in der Regel keine CGU, da sie nicht in der Lage sind unabhängig von anderen Vermögenswerten und CGU Mittelzuflüsse zu erzeugen.

Impairment

Bei einem Impairment handelt es sich um eine außerordentliche

Wertminderung von Vermögenswerten. Dies ist im Sinne der IFRS in der Regel immer dann der Fall, wenn nach erfolgten planmäßigen

Abschreibungen der Buchwert eines Vermögenswertes seinen erzielbaren Betrag übersteigt.

Management Approach

Bei dem Management Approach handelt es sich um den Ansatz, dass die Abschlusserstellung und Bewertung von Vermögenswerten in der

IFRS-Bilanz auf denselben Informationen beruhen sollen, die das Management des Unternehmens zur unternehmerischen

Entscheidungsfindung heranzieht.

Gemeinsamkeiten und Unterschiede zwischen IFRS- und HGB-Bilanz

Wie auch ein Abschluss nach den Vorschriften des HGB, folgt der IFRS Abschluss dem Grundsatz der

Periodenabgrenzung. Aufwendungen und Erträge sind grundsätzlich in den Geschäftsjahren auszuweisen, denen sie wirtschaftlich zuzuordnen sind – unabhängig von dem Zu- und Abfluss der

liquiden Mittel. Sowohl nach den IFRS als auch nach den Vorschriften des HGB ist grundsätzlich von der

Unternehmensfortführung auszugehen.

Das HGB nennt den Grundsatz der Vollständigkeit. Hiernach sind zunächst einmal alle Vorgänge, Geschäftsvorfälle sowie sämtliches Vermögen und alle Schulden

bilanzierungspflichtig, soweit gesetzlich nicht anderes bestimmt ist. Die IFRS stellen bereits im Rahmenwerk auf die Relevanz bzw. Wesentlichkeit von Geschäftsvorfällen ab. Informationen sind für den IFRS Abschluss unter anderem nur dann relevant und wesentlich, wenn das Weglassen oder die fehlerhafte Darstellung die wirtschaftlichen Entscheidungen der Leser des Abschlusses beeinflussen könnte.

Eine nach den Vorschriften des HGB aufgestellte Bilanz, dient der

Steuerbemessung und wird anschließend als Grundlage für die Bestimmung von Ausschüttungen an die Gesellschafter und Aktionäre herangezogen. Die IFRS-Bilanz hat keine Relevanz für die (nationale) Besteuerung des

Unternehmens und stellt auch keine Bemessungsgrundlage zu Ausschüttungszwecken dar.

Während bei der HGB-Berichterstattung der

Gläubigerschutz eine wichtige Rolle spielt, dient die Aufstellung einer Bilanz nach den Vorschriften der IFRS vor allem der Abbildung der Ertragskraft eines Unternehmens in Bezug auf künftigen Perioden.

Gewinne werden in der HGB-Bilanz erst ausgewiesen, wenn sie tatsächlich realisiert wurden (

Realisationsprinzip). In der IFRS-Bilanz können sie hingegen bereits vor der Gewinnrealisation – auch über längere Zeiträume hinweg – im Abschluss gezeigt werden.

Schnittmenge zwischen Controlling und Accounting

Folgebewertung eines Geschäfts- oder Firmenwerts nach IFRS

Bei dem

Goodwill (auch "Geschäfts- oder Firmenwert" genannt) handelt es sich um einen zu bilanzierenden Vermögenswert, der im Rahmen eines Unternehmenskaufs entsteht. Er besteht aus der Differenz zwischen dem Zeitwert des

Eigenkapitals des erworbenen Unternehmens und dem gezahlten Kaufpreis.

Während der Goodwill im Rahmen der HGB-Bilanzierung planmäßig über einen Zeitraum von 10 Jahren abgeschrieben wird, findet nach IAS 36 im Rahmen der IFRS-Bilanzierung ein

jährlich durchzuführender

Wertminderungstest statt. Dieser wird auch "Impairment Test" genannt. Eine planmäßige Abschreibung des Goodwill ist nach IFRS nicht vorgesehen.

Das Vorgehen im Rahmen der

Erstbewertung, d.h. im Zeitpunkt des Unternehmenskaufs, und die Ermittlung der Höhe eines zu bilanzierenden Goodwill haben wir für Sie ausführlich bereits in einem anderen Beitrag beschrieben. Sie erreichen den Beitrag über folgenden Link:

Erst- und Folgebewertung des Goodwill nach IFRS.

Um der Pflicht zur Durchführung eines Wertminderungstests nachzukommen und einen eventuellen

Abschreibungsbedarf ermitteln zu können, benötigen die Kollegen aus dem Accounting Ihre Unterstützung als Controller. Denn hierzu muss anhand einer

Cashflow-Rechnung der Wert der CGU ermittelt werden. Gehen wir beispielsweise davon aus, dass ein Unternehmen in den vergangenen Jahren ein anderes Unternehmen erworben hat, dabei ein Goodwill entstanden ist und dieser auch bereits bilanziert wurde.

Im Rahmen der Erstbewertung wurde der Goodwill nicht nur ermittelt, sondern auch einzelnen CGU zugeteilt. Der Buchwert aller Vermögenswerte der jeweiligen CGU, inkl. aller Verbindlichkeiten und dem zugeteilten Goodwill aus dem Unternehmenskauf, wird nun im jährlichen Impairment Test dem

erzielbaren Betrag der CGU gegenübergestellt. Ist der erzielbare Betrag geringer als die Buchwerte der Vermögenswerte der CGU zuzüglich des zugeteilten Goodwill, so liegt ein Impairment – also ein

außerplanmäßiger Abschreibungsbedarf – vor.

Beispielrechnung für das Vorliegen eines Impairment:

|

Summe Buchwerte aller Vermögenswerte der CGU

|

|

300 T€

|

|

– Summe Buchwerte aller Schulden der CGU

|

|

25 T€

|

|

+ Im Rahmen der Erstbewertung zugeordneter Goodwill aus dem Unternehmenskauf

|

|

30 T€

|

|

Summe

|

|

305 T€

|

|

|

|

|

|

Erzielbarer Betrag der CGU

|

|

295 T€

|

|

|

|

|

|

Abschreibungsbedarf

|

|

-10 T€

|

Wie Sie unschwer erkennen können, kommt es für die Ermittlung des Abschreibungsbedarfs insbesondere auf die Höhe des erzielbaren Betrages an. Der erzielbare Betrag bemisst sich – wie bereits im oberen Teil des Beitrags beschrieben – nach dem höheren der beiden Werte aus

Nettoveräußerungspreis und

Nutzungswert. Obwohl sich beim Nettoveräußerungspreis in erster Linie an einem aktiven Markt orientiert werden sollte, ist dieser häufig aufgrund des Fehlens eines aktiven Marktes für eine spezielle CGU (z.B. ein Werk oder einen Unternehmensstandort) ebenfalls durch das Aufstellen einer Cashflow-Rechnung zu ermitteln.

Bei der dafür aufgestellten Planrechnung ist es wichtig, die Perspektive eines potentiellen Käufers einzunehmen. Für die Ermittlung des Nutzungswertes kann direkt auf anerkannte Bewertungsverfahren, also auch das

DCF-Verfahren, zurückgegriffen werden. In dem folgenden Schaubild ist die Vorgehensweise und der Ansatz bei der Ermittlung des Wertminderungsbedarfs bei der Goodwillbewertung veranschaulicht.

Abbildung 1 - Werteermittlung bei Folgebewertung Goodwill nach IFRS

Rückgriff auf interne Unternehmensdaten aus dem Controlling

Abbildung 1 - Werteermittlung bei Folgebewertung Goodwill nach IFRS

Rückgriff auf interne Unternehmensdaten aus dem Controlling

Aufgrund des Management Approachs sind bei der IFRS-Bilanzierung die Informationen zu Grunde zu legen, die die Führungsebene des Unternehmens zur

Entscheidungsfindung heranzieht. Bei diesen Informationen wird es sich in der Regel um die Daten des

internen Rechnungswesens und des

Controllings handeln. Hierbei sind insb. Plan- und Cashflow-Rechnungen relevant.

Um bei der

Folgebewertung eines Goodwills den erzielbaren Betrag korrekt ermitteln zu können, werden Ihre Kollegen aus dem Accounting daher regelmäßig dazu angehalten sein, auf diese Planrechnungen Ihrer Abteilung zurückzugreifen. Damit Sie Ihren Kollegen bestmöglich zuarbeiten und Potentiale der Arbeitsteilung abteilungsübergreifend realisieren können, sollten Sie als Controller und Ihre Abteilung

- zeitnah nach dem Erwerb eines Unternehmens mit der Accounting-Abteilung überlegen, was Sie als Cash Generating Units definieren wollen und

- festlegen, wie hoch der den Cash Generating Units zugeteilte Goodwill ist.

Außerdem sollten Sie in Abstimmung mit dem Accounting frühzeitig anfangen

Planrechnungen für die einzelnen CGUs aufzustellen und deren

Barwerte zu ermitteln.

Stellen Sie dabei sicher, dass Sie zwei verschiedene Planrechnungen erstellen; eine für die Ermittlung des

Nettoveräußerungspreises und eine für die Berechnung des Nutzungswertes. Grund hierfür ist, dass die zwei verschiedenen Sichtweisen die Berücksichtigung und den Ausschluss von verschiedenen Cashflow-Rechnungsbestandteilen mit sich bringen. Es wird dabei insbesondere relevant sein, ob ein Zu- bzw. Abfluss an liquiden Mitteln nur aus Synergien oder aus

Erweiterungsinvestitionen heraus erfolgt.

Wollen Sie den Nettoveräußerungspreis ermitteln, so werden einem anderen Marktteilnehmer eventuelle Vorteile aus Synergien, die Sie in Ihrem Unternehmen realisieren können, schlichtweg nicht zur Verfügung stehen. Kostenersparnisse wären bei dem Aufstellen der Cashflow-Rechnung dann nicht zu berücksichtigen. Ein solches Beispiel für einen

positiven Effekt auf die Cashflow-Rechnung einer CGU können z.B. Einsparungen im Bereich der Verwaltung oder Abbau von Doppelung im Bereich Forschung & Entwicklung darstellen.

Hingegen ist für einen unabhängigen Dritten, der die CGU kaufen und damit die Zahlungsströme vereinnahmen würde, durchaus relevant, ob sich diese Cashflows mit Hilfe von Erweiterungsinvestitionen nachhaltig steigern lassen. Die

Auszahlungen aus den Erweiterungsinvestitionen und die anschließende Steigerung von Einzahlungen in der Planrechnung, sind also relevant für die Ermittlung des Nettoveräußerungspreises. Bei der Ermittlung des Nutzungswertes hingegen würde die Berücksichtigung solcher Positionen zur Bilanzierung eines originären [selbst geschaffenen) Goodwill führen. Dies wäre weder nach HGB, noch nach IFRS erlaubt.

letzte Änderung A.R.

am 24.07.2023

Autor:

Alexander Rodosek

Bild:

Alexander Rodosek, M.Sc. LL.B.

|

Autor:in

|

Herr Alexander Rodosek

ist Mitgründer der Plattformen meinBafoeg.de und dasElterngeld.de. Als Geschäftsführer leitet er in seinem Unternehmen die Bereiche Recht und Finanzen. Rodosek absolvierte ein Wirtschaftsrechtstudium (LL.B.) in Köln und erwarb den Master in Wirtschaftsprüfung, Steuern, Recht und Finanzen (M.Sc.). Er verfügt über Berufserfahrung in der Versicherungswirtschaft, verfasst regelmäßig Fachbeiträge für Controlling-Portal.de und arbeitet als wissenschaftlicher Mitarbeiter an der Fakultät für Wirtschafts- und Rechtswissenschaften der TH Köln.

|

|

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Deine Aufgaben: Du wirkst aktiv an den jährlichen und unterjährigen Solvenzberechnungen mit. Darüber hinaus bist du mitverantwortlich für die Erstellung der Quartals- und Jahresmeldungen (QRTs) im Rahmen von Solvency II. Du unterstützt Vorstand und Abteilungsleitung im Rahmen des internen... Mehr Infos >>

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling / Finanz- und Rechnungswesen suchen wir am Standort Ringbahnstraße befris... Mehr Infos >>

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling / Finanz- und Rechnungswesen suchen wir am Standort Ringbahnstraße befris... Mehr Infos >>

Als Accountant (m/w/d) im Bereich Kreditorenbuchhaltung (befristet auf 1 Jahr) stellst Du sicher, dass unsere finanziellen Prozesse präzise, transparent und regelkonform ablaufen. Mit Deiner strukturierten Arbeitsweise trägst Du dazu bei, dass ARMEDANGELS auf einer stabilen finanz... Mehr Infos >>

Als Accountant (m/w/d) im Bereich Kreditorenbuchhaltung (befristet auf 1 Jahr) stellst Du sicher, dass unsere finanziellen Prozesse präzise, transparent und regelkonform ablaufen. Mit Deiner strukturierten Arbeitsweise trägst Du dazu bei, dass ARMEDANGELS auf einer stabilen finanz... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

Wir von Hedin Automotive haben es uns zum Ziel gemacht, fester Teil der Mobilität von morgen zu werden. Die Herausforderungen dabei meistern wir tagtäglich im Team. Und zwar als einer von Deutschlands größten Handelspartnern von Mercedes-Benz, Daimler Truck und Hyundai mit über 30 Standorten. Uns... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>