- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (61)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Übereinstimmungen und Unterschiede zwischen Handels- und Steuerbilanz nach BilMoG

Denn durch die Einschränkung des Maßgeblichkeitsgrundsatzes und durch den Wegfall der umgekehrten Maßgeblichkeit, dürfen steuerrechtliche Sonderregelungen nicht mehr in die Handelsbilanz übernommen werden. Es ist nun sehr wichtig, eine umfassende steuerliche Buchführung zu erstellen.

Nachfolgend werden wesentliche Übereinstimmungen und Unterschiede zwischen Handels- und Steuerbilanz nach BilMoG in einer Übersicht dargestellt.

Die Angleichungen der Handelsbilanz an die Steuerbilanz

Handelsrechtliche Aktivierungspflicht für entgeltlich erworbenen Geschäftswert Der Geschäfts- oder Firmenwert ist nach neuer Rechtslage ein Vermögensgegenstand, der in der Steuerbilanz aktiviert werden muss (kein Wahlrecht mehr) und über die voraussichtliche Nutzungsdauer abzuschreiben (§ 253 Abs. 3 HGB, § 7 EStG) ist. Handelsrechtlich ist der Firmenwert grundsätzlich über 5 Jahre abzuschreiben, steuerrechtlich dagegen über 15 Jahre (§ 7 Abs. 1 S. 3 EStG). Wenn entgeltlich erworbener Firmenwert handelsrechtlich über mehr als fünf Jahre abgeschrieben werden soll, muss dies im Anhang begründet werden.

Abschaffung der bisherigen handelsrechtlichen Rückstellungswahlrechte

Das in der Handelsbilanz bisher vorhandene Passivierungswahlrecht für Instandhaltungsrückstellungen, die im folgenden Wirtschaftsjahr innerhalb des zweiten bis vierten Quartals nachgeholt werden müssten, fällt weg - es dürfen keine Rückstellungen mehr gebildet werden. Werden die unterlassenen Instandhaltungen innerhalb von drei Monaten des Folgejahres nachgeholt, müssen Rückstellungen weiterhin handels- und steuerrechtlich passiviert werden (249 Abs. 1 S. 3 HGB).

Einschränkung außerplanmäßiger Abschreibungen in der Handelsbilanz

Das handelsrechtliche Abschreibungswahlrecht bei vorübergehender Wertminderung von Vermögensgegenständen des Anlagevermögens entfällt. Für diese Bilanzposten besteht ein Abschreibungsverbot. In der Handelsbilanz sind außerplanmäßige Abschreibungen bei Gegenständen des Anlagevermögens nur noch bei dauerhafter Wertminderung möglich (§ 253 Abs. 3 HGB), was zu einer Angleichung an die Steuerbilanz führt.

Neuregelung zu den Herstellungskosten

Der handelsrechtliche Herstellungskostenbegriff wurde in § 255 Abs. 2 HGB neu geregelt. In der Handelsbilanz sind für die Ermittlung der Herstellungskosten auch die Materialgemeinkosten, die Fertigungsgemeinkosten und der Werteverzehr des Anlagevermögens (= Abschreibungen), soweit diese Kosten durch die Fertigung veranlasst sind, einzubeziehen. Der steuerliche Herstellungskostenbegriff sah bereits vor BilMoG diesen Ansatz bei der Ermittlung vor.

Fremdwährungsumrechnung

Die Umrechnung von Forderungen und Schulden in fremder Währung mit einer Restlaufzeit bis zu einem Jahr ohne Begrenzung auf die Anschaffungskostenobergrenze erfolgt handelsrechtlich mit dem aktuellen Devisenkassamittelkurs (§ 256a HGB).

Bilanzierungsverbot für Ingangsetzungs- und Erweiterungsaufwendungen

Aufwendungen, die mit dem Aufbau der wirtschaftlichen Grundlagen des Unternehmens bei seiner Gründung oder Erweiterung entstanden, sind handelsrechtlich aufwandswirksam in der Gewinn- und Verlustrechnung zu erfassen. Steuerrechtlich handelt es sich dabei auch um Aufwand.

Unterschiede zwischen Handels- und Steuerbilanz

In folgende Tabelle sind die wesentlichen Unterschiede zwischen Handels- und Steuerbilanz dargelegt.|

|

Handelsbilanz |

Steuerbilanz |

|

umgekehrte Maßgeblichkeit |

abgeschafft |

Wahlrechte können nun ohne Rücksicht auf das Handelsrecht ausgeübt werden |

|

selbst erstellte immaterielle Vermögensgegenstände |

Aktivierungswahlrecht, ausgenommen selbstgeschaffene Marken, Drucktitel, Verlagsrechte, Kundenlisten oder vergleichbare immaterielle WG des AV § 248 Abs. 2 HGB |

weiterhin Aktivierungsverbot § 5 Abs. 2 EStG |

|

Disagio (RAP) |

Aktivierungswahlrecht § 250 Abs. 3 HGB |

Aktivierungspflicht § 5 Abs. 5 Satz 1 Nr. 1 EStG |

|

Steuerfreie Rücklagen |

Passivierungsverbot |

Passivierungswahlrecht § 6b EStG, R 6.6 EStR Dokumentationspflicht |

|

Drohverlustrückstellung |

Passivierungsgebot § 249 Abs. 1 Satz 1 HGB |

Passivierungsverbot § 5 Abs. 4a EStG |

|

Rückstellung wegen Verletzung fremder Patente |

Auflösung bei Wegfall des Grundes § 249 Abs. 2 Satz 2 HGB |

Auflösung innerhalb von drei Jahren, wenn keine Geltendmachung § 5 Abs. 3 Satz 2 EStG |

|

Rückstellung für künftige aktivierungspflichtige Aufwendungen |

Passivierungspflicht, soweit künftige AK/HK eines Vermögensgegenstands höher sind als der Zeitwert § 249 Abs. 1 Satz 1 HGB |

Passivierungsverbot § 5 Abs. 4b EStG |

|

Rückstellung für latente Steuern ggf. saldiert mit aktiven latenten Steuern (gilt nur für nur KapG und gleichgestellte PersG) |

Passivierungspflicht § 274 Abs. 1 HGB |

Passivierungsverbot

|

|

Pensionsrückstellungen |

Rückstellungen sind mit einem von der deutschen Bundesbank ermittelten durchschnittlichen Marktzinssatz der vergangenen sieben Jahre oder alternativ mit einer pauschalen Abzinsung mit dem durchschnittlichen Marktzinssatz bei angenommener Laufzeit von 15 Jahren abzuzinsen § 253 Abs. 2 HGB) |

mit 5,5,% (§ 6 Abs. 1 Nr. 3a Buchst. e EStG). |

|

Rechnungsabgrenzungsposten für als Aufwand berücksichtigte Zölle, Verbrauchssteuern und Umsatzsteuer |

Aktivierungsverbot |

Aktivierungspflicht § 5 Abs. 5 Satz 1 Nr. 1 EStG § 5 Abs. 5 Satz 2 Nr. 1 EStG |

|

Abschreibung bei Finanzanlagen auch bei vorübergehender Wertminderung |

Wahlrecht |

Verbot |

|

Aktive latente Steuern unter Berücksichtigung aktiver latenter Steuern auf Verlustvorträge ggf. saldiert mit passiven latenten Steuern

|

Aktivierungswahlrecht § 274 Abs. 1 Satz 2 HGB |

Aktivierungsverbot |

|

Langfristige unverzinsliche Verbindlichkeiten |

mit ihrem Erfüllungsbetrag anzusetzen (§ 253 Abs. 1 HGB), d.h. in der Regel erfolgt keine Abzinsung, auch nicht bei unverzinslichen Verbindlichkeiten. |

mit einer Laufzeit größer als einem Jahr abzuzinsen, siehe § 6 Abs. 1 Nr. 3 EStG |

|

GWG < 150,00 € |

Aktivierungsmöglichkeit, aus Vereinfachung, aber auch sofortiger Aufwand |

Aktivierungsverbot § 6 Abs. 2 Satz 1 EStG |

|

150,00 € <GWG <1.000,00 € |

Aktivierung als Sammelposten möglich, sofern von untergeordneter Bedeutung |

Einstellung in Sammelposten und je 20% gewinnmindernde Auflösung, § 6 Abs. 2a S. 5 EStG |

|

letzte Änderung A.W. am 29.07.2024 Autor(en): Anna Werner |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Paul Bauder GmbH & Co. KG

Stuttgart

Polstermöbel Fischer, Max Fischer GmbH

Ainring

Energie Südbayern GmbH

München

AdCapital AG

Friedberg (Hessen)

Northrop Grumman LITEF GmbH

Freiburg

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Element 102832 wurde nicht gefunden

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (61)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

Controlling- Newsletter

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor.Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.500 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Buch-Tipp

Kennzahlen-Guide für Controller- Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Kennzahlen-Guide für Controller- Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr >>

Anzeige

Stellenanzeigen

Steuerfachangestellter / Finanzbuchhalter (m/w/d) Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Leitung Controlling (m/w/d)

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Office Manager & Personal Assistant (w/m/d)

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Controller (m/w/d)

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

Controlling-Spezialist (m/w/d)

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Controller*in – Forschungsinstitut

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Teamleitung Finanzbuchhaltung (m/w/d)

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

(Production) Controller (m/w/d)

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp:

Haufe Online-Jahresforum Controlling

Führende Expert:innen geben Ihnen Einblicke in die aktuellen Themen, Trends und Entwicklungen im Controlling. Als Teilnehmer:in erwartet Sie ein abwechslungsreiches Programm mit Vorträgen, Best Practices, Diskussionen und virtuellem Networking. Freuen Sie sich auf wertvolle Impulse, innovative Ideen und konkrete Empfehlungen, um Ihr Controlling zukunftssicher zu gestalten.

JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

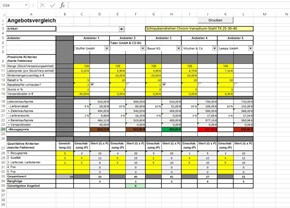

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

Der BusinessPlanner besticht seit Jahren durch seine schnelle und professionelle Umsetzung einer integrierten Unternehmensplanung. Ein besonderer Fokus liegt auf der Integration von Planbilanz und Finanzplan / Cashflow – inklusive transparentem und aussagekräftigem Reporting.

Mehr Informationen >>

LucaNet.Planner deckt alle Anforderungen der integrierten Unternehmensplanung, des Reportings und der Analyse ab. Setzen Sie auf eine Software, die Ihnen mit maximaler Transparenz Arbeitsprozesse erleichtert. Mit wenigen Mausklicks passen Sie vorgefertigte Strukturen an Ihre Bedürfnisse an und importieren Ist-Zahlen über fertige Schnittstellen aus Ihrem Vorsystem. Mehr Informationen >>

Die IDL CPM Suite ist eine Software für die Unternehmenssteuerung mit integrierten Applikationen für Konzernkonsolidierung, Finanzplanung, operative Planung, Managementreporting, regulatorisches Berichtswesen und Analyse. Herausragende Usability, hohe Automatisierung und Fachlichkeit zeichnen sie aus. Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tools bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig.

Mehr Informationen >>

Excel-Finanzplan-Tool PRO für Kapitalgesellschaften

Dieses Excel-Tool ist ein umfangreiches - auch von Nicht-Betriebswirten schnell nutzbares - integriertes Planungstool, welches den Nutzer Schritt-für-Schritt durch alle Einzelplanungen (Absatz- und Umsatz-, Kosten-, Personal-, Investitionsplanung etc.) führt und daraus automatisch Plan-Liquidität (Cashflow), Plan-Bilanz und Plan-GuV-Übersichten für einen Zeitraum von bis zu 5 Jahren erstellt.Mehr Informationen >>

Vorlage - Formular für Investitionsplanung, Investitionsantrag

Dieses Excel-Tool bietet Ihnen Muster-Formulare für die Steuerung von Investitionen/ Anlagenbeschaffungen in einem Unternehmen. Es sind es sind Vorlagen zu Investitionsplanung und Investitionsantrag enthalten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

E-Book Controlling-Instrumente

Der erfahrene Controller und Excel-Coach Kristoffer Ditz stellt in seinem E-Book "Controlling-Instrumente" mit ebenso einfachen wie hilfreichen Tools für alle Controller-Lebenslagen vor. Preis 8,90 EUR hier bestellen >> Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>