![Herstellungskosten]()

Der Begriff der

Herstellungskosten ist neben dem Begriff der

Anschaffungskosten ein

Basiswert für die Bewertung von Vermögensgegenständen (HGB), Wirtschaftsgütern (Steuerrecht) und Vermögenswerten (IFRS), sog. Ansatz dem Grunde nach. Die Abgrenzung der Herstellungskosten von den Anschaffungskosten hat für den Umfang und die Höhe der einzelnen Bestandteile eine wesentliche Bedeutung, sog. Ansatz der Höhe nach.

Handelsrecht

Nach § 253 Abs. 1 S. 1 HGB sind Vermögensgegenstände höchstens mit ihren Anschaffungs- oder Herstellungskosten vermindert um Abschreibungen anzusetzen. Die Anschaffungs- oder Herstellungskosten sind die

Bemessungsgrundlage für die Abschreibungen, § 253 Abs. 3 HGB.

Vermögensgegenstände sind im Zeitpunkt ihrer

Fertigstellung, d.h. mit Beendigung des Herstellungsprozesses und wenn sie in den beabsichtigten Nutzungszustand versetzt wurden, mit ihren Herstellungskosten zu aktivieren, § 253 Abs. 1 HGB. Der Umfang der Herstellungskosten ist in § 255 Abs. 2 und 3 HGB geregelt.

1 Anwendungsbereich

Herstellungskosten finden sich in der Praxis vornehmlich bei den Vorräten, insbesondere bei den unfertigen und fertigen Erzeugnissen. Daneben kann vom Kaufmann aber auch eine Betriebsanlage oder aber ein Gebäude selbst hergestellt werden.

Aktivierung und Abschreibung

Die ermittelten Herstellungskosten sind zu aktivieren und über die betriebsgewöhnliche Nutzungsdauer in Form von Abschreibungen als Aufwand auf die

nachfolgenden Perioden zu verteilen, sofern es sich um einen abnutzbaren Vermögensgegenstand handelt.

2 Ansatz dem Grunde nach

Unter Herstellung wird die Schaffung eines Vermögensgegenstandes verstanden, den der Unternehmer auf eigene Rechnung und Gefahr herstellt oder herstellen lässt und das Herstellungsgeschehen beherrscht.[1]

Definition Herstellungskosten

Nach § 255 Abs. 2 Satz 1 HGB sind Herstellungskosten die Aufwendungen, die durch den Verbrauch von Gütern und die Inanspruchnahme von Diensten für die Herstellung eines Vermögensgegenstands, seine Erweiterung oder für eine über seinen ursprünglichen Zustand hinausgehende

wesentliche Verbesserung entstehen. In dieser Definition finden die steuerrechtlichen Gedanken ihren Niederschlag, da das Handelsrecht hier Rückgriff auf die steuerrechtliche Rechtsprechung nimmt.[2]

Wertanreicherung

Herstellung bedeutet dabei in erster Linie die

Neuschaffung eines bisher noch nicht bestehenden Vermögensgegenstands. Sind bereits Vermögensgegenstände vorhanden, kann es zu so genannten

nachträglichen Herstellungskosten kommen. Voraussetzung ist hierbei, dass der Vermögensgegenstand erweitert wird oder über seinen ursprünglichen Zustand hinaus wesentlich verbessert wird. Im Handelsrecht wird hierunter eine "Wertanreicherung" des Vermögensgegenstandes verstanden.

Planungs- und Vorbereitungshandlungen zählen ebenso zum Herstellungsprozess wie die eigentliche (produktionstechnische) Herstellung. Werden wesentliche Teile abgenutzter, verbrauchter oder zerstörter Vermögensgegenstände durch eine Generalüberholung wieder für das Unternehmen nutzbar, liegt die Herstellung eines neuen Vermögensgegenstandes vor. Bei der Zuordnung der Aufwendungen zu den Herstellungskosten kommt es auf das sog. finale Element an.[3]

Anzeige

Skript Kostenrechnung

Umfassendes Skript für Studenten, Auszubildende und angehende Bilanzbuchhalter zu allen prüfungsrelevanten Themen aus der Kosten- und Leistungsrechnung als ebook im pdf-Format.

Preis 9,90 EUR,

Details hier >> (Für Premiummitglieder frei!)

Inklusive umfangreicher Übungsaufgaben und Lösungen.

3. Ansatz der Höhe nach

Aktivierungspflichtige Herstellungskosten

Zu den aktivierungspflichtigen Herstellungskosten zählen die Materialeinzelkosten, die Fertigungseinzelkosten und die Sondereinzelkosten der Fertigung sowie die Materialgemeinkosten, die Fertigungsgemeinkosten und der Werteverzehr des Anlagevermögens, soweit er durch die Fertigung veranlasst ist.[4]

Daneben werden solche Aufwendungen als zurechenbar bestimmt, die in Abhängigkeit von der Erzeugnismenge variieren.[5] Dazu zählen auch die Material- und die Fertigungsgemeinkosten sowie der Werteverzehr des Anlagevermögens, soweit er durch die Fertigung veranlasst ist.

Das "variieren" ist nicht so zu verstehen, als handle es sich hierbei ausschließlich um variable Kostenbestandteile. Vielmehr sind in Anlehnung an die IFRS-Rechnungslegung hierunter Gemeinkosten zu fassen, die sowohl fixe als auch variable Bestandteile tragen. Eine Orientierung an der Definition in IAS 2.10 und IAS 2.12 zeigt den eigentlichen Gedanken.

Zusätzliche Herstellungskosten

Mit § 255 Abs. 2 S. 3 HGB wird dem Kaufmann ein Wahlrecht gegeben. Er kann in die

Herstellungskosten solche Aufwendungen, die unabhängig von der Erzeugnismenge anfallen,

einrechnen, soweit diese auf den Zeitraum der Herstellung entfallen.

Sind somit nur mittelbar zurechenbare Kosten gegeben, die auf den Zeitraum der Herstellung entfallen, sind diese zuzurechnen. Der Gesetzgeber nennt hierbei die Kosten der allgemeinen Verwaltung sowie angemessene Aufwendungen für soziale Einrichtungen des Betriebs, freiwillige soziale Leistungen und Aufwendungen der betrieblichen Altersversorgung. Für die Zurechnung zu den Herstellungskosten ist immer Voraussetzung, dass diese genannten Aufwendungen auf den Zeitraum der Herstellung entfallen und angemessen sind. Angemessen sind die Kosten, die nach vernünftigen betriebswirtschaftlichen Kriterien zurechenbar sind. Bei der Bestimmung der

Angemessenheit sollten die Regelungen der IFRS wieder Richtschnur sein.[6] Somit fallen ungewöhnlich hohe Kosten, betriebsfremde, periodenfremde und außergewöhnliche Kosten nicht unter den Herstellungskostenbegriff.

Forschungs- und Vertriebskosten dürfen nach § 255 Abs. 2 Satz 4 HGB nicht in die Herstellungskosten einbezogen werden. Es sind somit nach dem HGB selbst geschaffene immaterielle Vermögensgegenstände des Anlagevermögens mit den angefallenen Herstellungskosten zu aktivieren, § 255 Abs. 2a HGB.

Forschung vs. Entwicklung

Zu klären ist, ab welchem Zeitpunkt der Übergang von Forschung zur Entwicklung liegt. Forschungskosten stellen Aufwand dar, der nicht aktiviert werden darf. Hingegen sind die Entwicklungskosten zu aktivieren. Ein Verbot der Aktivierung von Forschungskosten wird damit begründet, dass die Vermögensgegenstandseigenschaft des Forschungsergebnisses grundsätzlich sehr unsicher ist.

Forschung ist das eigenständige und planmäßige Suchen nach neuen wissenschaftlichen oder technischen Erkenntnissen. Damit fehlt ein unmittelbarer Bezug zu konkreten Produkten oder Produktionsverfahren. Ob diese in der Zukunft verwertbar sind, ist zum Bilanzstichtag jedoch fraglich. Die

Forschungsphase endet, wenn mit dem Entwurf einer Konstruktion oder dem Testen von Prototypen und Modellen begonnen wird. Damit kann in der Praxis durch eine Negativabgrenzung zu der

Entwicklungsphase ein Lösungsansatz entwickelt werden.

Gut vs. Verfahren

Entwicklung ist die Anwendung der Forschungsergebnisse oder anderem Wissen für die Neuentwicklung von

Gütern oder Verfahren oder die Weiterentwicklung von Gütern oder Verfahren mittels wesentlicher Änderungen.[7] Der Gesetzgeber versteht unter dem Begriff "Gut" z.B. Materialien, Produkte, geschützte Rechte oder auch ungeschütztes Know-how oder Dienstleistungen. Unter "Verfahren" versteht der Gesetzgeber typische Produktions- und Herstellungsverfahren ebenso wie entwickelte Systeme.

Kann der Kaufmann zum Bilanzstichtag die Vermögensgegenstandseigenschaft[8] nicht bejahen, erfolgt keine Aktivierung der Entwicklungskosten. Daher ist für die Zwecke der Abschlussprüfung eine

hinreichende Dokumentation erforderlich, die darlegt, inwieweit es sich um eine Herstellung eines künftigen selbst geschaffenen immateriellen Vermögensgegenstandes des Anlagevermögens handelt.

Eine

Aktivierung ist nicht erst vorzunehmen, wenn ein selbst geschaffener immaterieller Vermögensgegenstand des Anlagevermögens vorliegt. Vielmehr ist eine Aktivierung ab dem Zeitpunkt vorzunehmen, ab dem die Phase der Forschung gerade verlassen wurde und die Entwicklung beginnt.[9] [10] Diese

Zukunftsprognose kann nur der Kaufmann treffen. Zum Bilanzstichtag muss der Kaufmann mit hoher Wahrscheinlichkeit davon ausgehen können, dass ein einzeln verwertbarer immaterieller Vermögensgegenstand des Anlagevermögens zur Entstehung gelangt.

Können Forschungs- und Entwicklungskosten nicht verlässlich voneinander unterschieden werden, sind alle Aufwendungen aufgrund des Vorsichtsprinzips aufwandswirksam zu erfassen und damit nicht zu aktivieren, § 255 Abs. 2a Satz 4 HGB.

Gewinnausschüttung

Werden selbst geschaffene immaterielle Vermögensgegenstände des Anlagevermögens in der Bilanz ausgewiesen, so dürfen Gewinne nur ausgeschüttet werden, wenn die nach der Ausschüttung verbleibenden frei verfügbaren Rücklagen zuzüglich eines Gewinnvortrags und abzüglich eines Verlustvortrags mindestens den insgesamt angesetzten Beträgen abzüglich der hierfür gebildeten passiven latenten Steuern entsprechen. Werden

aktive latente Steuern in der Bilanz ausgewiesen, ist diese Regelung auf den Betrag anzuwenden, um den die aktiven

latenten Steuern die passiven

latenten Steuern übersteigen.

§ 255 HGB

Pflicht:

- Materialeinzelkosten

-

Fertigungseinzelkosten

-

Sondereinzelkosten der Fertigung

-

Materialgemeinkosten

-

Fertigungsgemeinkosten

-

Abschreibungen

-

Entwicklungskosten, sofern die Herstellung eines Vermögensgegenstandes sicher ist

Wahl:

- allgemeine Verwaltungskosten

-

Aufwendungen für soziale Leistungen

-

Aufwendungen für betriebliche Altersversorgung

-

Fremdkapitalzinsen

Verbot:

- Vertriebskosten

-

Forschungskosten

Nach § 255 Abs. 3 HGB besteht für Fremdkapitalzinsen ein Einbeziehungswahlrecht. Voraussetzung hierfür ist ein sachlicher und zeitlicher Bezug mit der Herstellung.

[...]

Quellen:

[1] Vgl. BFH vom 8. Oktober 1991, BStBl II 1992 S. 174.

[2] Vgl. H 6.3 "Herstellungskosten" EStH und BFH vom 4. Juli 1990, BStBl II S. 830.

[3] Vgl. BFH, BStBl II 1984, S. 101 und BStBl II 1988 S. 431

[4] Ist der Unternehmer zum Vorsteuerabzug berechtigt, gehört die abziehbare Vorsteuer nicht zu den Anschaffungs- oder Herstellungskosten, § 9b EStG.

[5] Vgl. Regierungsentwurf zum BilMoG, S. 131.

[6] Nach IAS 2.13 erfolgt die Zurechnung der Produktionsgemeinkosten auf Basis der normalen Kapazität. D.h. ein Produktionsvolumen, das im Durchschnitt über eine Anzahl von Perioden oder Saisons unter normalen Umständen und unter Berücksichtigung von Ausfällen aufgrund planmäßiger Instandhaltungen ermittelt wird.

[7] In Anlehnung an § 51 Abs. 1 Nr. 2 Buchstabe u Doppelbuchstabe bb und cc EStG.

[8] Ein Vermögensgegenstand muss folgende Eigenschaften kumulativ erfüllen: selbstständige Verkehrsfähigkeit, selbstständige Bewertbarkeit, Verfügungsmacht.

[9] Vgl. IAS 38.65 sowie IAS 38.71, nachdem eine Nachaktivierung von Kosten, die vorher als Aufwand erfasst wurden, ausgeschlossen ist.

[10] Es ist zu beachten, dass der Gesetzgeber in § 248 Abs. 2 HGB ein Aktivierungswahlrecht verankert hat.

Download des vollständigen Beitrages:

Leseprobe: Herstellungskosten.pdf

letzte Änderung Dirk-J. Lamprecht

am 01.09.2022

|

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

BAADER ist mit mehr als 1.600 Mitarbeitenden weltweit der Partner für Lebensmittelverarbeitungslösungen und in mehr als hundert Ländern auf sechs Kontinenten aktiv. Bei uns erwarten Dich vielfältige Tätigkeitsfelder, von der Entwicklung und Herstellung von Spezialmaschinen und Lösungen für die... Mehr Infos >>

BAADER ist mit mehr als 1.600 Mitarbeitenden weltweit der Partner für Lebensmittelverarbeitungslösungen und in mehr als hundert Ländern auf sechs Kontinenten aktiv. Bei uns erwarten Dich vielfältige Tätigkeitsfelder, von der Entwicklung und Herstellung von Spezialmaschinen und Lösungen für die... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes. Wir kümmern uns mit über 7.000 Beschäftigten an mehr als 120 Standorten in Deutschland um Immobilien und Naturflächen. Für diese verantwortungsvollen Aufgaben brauchen wir innovative Köpfe, die nachh... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes. Wir kümmern uns mit über 7.000 Beschäftigten an mehr als 120 Standorten in Deutschland um Immobilien und Naturflächen. Für diese verantwortungsvollen Aufgaben brauchen wir innovative Köpfe, die nachh... Mehr Infos >>

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling, Finanz und Rechnungswesen suchen wir am Standort Ringbahnstraße unbefris... Mehr Infos >>

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling, Finanz und Rechnungswesen suchen wir am Standort Ringbahnstraße unbefris... Mehr Infos >>

Engagieren Sie sich bei TotalEnergies, einem der führenden Multi-Energieunternehmen in Deutschland, in der Direktion Supply Logistik an unserem Standort in Berlin als Business Referent (m/w/d) Finance. Als Unternehmen, das mit über 500 Berufen in 130 Ländern vertreten ist, bieten wir hohe... Mehr Infos >>

Engagieren Sie sich bei TotalEnergies, einem der führenden Multi-Energieunternehmen in Deutschland, in der Direktion Supply Logistik an unserem Standort in Berlin als Business Referent (m/w/d) Finance. Als Unternehmen, das mit über 500 Berufen in 130 Ländern vertreten ist, bieten wir hohe... Mehr Infos >>

Als Controller (m/w/d) arbeiten Sie eigenverantwortlich in einer jungen Abteilung in enger Zusammenarbeit mit Ihrer Teamleitung am inhaltlichen Ausbau und der Weiterentwicklung unseres Zentralfunktions- und Beteiligungscontrollings. Mehr Infos >>

Als Controller (m/w/d) arbeiten Sie eigenverantwortlich in einer jungen Abteilung in enger Zusammenarbeit mit Ihrer Teamleitung am inhaltlichen Ausbau und der Weiterentwicklung unseres Zentralfunktions- und Beteiligungscontrollings. Mehr Infos >>

Wir bei Ravensburger sind beides: ein global agierendes Unternehmen und eine große Familie. Als buntes Team voller unterschiedlicher Charaktere mit Herz und Leidenschaft für unser Gemeinschaftswerk bieten wir vielfältige Unterhaltungsangebote für Kinder und Familien. Unser Antrieb? Das Warum. Den... Mehr Infos >>

Wir bei Ravensburger sind beides: ein global agierendes Unternehmen und eine große Familie. Als buntes Team voller unterschiedlicher Charaktere mit Herz und Leidenschaft für unser Gemeinschaftswerk bieten wir vielfältige Unterhaltungsangebote für Kinder und Familien. Unser Antrieb? Das Warum. Den... Mehr Infos >>

Das Institut für Management und Controlling der WHU ist ein führender Think Tank im Bereich Controlling und Unternehmenssteuerung. Unter der Leitung von Prof. Dr. Lukas Löhlein, Prof. Dr. Marko Reimer und Prof. Dr. Utz Schäffer bündelt das Institut die zahlreichen Forschungs-, Lehr- und Praxisakt... Mehr Infos >>

Das Institut für Management und Controlling der WHU ist ein führender Think Tank im Bereich Controlling und Unternehmenssteuerung. Unter der Leitung von Prof. Dr. Lukas Löhlein, Prof. Dr. Marko Reimer und Prof. Dr. Utz Schäffer bündelt das Institut die zahlreichen Forschungs-, Lehr- und Praxisakt... Mehr Infos >>

Das Klinikum St. Elisabeth in Straubing ist akademisches Lehrkrankenhaus der Technischen Universität München. Mit 475 Planbetten sind wir das größte katholische Krankenhaus in Niederbayern. Elf Hauptfachabteilungen, mehrere spezialisierte Bereiche, rund zwanzig medizinische Zentren, das amb... Mehr Infos >>

Das Klinikum St. Elisabeth in Straubing ist akademisches Lehrkrankenhaus der Technischen Universität München. Mit 475 Planbetten sind wir das größte katholische Krankenhaus in Niederbayern. Elf Hauptfachabteilungen, mehrere spezialisierte Bereiche, rund zwanzig medizinische Zentren, das amb... Mehr Infos >>

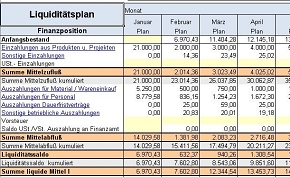

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.. Preis 47,60 EUR Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.. Preis 47,60 EUR Mehr Infos und Download >>