![Umsatzsteuer - Sonderregeln und Steuerbefreiungen]()

Der nächste große Block von

Einzelregelungen sind die

Steuerbefreiungen des §4 UStG. Hier hat der Gesetzgeber eine Reihe von Umsätzen aus der Besteuerung herausgenommen. Diese Steuerbefreiungen betreffen, die in §1 Abs. 1 Nr. 1 UStG genannten Lieferungen und sonstigen Leistungen, die ein Unternehmer im Inland im Rahmen seines Unternehmens gegen Entgelt erbringt. Die am häufigsten genutzten sind:

- Ausfuhrlieferungen (§6 UStG)

- Lohnveredelungen von Gegenständen der Ausfuhr (§7 UStG)

- innergemeinschaftliche Lieferungen (§6a UStG)

- grenzüberschreitende Güterbeförderungen §4 Nr. 3 UStG

- Lieferung von und nach Umsatzsteuerlagern

- Vermittlungen

- die Vermietung und die Verpachtung von Grundstücken

- die Umsätze folgender Einrichtungen des Bundes, der Länder, der Gemeinden oder der Gemeindeverbände

- Lieferungen von Gegenstände ohne Vorsteuer

Zurück zu den Sonderfällen in der Umsatzsteuer >>

1. Ausfuhrlieferungen (§6 UStG)

Eine Ausfuhrlieferung liegt vor, wenn der Unternehmer den Gegenstand der Lieferung in ein

Drittland befördert. Der Abnehmer muss hierbei nicht im Drittland wohnen oder dort seinen Sitz haben, dieser kann durchaus im Inland sein.

Beispiel:

Das Unternehmen A verkauft die

Aluminiumbleche an das Unternehmen C in Norwegen für deren

Bootsproduktion.

Bei diesem Geschäft handelt es sich für das Unternehmen A um eine

Ausfuhrlieferung nach §6 UStG. Dieses Geschäft ist genauso, wie die innergemeinschaftliche Lieferung

steuerfrei gemäß §4 Nr. 1a UStG. Die Steuerbefreiung muss zum Beispiel durch folgenden Satz „Umsatzsteuerbefreit, wegen Ausfuhrlieferung“ auf der Rechnung vermerkt werden.

2. Lohnveredelungen von Gegenständen der Ausfuhr (§7 UStG)

In diesem Fall liegt eine

Steuerbefreiung vor, wenn der Auftraggeber aus dem Drittland einen Gegenstand einführt, um diesen zu bearbeiten oder zu verarbeiten. Der bearbeitende Unternehmer muss diesen Gegenstand wieder in ein Drittland versenden.

Beispiel:

Unternehmer A in Deutschland erhält durch das norwegische Unternehmen B

Garne zum Verweben. Unternehmen A hat alle zollamtlichen Dokumente zur Lohnveredelung dieser Garne erhalten. Nach der Veredelung sendet A die Garne wieder zurück nach Norwegen an B.

Unternehmen A muss keine Steuer auf diese Lieferungen zahlen, da er durch §4 Nr.1 UStG davon befreit wurde. Im allgemeinen Fall wäre diese Einfuhr steuerpflichtig für A gewesen, wodurch er

Einfuhrumsatzsteuer hätte zahlen müssen. Diese hätte er aber auch als Vorsteuer wieder erstattet bekommen.

Diese Regelung findet nur Anwendung auf

Lieferungen. Sonstige Leistungen können nicht über Lohnveredelung umsatzsteuerbefreit werden.

Anzeige

Kennzahlen-Guide für Controller:

Kennzahlen-Guide für Controller:

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: ab 12,90 Euro Brutto

Mehr Infos >>

3. innergemeinschaftliche Lieferungen (§6a UStG)

Die Besteuerung von innergemeinschaftlichen Lieferungen wird in §4 Abs. 1 Nr. 1 Buchstabe b) UStG aufgehoben.

Unternehmer A liefert die Aluminiumbleche für die Weiterverarbeitung an das Unternehmen C in Frankreich.

Das Unternehmen A hat in diesem Fall eine

innergemeinschaftliche Lieferung (§6a Abs. 1 UStG) durchgeführt. Diese Lieferung ist gemäß §4 Nr. 1b UStG steuerfrei. Daher muss A keine Umsatzsteuer für diese Transaktion zahlen. Durch die innergemeinschaftliche Lieferung ist der Unternehmer verpflichtet eine

Rechnung zu erstellen ohne die Steuer auszuweisen.

Neben den üblichen

Rechnungsmerkmalen muss nach §14a Abs. 3 UStG die

Umsatzsteuer-Identifikationsnummer des Lieferers und des Abnehmers angegeben werden. Die erhaltene Umsatzsteuer-Identifikationsnummer muss mit Firmenname und Anschrift durch eine qualifizierte Bestätigung vom Bundeszentralamt für Steuern bestätigt werden. Die qualifizierte Bestätigung muss entsprechend aufbewahrt werden.

Zusätzlich muss auf die

Steuerbefreiung hingewiesen werden, hierfür reicht zum Beispiel folgende Formulierung "Umsatzsteuerbefreit, wegen innergemeinschaftlicher Lieferung" oder "steuerfrei nach § 4 Nr. 1b i.V.m. § 6 a UStG".

Diese Lieferungen sind auch gesondert zur Umsatzsteuervoranmeldung in der Zusammenfassenden Meldung (ZM) mit anzugeben.

Wenn der Unternehmer A oder der Empfänger C den Versand der Lieferung vornehmen, so muss der Unternehmer A den

Nachweis des Versandes durch ein Doppel der Rechnung belegen. Zusätzlich muss ein Beleg vorliegen aus dem der Lieferort hervorgeht, zum Beispiel ein Lieferschein. Außerdem benötigt er eine

Empfangsbestätigung vom Empfänger. Wenn der Empfänger den Versand übernimmt, so benötigt der Unternehmer eine Versicherung, dass der Abnehmer oder dessen Beauftragter den Gegenstand in das Gemeinschaftsgebiet befördert hat.

Bei Versand werden entsprechende

Einreichungsbelege und

Empfangsbelege benötigt.

4. grenzüberschreitende Güterbeförderungen §4 Nr. 3 UStG

Bei

Beförderungen von

Gegenständen, welche die Grenze überschreiten (Einfuhr, Durchfuhr und Ausfuhr) sind die Beförderung und damit zusammenhängende sonstige Leistungen von der Umsatzsteuer befreit. Die Kosten der Beförderung und der Nebenleistungen müssen in der Bemessungsgrundlage für die Einfuhr enthalten sein.

Beispiel aus den Umsatzsteuerrichtlinien:

Der finnische Lieferer L liefert Gegenstände an den Abnehmer A in München, und zwar "frei Bestimmungsort München". Im Auftrag und für Rechnung des L werden die folgenden

Leistungen bewirkt:

Der Reeder R befördert die Gegenstände bis Lübeck. Die Weiterbeförderung bis München führt der Spediteur S mit seinen Lastkraftwagen aus. Den Umschlag vom Schiff auf den Lastkraftwagen bewirkt der Unternehmer U.

A beantragt bei der Ankunft der Gegenstände in München deren Abfertigung zum

freien Verkehr. Die Gegenstände unterliegen nach den zollrechtlichen Vorschriften nicht dem

Wertzoll. Deshalb ist Bemessungsgrundlage für die Einfuhr das zwischen L und A vereinbarte Entgelt (§ 11 Abs. 1 Satz 2 UStG). In das Entgelt hat L aufgrund der Lieferkondition "frei Bestimmungsort München" auch die Kosten für die Leistungen des R, S und U einkalkuliert.

Der auf das Inland entfallende Teil der grenzüberschreitenden Güterbeförderung des R von Finnland nach Lübeck ist nach § 4 Nr. 3 Buchstabe a UStG steuerfrei.

Bei der

Anschlussbeförderung des S von Lübeck bis München und der Umschlagsleistung des U handelt es sich um Leistungen, die sich auf Gegenstände der Einfuhr beziehen.

S und U weisen jeweils anhand des von L empfangenen Doppels der Lieferrechnung die Lieferkondition "frei Bestimmungsort München" nach. Ferner ergibt sich aus der Lieferrechnung, daß L Gegenstände geliefert hat, bei deren Einfuhr das Entgelt und nicht der

Zollwert Bemessungsgrundlage ist. Dadurch ist nachgewiesen, dass die Kosten für die Leistungen des S und des U in der Bemessungsgrundlage für die Einfuhr enthalten sind.

S und U können deshalb für ihre Leistungen - sofern sie auch den buchmäßigen Nachweis führen - die Steuerbefreiung nach § 4 Nr. 3 Buchstabe b Doppelbuchstabe aa UStG in Anspruch nehmen.

In den

Umsatzsteuerrichtlinien finden Sie noch weitere Beispiele.

5. Lieferung von und nach Umsatzsteuerlagern

Ein Umsatzsteuerlager ist ein unter Aufsicht stehender Bereich in dem Gegenstände gelagert werden, die umsatzsteuerrechtlich

nicht versteuert sind. Solange die Gegenstände zwischen Umsatzsteuerlagern gehandelt werden, bleiben die Gegenstände unversteuert. Erst mit der Auslagerung wird die Umsatzsteuer auf den letzten Kaufpreis erhoben. Unternehmen können bei ihrem Finanzamt ein entsprechendes Lager für bestimmte Gegenstände beantragen.

Die

Einlagerung in ein Umsatzsteuerlager sowie die Lieferungen innerhalb von Umsatzsteuerlagern und die sonstigen Leistungen, die der Lagerung, dem Erhalt, der Verbesserung der Aufmachung oder der Vorbereitung des Vertriebs oder Weiterverkaufs der eingelagerten Gegenstände unmittelbar dienen, sind umsatzsatzsteuerbefreit.

Beispiel:

Das Unternehmen R aus Spanien liefert

Kartoffeln (Position 0701 des Zolltarifs) an das Unternehmen A aus Deutschland in das Umsatzsteuerlager des Lagerbetreiber L, welches in Hamburg liegt. Die Kartoffeln werden von A an Unternehmen B verkauft von B an C und von C an D weiterumgesetzt.

D lässt hierbei die Kartoffeln vom Umsatzsteuerlager in Hamburg in das Umsatzsteuerlager von U in Berlin liefern. Von dort aus werden die Kartoffeln noch von D an E und von E an F geliefert. Hierbei findet

keine tatsächliche

Warenbewegung statt.

F verkauft die Kartoffeln an G für 120.000,00 EUR und versendet diese einen Monat später an G. Außerdem veranlasst Unternehmen B dem Lagerbetreiber L die Kartoffeln zu behandeln, sodass sie länger frisch bleiben. L stellt die Lagerkosten den jeweilig Beteiligten in Rechnung. Diese haben wiederum die Lagerkosten auf den

Weiterveräußerungspreis aufgeschlagen. U berechnet für die Beteiligten D, E und F jeweils 5.000,00 EUR Lagerkosten.

Die Lieferung von Unternehmen R an Unternehmen A ist eine innergemeinschaftliche Lieferung für R. Daher führt er keine Umsatzsteuer ab und sendet A die Rechnung ohne Umsatzsteuerausweis mit einem Vermerk, dass es sich um eine "innergemeinschaftliche Lieferung" handelt.

Unternehmen A müsste gemäß §1 Abs. 1 Nr. 5 UStG den innergemeinschaftlichen Erwerb versteuern. Da A diese Lieferung direkt in ein Umsatzsteuerlager liefern lässt, greift die

Umsatzsteuerbefreiung des §4 Abs. 4a UStG, wodurch A keine Umsatzsteuer abführen muss. Unternehmer A muss nachweisen, dass der Gegenstand in einem Umsatzsteuerlager ist. Hierfür reicht eine Bescheinigung des Lagerhalters mit der Menge und der handelsüblichen Bezeichnung der Gegenstände.

Die

Weiterverkäufe an B, B an C und C an D sind ebenfalls umsatzsteuerbefreit, da die Lieferungen innerhalb der Umsatzsteuerlager erfolgen, hierfür müssen keine tatsächlichen Warenbewegungen stattfinden. Die Rechnungen werden alle ohne Steuerausweis erstellt mit Hinweis auf die entsprechende Steuerbefreiung und den zuvor genannten Nachweis, dass sich die Gegenstände in einem Umsatzsteuerlager befinden.

Die Berechnung der

Lagerkosten von R an die jeweilig Beteiligten A, B und C sind ebenfalls von der Umsatzsteuer befreit, da sie nach §4 Nr. 4a Buchstabe b UStG ebenfalls steuerbefreit sind. Genauso umsatzsteuerbefreit ist die Behandlung der Kartoffeln durch L um sie haltbarer zu machen.

Die Lieferung der Kartoffeln von Hamburg nach Berlin ist ebenfalls steuerbefreit, da hier der Gegenstand von einem Umsatzsteuerlager in ein anderes Umsatzsteuerlager gelangt. Die Rechnungsstellung erfolgt ebenfalls wieder ohne Steuerausweis und die entsprechenden Nachweise müssen erbracht werden.

Die

Transaktionen von D an E und E an F sind ebenfalls, wie bei B an C, umsatzsteuerbefreit.

Durch die

Auslagerung von F an G wird der Umsatz steuerpflichtig. Es wird eine ordentliche Rechnung von F mit Umsatzsteuer ausgestellt. F ist in diesem Fall der Steuerschuldner. G hat die Möglichkeit, durch die ordentliche Rechnung die Vorsteuer aus diesem Umsatz zu ziehen. Die Bemessungsgrundlage sind die 120.000,00 EUR zzgl. 5.000,00 EUR Lagerkosten, sodass auf 125.000,00 EUR die Umsatzsteuer berechnet wird.

Weitere Informationen finden Sie hierzu in unseren

Rechnungswesen Forum >>

6. Vermittlungen

Die Vermittlung von bestimmten

Beförderungen, von Reisebüros bei grenzüberschreitenden Personenbeförderungen mit dem Flugzeug und dem Schiff, die Vermittlung von Umsätzen die nur im Drittland bewirkt werden und Lieferungen die nach §3 Abs. 8 UStG als im Inland ausgeführt gelten, sind im Wesentlichen umsatzsteuerbefreit.

Beispiel:

Das

Reisebüro A vermittelt dem Kunden B einen Flug aus Deutschland in die Karibik.

Für das Reisebüro ist diese Vermittlung von der Umsatzsteuer befreit. A wird daher keine Umsatzsteuer auf der Rechnung ausweisen.

7. die Vermietung und die Verpachtung von Grundstücken

Die

Vermietung von

Grundstücken und dazugehörigen Nebenleistungen sind in der Regel von der Umsatzsteuer befreit.

Nicht befreit sind dagegen die Vermietung von Wohn- und Schlafräumen, für die

kurzfristige Beherbergung von Fremden, die kurzfristige Vermietung auf Campingplätzen, die Vermietung und Verpachtung von Maschinen und das Vermieten von Stellplätzen für Fahrzeuge, wenn es sich nicht um eine Nebenleistung handelt.

Beispiel:

Der Vermieter A vermietet an Mieter B eine Wohnung und einen dazu gehörigen

Stellplatz für sein Auto. Die Verträge werden hierbei jeweils getrennt aufgesetzt.

Die Mieteinnahmen von A sind steuerbefreit nach §4 Nr. 12 UStG, wodurch er keine Umsatzsteuer abführen muss. Unternehmer weist auf den Rechnungen / Verträgen keine Umsatzsteuer aus.

Weitere Beispiele finden Sie in den Umsatzsteuerrichtlinien.

8. die Umsätze folgender Einrichtungen des Bundes, der Länder, der Gemeinden oder der Gemeindeverbände:

-

Theater,

- Orchester,

- Kammermusikensembles,

- Chöre,

- Museen,

- botanische Gärten,

- zoologische Gärten,

- Tierparks,

- Archive,

- Büchereien sowie

- Denkmäler der Bau- und Gartenbaukunst.

Das Gleiche gilt für die Umsätze gleichartiger Einrichtungen anderer Unternehmer, wenn die zuständige Landesbehörde bescheinigt, dass sie die gleichen

kulturellen Aufgaben wie die in Satz 1 bezeichneten Einrichtungen erfüllen. Museen im Sinne dieser Vorschrift sind wissenschaftliche Sammlungen und Kunstsammlungen.

Beispiel:

Die Gemeinde A betreibt ein Theater und verkauft an das Unternehmen B 50

Eintrittskarten für eine Vorstellung. Die Gemeinde stellt hierfür eine Rechnung ohne Umsatzsteuerausweis aus.

9. Lieferungen von Gegenstände ohne Vorsteuer

Lieferungen von Gegenständen, für die der Vorsteuerabzug nach § 15 Abs. 1a ausgeschlossen ist oder wenn der Unternehmer die gelieferten Gegenstände ausschließlich für eine nach den §4 Nr. 8 bis 27 UStG

steuerfreien Tätigkeiten verwendet, sind umsatzsteuerbefreit.

letzte Änderung R.

am 13.12.2023

Autor(en):

Alexander Wildt

|

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Wir, das RKW Kompetenzzentrum, unterstützen als neutraler Impuls- und Ratgeber kleine und mittlere Unternehmen. Unser Ziel ist es, die Wettbewerbsfähigkeit und Nachhaltigkeit des deutschen Mittelstands zu verbessern. Unser Angebot richtet sich an Menschen, die ihr etabliertes Unternehmen weitere... Mehr Infos >>

Wir, das RKW Kompetenzzentrum, unterstützen als neutraler Impuls- und Ratgeber kleine und mittlere Unternehmen. Unser Ziel ist es, die Wettbewerbsfähigkeit und Nachhaltigkeit des deutschen Mittelstands zu verbessern. Unser Angebot richtet sich an Menschen, die ihr etabliertes Unternehmen weitere... Mehr Infos >>

Für unseren Kunden, ein globales Fertigungsunternehmen, das mit führenden Unternehmen in der unterschiedlichsten, technischen Märkten zusammenarbeitet, suchen wir zum nächstmöglichen Zeitpunkt am Standort zwischen Kirchheim und Stuttgart eine Leitung Finanzen (m/w/d) Mehr Infos >>

Für unseren Kunden, ein globales Fertigungsunternehmen, das mit führenden Unternehmen in der unterschiedlichsten, technischen Märkten zusammenarbeitet, suchen wir zum nächstmöglichen Zeitpunkt am Standort zwischen Kirchheim und Stuttgart eine Leitung Finanzen (m/w/d) Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Das sind wir: Modernes Akutkrankenhaus in kommunaler Trägerschaft, Maximalversorger, 813 Betten, 16 Kliniken, zwei Institute und ein medizinisches Versorgungszentrum. Unsere größte Stärke: Rund 2.500 engagierte Kolleginnen und Kollegen. Wir sind einer der größten Ausbildungsbetriebe der St... Mehr Infos >>

Das sind wir: Modernes Akutkrankenhaus in kommunaler Trägerschaft, Maximalversorger, 813 Betten, 16 Kliniken, zwei Institute und ein medizinisches Versorgungszentrum. Unsere größte Stärke: Rund 2.500 engagierte Kolleginnen und Kollegen. Wir sind einer der größten Ausbildungsbetriebe der St... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir bei TEDi arbeiten in einem der führenden Unternehmen der Nonfood-Branche. Seit der Firmengründung im Jahr 2004 wachsen wir nachhaltig und beschäftigen derzeit europaweit rund 35.000 Mitarbeiter (m/w/d) in über 3.200 Filialen und unserer Unternehmenszentrale in Dortmund. Für unseren ... Mehr Infos >>

Wir bei TEDi arbeiten in einem der führenden Unternehmen der Nonfood-Branche. Seit der Firmengründung im Jahr 2004 wachsen wir nachhaltig und beschäftigen derzeit europaweit rund 35.000 Mitarbeiter (m/w/d) in über 3.200 Filialen und unserer Unternehmenszentrale in Dortmund. Für unseren ... Mehr Infos >>

Egal, ob in Gebäuden, im Auto, im Zug oder im Straßenbau: Sicherer Zugang und verantwortungsvoller Umgang mit essenziellen Ressourcen – wie Wasser, Strom, Daten, Luft – ist entscheidend für unsere Lebensqualität. Genau dafür setzen wir uns als FRÄNKISCHE Group seit mehr als 115 Jahren ein. Bei un... Mehr Infos >>

Egal, ob in Gebäuden, im Auto, im Zug oder im Straßenbau: Sicherer Zugang und verantwortungsvoller Umgang mit essenziellen Ressourcen – wie Wasser, Strom, Daten, Luft – ist entscheidend für unsere Lebensqualität. Genau dafür setzen wir uns als FRÄNKISCHE Group seit mehr als 115 Jahren ein. Bei un... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

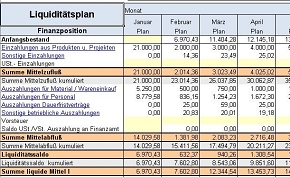

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>