- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (61)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Basel II und die Anforderungen an die Kreditwürdigkeitsprüfung

Die allgemeine Formel für die Berechnung der angemessenen Eigenkapitalausstattung bezogen auf die drei Risikoparameter setzt sich wie folgt zusammen:

| Eigenkapital gesamt | = | Eigenkapitalquote (>= 8 %) |

| Kreditrisiko - Marktrisiko + operationelles Risiko |

Zur Berechnung der Höhe des für einen Kredit zu unterlegenden Eigenkapitals gilt vereinfacht folgende Formel:

| Höhe der Eigenkapitalunterlegung | = | Risikoaktivum Kredit * Risikogewichtung * 8 % |

Die Risikogewichtung kann durchaus unterschiedlich sein und wird unter Berücksichtigung der Bonität des Kreditnehmers festgelegt. Die Grundidee liegt darin, die Eigenkapitalanforderungen im Kreditgeschäft stärker von der individuellen Bonität des Kreditnehmers abhängig zu machen, um das Bankenrisikoportfolio effektiver steuern zu können.

Der Standardansatz zur Bonitätsprüfung

Eine Möglichkeit der Risikobeurteilung des Kredites ist der Standardansatz, der auf dem externen Rating basiert. Gemäß diesem Ansatz sollen die Banken das Risiko des jeweiligen Kredits auf Basis der Bonitätseinstufung von anerkannten Ratingagenturen (z. B. Standard & Poor’s, Moody’s) bemessen.In der modernen Kreditwirtschaft wird die ermittelte Bonität in Form eines Ratings ausgedrückt. Auf den Finanzmärkten wurden standardisierte, so genannte Ratingklassen, zur Einstufung der Bonität entwickelt, wobei jede Klasse mit einer bestimmten Ausfallwahrscheinlichkeit rechnerisch verbunden ist. Die Ausfallwahrscheinlichkeit berücksichtigt dabei das Szenario, dass der Kreditnehmer seinen Verpflichtungen gegenüber dem Kreditgeber nicht nachkommen wird.

Der Standardansatz ordnet den verschiedenen Ratingklassen unterschiedliche Risikogewichte zu, die sich auf die Eigenkapitalunterlegungspflicht auswirken. Die folgende Tabelle gibt einen Überblick über die von Standard & Poor´s (S&P) verwendeten Risikogewichte:

Risikogewichte nach dem Standardansatz (Ratingklassen: S&P)

| Kredit | Kreditnehmer | Rating | Richtgröße | Gewichtung | EK-Unterlegung |

| 1 Mio. EUR | Unternehmen | AAA bis AA- | 8 % | 20 % | 16.000,00 EUR |

| A+ bis A- | 50 % | 40.000,00 EUR | |||

| BB+ bis BB- | 100 % | 80.000,00 EUR | |||

| B+ bis C | 150 % | 120.000,00 EUR |

Danach sind die jeweiligen Risikogewichte von der Bonitätseinstufung (Ratingnote) des jeweiligen Unternehmens abhängig. Je besser die Bonität des Kreditsuchenden, desto weniger Eigenkapital muss zurückgelegt werden, was sich wiederum in den besseren Kreditkonditionen für den Kreditnehmer widerspiegelt.

Wenn für das Unternehmen kein externes Rating von einer der anerkannten Ratingagenturen durchgeführt wurde, auf welches die Bank zugreifen kann, muss das Risiko in Höhe von 100 % angesetzt werden.

IRB-Ansätze

Eine andere Möglichkeit der Risikobeurteilung von Krediten sind die IRB-Ansätze (Internal Ratings Based Approach). Dadurch wird die Anpassung an das tatsächliche Risikoprofil der Kreditinstitute ermöglicht. Der Basisansatz und der fortgeschrittene Ansatz unterscheiden sich durch die Anzahl der zu berechnenden Komponenten, die zur Festlegung der Risikogewichtung notwendig sind. Die zentrale Komponente beider Ansätze ist die Ausfallwahrscheinlichkeit. Je nach dem Grad der Ausfallwahrscheinlichkeit wird das Kreditrisiko eingeschätzt, die Bonität beurteilt sowie die Ratingklasse zugewiesen.Die Wahl der Vorgehensweise für die Ausarbeitung des Ratingsystems kann von Kreditinstitut zu Kreditinstitut variieren. Die Kreditinstitute können in Rahmen dieser Ansätze selbst die Ratingskalen, die Anzahl der zu verwendeten Ratingstufen und auch das Ratingverfahren auswählen. Es lassen sich jedoch allgemeine Anforderungen feststellen.

Die Aussagekraft der mit jeder Ratingkategorie verbundenen Ausfallwahrscheinlichkeit muss vor allem für jedes Kreditinstitut vergleichbar sein. Für die Ratingfestlegung sollen die Banken objektive Verfahren, wie mathematisch-statistische Verfahren oder Methoden der künstlichen Intelligenz, einsetzen, um die notwendige Objektivität gewährleisten zu können. Außerdem müssen die internen Ratingsysteme bestimmte Faktoren abdecken. Eine Liste der zu berücksichtigen Faktoren befindet sich auf der Seite der Bundesbank.

Quellen:

IKZ-HAUSTECHNIK, Ausgabe 5/2002, Seite 52 ff. (s. Webtipps)

|

letzte Änderung S.D. am 24.08.2024 Autor: Anna Werner |

Webtipps |

Weitere Fachbeiträge zum Thema |

|---|

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Energie Südbayern GmbH

München

Paul Bauder GmbH & Co. KG

Stuttgart

Polstermöbel Fischer, Max Fischer GmbH

Ainring

Northrop Grumman LITEF GmbH

Freiburg

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (61)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

Controlling- Newsletter

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor.Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.500 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Tipp der Woche

CP Newsletter: Neben aktuellen Neuigkeiten für Controller und neueingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor. zur Eintragung >>Anzeige

Stellenanzeigen

Teamleitung Finanzbuchhaltung (m/w/d) Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Leiter*in (m/w/d) für das Sachgebiet Finanz- und Rechnungswesen

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

(Production) Controller (m/w/d)

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Controller (m/w/d)

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

Controller*in – Forschungsinstitut

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Die Fraunhofer-Gesellschaft (www.fraunhofer.de) betreibt in Deutschland derzeit 76 Institute und Forschungseinrichtungen und ist eine der führenden Organisationen für anwendungsorientierte Forschung. Rund 32 000 Mitarbeitende erarbeiten das jährliche Forschungsvolumen von 3,4 Milliarden ... Mehr Infos >>

Steuerfachangestellter / Finanzbuchhalter (m/w/d)

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Controller (m/w/d) − Production Controlling (m/w/d)

LITEF-Produkte sind weltweit in einer Vielzahl von Anwendungen im Einsatz. Unsere Lösungen und Erfahrungen bieten wir Kunden, die dynamische Vorgänge (Beschleunigungen und Drehungen) messen und regeln wollen, Lage und Kurs von Fahrzeugen ermitteln oder navigieren wollen – auf dem Land, in... Mehr Infos >>

LITEF-Produkte sind weltweit in einer Vielzahl von Anwendungen im Einsatz. Unsere Lösungen und Erfahrungen bieten wir Kunden, die dynamische Vorgänge (Beschleunigungen und Drehungen) messen und regeln wollen, Lage und Kurs von Fahrzeugen ermitteln oder navigieren wollen – auf dem Land, in... Mehr Infos >>

(Junior) Business Partner* Controlling

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp:

Haufe Online-Jahresforum Controlling

Führende Expert:innen geben Ihnen Einblicke in die aktuellen Themen, Trends und Entwicklungen im Controlling. Als Teilnehmer:in erwartet Sie ein abwechslungsreiches Programm mit Vorträgen, Best Practices, Diskussionen und virtuellem Networking. Freuen Sie sich auf wertvolle Impulse, innovative Ideen und konkrete Empfehlungen, um Ihr Controlling zukunftssicher zu gestalten.

JOB- TIPP

Sind Sie auf der Suche nach einer neuen Herausforderung? Interessante Stellenangebote für Controller finden Sie in der Controlling-Portal Stellenbörse. Immer auf dem Laufenden bleiben und neue Jobangebote mit dem Jobletter automatisch erhalten? Zur Jobletter-Anmeldung >>

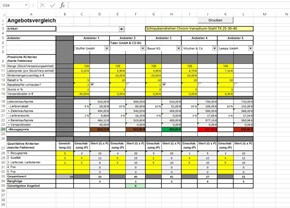

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

Der BusinessPlanner besticht seit Jahren durch seine schnelle und professionelle Umsetzung einer integrierten Unternehmensplanung. Ein besonderer Fokus liegt auf der Integration von Planbilanz und Finanzplan / Cashflow – inklusive transparentem und aussagekräftigem Reporting.

Mehr Informationen >>

LucaNet.Planner deckt alle Anforderungen der integrierten Unternehmensplanung, des Reportings und der Analyse ab. Setzen Sie auf eine Software, die Ihnen mit maximaler Transparenz Arbeitsprozesse erleichtert. Mit wenigen Mausklicks passen Sie vorgefertigte Strukturen an Ihre Bedürfnisse an und importieren Ist-Zahlen über fertige Schnittstellen aus Ihrem Vorsystem. Mehr Informationen >>

Die IDL CPM Suite ist eine Software für die Unternehmenssteuerung mit integrierten Applikationen für Konzernkonsolidierung, Finanzplanung, operative Planung, Managementreporting, regulatorisches Berichtswesen und Analyse. Herausragende Usability, hohe Automatisierung und Fachlichkeit zeichnen sie aus. Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tools bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig.

Mehr Informationen >>

Excel-Finanzplan-Tool PRO für Kapitalgesellschaften

Dieses Excel-Tool ist ein umfangreiches - auch von Nicht-Betriebswirten schnell nutzbares - integriertes Planungstool, welches den Nutzer Schritt-für-Schritt durch alle Einzelplanungen (Absatz- und Umsatz-, Kosten-, Personal-, Investitionsplanung etc.) führt und daraus automatisch Plan-Liquidität (Cashflow), Plan-Bilanz und Plan-GuV-Übersichten für einen Zeitraum von bis zu 5 Jahren erstellt.Mehr Informationen >>

Vorlage - Formular für Investitionsplanung, Investitionsantrag

Dieses Excel-Tool bietet Ihnen Muster-Formulare für die Steuerung von Investitionen/ Anlagenbeschaffungen in einem Unternehmen. Es sind es sind Vorlagen zu Investitionsplanung und Investitionsantrag enthalten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Premium-Inhalte

Als Premium-Mitglied erhalten Sie Zugriff auf ausgewählte sonst kostenpflichtige Fachbeiträge und Video-Kurse für Premium-Mitglieder inklusive (über 400 Beiträge allein auf Controlling-Portal.de + Premiuminhalte auf Rechnungswesen-Portal.de).Beispiele:

- Serie zum Berichtswesen in Unternehmen

- Kundenwertanalyse – Wie profitabel ist ein Kunde?

- Potenzialanalyse mit Excel

- Unsere amüsante Glosse: Neulich im Golfclub

- Kostenmanagement in der Logistik

- Dashboards im Kostenmanagement

- Von Total Cost of Ownership (TCO) zu TCOplus

- KLR - Aus der Praxis für die Praxis

Die Gesamtliste an Premium-Fachbeiträgen können Sie hier einsehen >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>