- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (60)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Steuerberater - Voraussetzungen und Aufgaben

Der Beruf des Steuerberaters ist ein überwiegend freier Beruf, kein Gewerbe (§ 33 StBerG). Allerdings bekommt Steuerberater von der Steuerberaterkammer ganz bestimmte Voraussetzungen vorgegeben, an die er gebunden ist. Um den Beruf des Steuerberaters ausüben zu dürfen, müssen die notwendigen Voraussetzungen des § 36 StBerG erfüllt sein. Zudem muss man das Steuerberaterexamen vor der Finanzverwaltung ablegen. Das Tätigkeitsfeld der Steuerberater ist im Steuerberatungsgesetz geregelt. Gemäß § 3 StBerG leisten Steuerberater geschäftsmäßige Hilfe in allen buchhalterischen und steuerlichen Angelegenheiten. Den Steuerberatern obliegen insbesondere nachfolgende Aufgaben:

Bearbeitung von Steuerangelegenheiten

Zu den Hauptaufgaben eines Steuerberaters gehört es, sowohl im privaten als auch im betrieblichen Bereich die erforderlichen Steuererklärungen zu erstellen. Dazu zählen beispielsweise:- Einkommenssteuererklärung

- Körperschaftssteuererklärungen

- Gewerbesteuererklärungen

- Umsatzsteuerjahreserklärungen

- Gewerbesteuererklärungen

- Erbschaftssteuererklärungen

Auch die Steueranmeldungen wie Lohnsteuer-, Kapitalertragssteueranmeldung und Umsatzsteuervoranmeldung erledigt die Steuerkanzlei für ihre Mandanten.

Weiterhin hält ein Steuerberater Rücksprachen mit Behörden in abgaberechtlichen Angelegenheiten, prüft Steuerbescheide, berät seine Mandanten zu allen Themen der optimalen Steuergestaltung und informiert über Neuerungen oder Veränderungen im Steuerrecht.

Gestaltungsberatung

Hier ist von Bedeutung unternehmensbegleitende, vorrausschauende Beratung für eine optimale Steuergestaltung. Hierunter fallen beispielsweise Fragen nach der passenden Rechtsform in Bezug auf den steuerlichen Aspekt.Buchhaltung und Jahresabschluss

Der Steuerberater ist seinen Mandaten bei der Aufstellung der Bilanzen behilflich. Er unterstützt den Auftraggeber bei der Erstellung von Abschlüssen wie z.B. Einnahmen-Überschussrechnung, Eröffnungsbilanz, Jahresabschluss und Auseinandersetzungsbilanz. Darüber hinaus übernehmen Steuerberater alle gewöhnliche Finanzbuchhaltungsaufgaben, z.B. Buchführung selbst, Einrichtung der Buchführung entsprechend den individuellen Erfordernissen, Erstellung eines Kontenplans, Lohnbuchführung. Viele kleinere Unternehmen lassen ihre Finanzbuchhaltung vollständig von einem Steuerberater abwickeln. Sie reichen lediglich alle notwendigen Belege, wie z.B. Eingangs- und Ausgangsrechnungen, bei dem Steuerberater ein, der diese dann bucht.Durchsetzungsberatung

Bestehen Unstimmigkeiten zwischen Unternehmen oder Privatpersonen und Finanzämtern und Gerichten, vertritt der Steuerberater die jeweilige Person oder Firma. Der Steuerberater kann dazu berechtigt werden, bestimmte Anträge bei den Finanzämtern zu stellen (z.B. Anpassung der Steuervorauszahlung, Stundung von Steuerschulden, Erstattung ausländischer Quellensteuer).Betriebswirtschaftliche Beratung

Hierunter fällt insbesondere die betriebswirtschaftliche Beratung in den Bereichen Rechnungswesen, Controlling, Kosten-, Rentabilitäts- und Liquiditätsanalyse. Außerdem ist die Kompetenz des Steuerberaters auch bei Unternehmensgründungen bzw. Umstrukturierungen und Planung von Unternehmensnachfolgen bzw. Investitions- und Finanzentscheidungen gefragt.Dabei muss beachtet werden, dass der Steuerberater einige Tätigkeiten nicht ausüben darf. Beispielweise darf Steuerberater keine gewerbliche Inkassotätigkeit ausüben. Des Weiteren darf ein Steuerberater im Bereich der allgemeinen Rechtsberatung nicht tätig werden, wenn kein unmittelbarer Zusammenhang zwischen der rechtsberatenden Tätigkeit und der Steuerberatung besteht.

Steuerberatergebühren

Die Steuerberatergebühren sind gemäß § 57 Abs. 3 Nr. 2 und 3 StBerG in der Steuerberatergebührenverordnung geregelt. Die Steuerberatergebühren richten sich nach Umfang und Schwierigkeit der Arbeit sowie den Einkommens- und Vermögensverhältnissen des Mandanten. Die Steuerberatergebührenverordnung kennt folgende Steuerberatergebühren:- Wertgebühr,

- Betragsrahmengebühr,

- Zeitgebühr.

Häufig werden die Steuerberaterleistungen nach dem jeweiligen Gegenstandswert der Angelegenheit abgerechnet, seltener nach Stundensätzen. Es besteht auch die Möglichkeit der Pauschalvergütung sowie besteht ein Anspruch auf Auslagenersatz. Provisionen, Erfolgshonorare sowie Erfolgsbeteiligungen sind nicht zulässig.

Ein Verzeichnis für Steuerberater ist im Marktplatzbereich von Rechnungswesen-Portal.de zu finden >>

|

letzte Änderung E.R. am 04.04.2023 Autor(en): Anna Werner Bild: PantherMedia / Antonio Guillen Fernandez |

Webtipps |

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Northrop Grumman LITEF GmbH

Freiburg

AdCapital AG

Friedberg (Hessen)

RehaZentren Baden-Württemberg gGmbH

Donaueschingen

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Element 98145 wurde nicht gefunden

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (60)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

Controlling- Newsletter

Neben aktuellen Neuigkeiten für Controller und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen , Seminarangebote und stellen Ihnen einzelne Software- Produkte im Detail vor.Werden Sie jetzt monatlich über neue Fachbeiträge, Controlling-Tools und News informiert! Zur Newsletter-Anmeldung >>

Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.500 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Premium-Mitgliedschaft

Erhalten Sie Zugriff auf Premium-Inhalte von Controlling-Portal.de und Rechnungswesen-Portal.de. Aktuelle und ständig erweiterte Fachbeiträge. Verschaffen Sie sich hier einen Überblick über unsere Premium-Inhalte.Mitgliedschaft wahlweise für nur 119,- EUR für ein Jahr, 199,- für 2 Jahre oder 399,- für 5 Jahre Laufzeit! Studenten und Auszubildende 39,- EUR für zwei Jahre! Kein Abonnement! Weitere Informationen >>

Wie zufrieden sind Sie mit uns?

Über Ihre Meinung und auch ihre Anregungen für Veränderungen oder Erweiterungen würden wir uns sehr freuen. Nur 10 kurze Fragen, die schnell beantwortet sind. Vielen Dank im Voraus für Ihre Mithilfe! zur Umfrage >>Jobletter und Newsletter!

Mit dem monatlich erscheinenden Newsletter werden Sie über neue Fachbeiträge, News und Excel-Tools informiert! zur Anmeldung >>Der 14-tägige Jobletter informiert Sie automatisch über neue Stellenangebote und Arbeitsmarkt-News! zur Anmeldung >>

Fachbeitrag veröffentlichen?

Sie sind Autor von Fachbeiträgen mit Controlling-bzw. Rechnungswesen-Thema? Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Anzeige

Veranstaltungs-Tipp

Webinar am 17.04.2025 (11:00 – 11:30 Uhr): Erfahren Sie, wie Sie Forecasts mit nur wenigen Klicks anpassen und flexibel auf volatile Marktparameter reagieren – erklärt anhand verschiedener Use Cases. Jetzt anmelden >>

Anzeige

Stellenanzeigen

Leiter*in (m/w/d) für das Sachgebiet Finanz- und Rechnungswesen Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Junior Business Controller*in (m/w/d)

A+W ist weltweiter Marktführer für Software in der Flachglas- sowie der Fenster- und Türenindustrie mit Hauptsitz in Mittelhessen, Deutschland. Gegründet auf einem krisensicheren Fundament vor über 40 Jahren, ist unser Unternehmen Teil der großen Familie der Constellation Software Inc., die n... Mehr Infos >>

A+W ist weltweiter Marktführer für Software in der Flachglas- sowie der Fenster- und Türenindustrie mit Hauptsitz in Mittelhessen, Deutschland. Gegründet auf einem krisensicheren Fundament vor über 40 Jahren, ist unser Unternehmen Teil der großen Familie der Constellation Software Inc., die n... Mehr Infos >>

Controlling-Spezialist (m/w/d)

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Controller (w/m/d) Supply Chain Finance

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Controller (m/w/d)

Egal, ob in Gebäuden, im Auto, im Zug oder im Straßenbau: Sicherer Zugang und verantwortungsvoller Umgang mit essenziellen Ressourcen – wie Wasser, Strom, Daten, Luft – ist entscheidend für unsere Lebensqualität. Genau dafür setzen wir uns als FRÄNKISCHE Group seit mehr als 115 Jahren ein. Bei un... Mehr Infos >>

Egal, ob in Gebäuden, im Auto, im Zug oder im Straßenbau: Sicherer Zugang und verantwortungsvoller Umgang mit essenziellen Ressourcen – wie Wasser, Strom, Daten, Luft – ist entscheidend für unsere Lebensqualität. Genau dafür setzen wir uns als FRÄNKISCHE Group seit mehr als 115 Jahren ein. Bei un... Mehr Infos >>

Office Manager & Personal Assistant (w/m/d)

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Leitung (m/w/d) für den Bereich „Finanzmanagement und Controlling“

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

(Senior) Referent* Konzernrechnungslegung und Bilanzierung

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

DO WHAT YOU LOVE – als eines der größten internationalen Modeunternehmen, mit mehr als 1.200 Filialen weltweit, kreieren wir Mode für Erlebnismomente. NEW YORKER ist nicht nur ein Arbeitgeber, sondern auch ein Netzwerk aus motivierten und vielfältigen Teams, welches weitere echte Persönlichkeiten... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp:

Haufe Online-Jahresforum Controlling

Führende Expert:innen geben Ihnen Einblicke in die aktuellen Themen, Trends und Entwicklungen im Controlling. Als Teilnehmer:in erwartet Sie ein abwechslungsreiches Programm mit Vorträgen, Best Practices, Diskussionen und virtuellem Networking. Freuen Sie sich auf wertvolle Impulse, innovative Ideen und konkrete Empfehlungen, um Ihr Controlling zukunftssicher zu gestalten.

JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

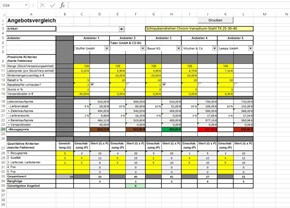

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

Der BusinessPlanner besticht seit Jahren durch seine schnelle und professionelle Umsetzung einer integrierten Unternehmensplanung. Ein besonderer Fokus liegt auf der Integration von Planbilanz und Finanzplan / Cashflow – inklusive transparentem und aussagekräftigem Reporting.

Mehr Informationen >>

LucaNet.Planner deckt alle Anforderungen der integrierten Unternehmensplanung, des Reportings und der Analyse ab. Setzen Sie auf eine Software, die Ihnen mit maximaler Transparenz Arbeitsprozesse erleichtert. Mit wenigen Mausklicks passen Sie vorgefertigte Strukturen an Ihre Bedürfnisse an und importieren Ist-Zahlen über fertige Schnittstellen aus Ihrem Vorsystem. Mehr Informationen >>

Die IDL CPM Suite ist eine Software für die Unternehmenssteuerung mit integrierten Applikationen für Konzernkonsolidierung, Finanzplanung, operative Planung, Managementreporting, regulatorisches Berichtswesen und Analyse. Herausragende Usability, hohe Automatisierung und Fachlichkeit zeichnen sie aus. Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

Projekt Toolbox

Die Projekt-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich im Projektmanagement bewährt haben. Ideal für Projektleiter und Mitarbeiter aus dem Projektmanagement.

Mehr Informationen >>

Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Premium-Inhalte

Als Premium-Mitglied erhalten Sie Zugriff auf ausgewählte sonst kostenpflichtige Fachbeiträge und Video-Kurse für Premium-Mitglieder inklusive (über 400 Beiträge allein auf Controlling-Portal.de + Premiuminhalte auf Rechnungswesen-Portal.de).Beispiele:

- Serie zum Berichtswesen in Unternehmen

- Kundenwertanalyse – Wie profitabel ist ein Kunde?

- Potenzialanalyse mit Excel

- Unsere amüsante Glosse: Neulich im Golfclub

- Kostenmanagement in der Logistik

- Dashboards im Kostenmanagement

- Von Total Cost of Ownership (TCO) zu TCOplus

- KLR - Aus der Praxis für die Praxis

Die Gesamtliste an Premium-Fachbeiträgen können Sie hier einsehen >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>