- News

- Forum

- Fachbeiträge

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (60)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

- Marktplatz

- Karriere / Stellenmarkt

- Excel-Vorlagen

- Online-Kurse

- Glossar

Debitorenmanagement als Mittel zur Reduzierung des Working Capitals

Maßzahlen, Vorraussetzungen und juristische Hintergründe für ein effektives Debitorenmanagement

Frank O. WiekhorstDie von Larry Bossidy in seinem New York Times Bestseller „Execution“ (2002) gegebene einfache Definition, Vorräte plus Forderungen minus Verbindlichkeiten ergeben das Working Capital, erscheint zur Steuerung vollkommen ausreichend. Jedes Unternehmen kann diese Definition dann für sich eigenständig interpretieren. Zielsetzung der Unternehmensführung muss sein, das Working Capital so niedrig wie möglich zu halten. Dahinter steht die einfache Idee, dass jeder Euro oder Dollar, der in eine Unternehmung eingebracht wurde, sich also von Kapital zu Vermögen wandelt, möglichst schnell wieder zu freiem (Eigen)Kapital werden soll, dem kein Fremdkapital gegenübersteht.

Erst wenn ein Abnehmer oder Kunde tatsächlich mittels einer Überweisung oder in Bar unsere Aufwendungen bezahlt (!) entsteht realer Gewinn, erst dann entsteht freies Kapital. Handelsgesetz und Steuergesetz wollen uns glauben machen, dass alleine schon durch das Anwachsen der Forderungen unternehmerischer Gewinn entsteht. Dieses ist natürlich auch im Interesse des Staates, da er somit auf diese bereits nicht realisierten Gewinne Steuern erheben kann. Dass der Fiskus sich sehr bewusst darüber ist, dass er den Unternehmen hier eine Vorfinanzierung zumutet, sieht man daran, dass er kleineren Unternehmen die Gewinnermittlung nach § 4 Abs (3) EStG - Einnahmen Überschuß Rechnung - gewährt.

Aus der Definition ergeben sich folglich drei Handlungsschwerpunkte für die Steuerung des Working Capitals:

A) Das Management der Vorräte und der Lagerhaltung

B) Das Management der Forderungen (Debitorenmanagement)

C) Das Management der Verbindlichkeiten (Kreditorenmanagement)

In diesem Aufsatz steht das Debitorenmanagement im Vordergrund. Vor der Diskussion der rein technischen Aspekte stehen einige strategische Überlegungen, da es sich in Bezug auf die Kundenbeziehung um einen äußerst sensiblen Bereiche handelt. Mit der latent immer vorhanden Möglichkeit eines Auftrags- bzw. Kundenverlustes durch ein Straffen des Forderungsmanagements gilt es sich im Vorfeld auseinanderzusetzen.

Strategische Überlegungen

Im Mittelstand besteht häufig eine hohe Abhängigkeit von ein bis maximal drei umsatzstarken Bestandskunden. Gerade die Interessen dieser essenziellen Bestandskunden werden häufig von der eigenen Vertriebsleitung im Unternehmen stark vertreten. Dabei ist es die strategische Aufgabe des Vertriebs die Unabhängigkeit des Unternehmens durch die Akquisition von Neukunden zu gewährleisten, anstatt die eigene Abhängigkeit von Bestandskunden weiter auszubauen.Das Risiko einen bedeutenden Bestandskunden zu verlieren soll nicht vernachlässigt werden, andererseits darf es auch nicht soweit kommen, dass das eigene Unternehmen gezwungen wird, bedeutende Kunden zu subventionieren. Werden überfällige Forderungen durch Kunden nicht ausgeglichen, so wird ihr Unternehmen zu dessen Fremdkapitalgeber. In der Praxis sind diese unfreiwillig gewährten Kredite zumeist zinslos und ohne Sicherheit. Keine Geschäftsbank würde solche Konditionen akzeptieren, warum also sollte ihr Unternehmen dies tun? Hinzu kommt, dass ihr Unternehmen die Kapitalkosten für den Kredit selber finanzieren muss.

Möchte ein umsatzstarker Bestandskunde die Zahlungsbedingungen neu verhandeln, so kann er dieses natürlich jederzeit tun. Allerdings müssen diese neuen Zahlungsbedingungen für beide Seiten schriftlich fixiert werden. Nur so hat ihr Unternehmen die Möglichkeit, die zusätzlichen Kapitalkosten zu berücksichtigen. Bei genauer Betrachtung relativiert sich das Risiko einen Kunden zu verlieren. Rechnungen müssen bezahlt werden, egal ob bei Ihnen oder der Konkurrenz. Dieses weiss auch ihr Kunde.

Im juristischen Sinne ist es sogar strafbar ein Geschäft abzuschließen, dem eine Zahlungsfrist inhärent ist und dies Zahlungsfrist vorsätzlich nicht einzuhalten. Abgesehen davon ist der Schuldner für alle Folgeschäden verantwortlich. Wird dem Gläubiger infolge einer nicht bezahlten Rechnung durch den Schuldner die Kreditlinie gekürzt oder gestrichen, so muss der Gläubiger für den dadurch entstanden Schaden aufkommen. Natürlich sind diese Überlegung eher theoretischer Natur, da die Nachweisbarkeit solcher Kausalketten problematisch sein dürfte.

Voraussetzungen für das Debitorenmanagement

Damit ein wirkungsvolles Debitorenmanagement überhaupt installiert werden kann, müssen gewisse formale Ansprüche erfüllt werden. Eine rechtlich einwandfreie Sicherstellung ihres Forderungsanspruches ist dabei unumgänglich. Aber alleine daran scheitern bereits viele Unternehmen. Der Anspruch auf die Zahlung ergibt sich aus dem Vertrag zwischen Unternehmen und Kunde. Diesem Vertrag liegen zumeist die Allgemeinen Geschäftsbedingungen (AGBs) ihres Unternehmens zu Grunde. Den AGBs kommt damit eine große Bedeutung im Bereich des Debitorenmanagements zu. Oftmals allerdings sind die AGBs in sich bereits fehlerhaft, sodass sich - im schlimmsten Fall - kein Zahlungsanspruch aus dem Vertrag in Verbindung mit den AGBs ergibt. Es empfiehlt sich dringend Standardverträge und AGBs alle drei Jahre von einem Rechtsanwalt prüfen zu lassen.Der nächste kritische Punkt ist, dass die Rechnung allen formalen Ansprüchen genügt. Eine „richtige“ Rechnung muss die folgende sieben Merkmale enthalten:

- Den Absender der Rechnung

- Die Umsatzsteuernummer , sowie das zuständige Finanzamt

- Den Rechnungsempfänger

- Den Gegenstand der Rechnung, also den Auftrag oder die Warenlieferung

- Den Betrag verbunden mit einer Zahlungsfrist (entweder sofort oder ein genaues Datum) und der Bankverbindung

- Die Aufforderung an den Kunden, seine Zahlung auf der Überweisung mit dem Auftrag oder Lieferung durch Angabe der Rechnungs- oder Auftragsnummer in Verbindung zu bringen.

- Hinweis auf den Verzug der Rechnung nach einer Frist von 30 Tagen nach Zugang der Rechnung.

Sind Vertrag, AGBs und Rechnung im formalen Sinne korrekt, dann sind die Voraussetzungen für ein effektives Debitorenmanagement gegeben. Allerdings gilt auch der Umkehrschluss. Sind die genannten Voraussetzungen nicht erfüllt, so kann ein Straffen des Debitorenmanagements durch Kunden ausgehebelt werden.

Methoden zur Reduzierung des Forderungsbestandes

Die Reduzierung des Forderungsbestandes beginnt bereits bevor eine Forderung überhaupt entsteht. Bei Annahme des Auftrages bereits gilt es die Zahlungsziele so kurz wie möglich zu setzen. Anzahlungen, Vorauskasse und das Festlegen von Abschlagszahlungen (bei längeren Projekten) sind effektive Maßnahmen, den Forderungsbestand zu vermindern, den Cashflow zu erhöhen und somit die Liquiditätsreserven der Unternehmung zu schonen.Diese Methoden werden gerade bei sprunghaft steigender Auftragslage entscheidend. Nicht selten sind Unternehmen bei steigender Auftragslage durch ein ein finanzielles Austrocknen bedroht. Der Cash-dry-out begründet sich darin, dass die mit den bei steigender Auftragslage erhöhten Kosten meist zeitlich früher zahlungswirksam werden, als die mit steigender Auftragslage verbundenen Einnahmen. Letztendlich wird ein funktionierendes Mahnwesen aber einer der Schlüsselfaktoren für eine erfolgreiches Forderungsmanagement sein.

„Frozen Receivables“ als Maßzahl für den Erfolg des Debitorenmanagements

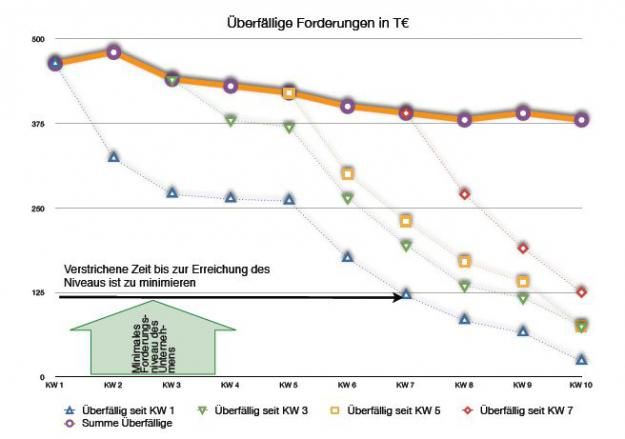

Wenn es das Ziel ist, den Bestand an überfälligen Forderungen durch ein gezieltes Mahnwesen zu reduzieren, dann braucht das Management einen kompakten und aussagekräftigen Überblick über die das Mahnwesens. Der reine Blick auf den überfälligen Forderungsbestand ist dabei wenig hilfreich, da nahezu täglich neue überfällige Forderungen hinzukommen. Diese neuen „Überfälligen“ wurden aber durch das Mahnwesen noch gar nicht bearbeitet, und verschleiern somit dessen Wirksamkeit.

Eine einfach zu erfassende und informative Darstellung bietet die Frozen-Receivables-Grafik. Hierbei wird der Bestand an überfälligen Forderungen eines bestimmten Zeitpunktes festgehalten (eingefroren) und die Entwicklung dieses Bestandes (ohne das neue „Überfällige“ hinzukommen dürfen) grafisch verfolgt. Nach einem Turnus - wöchentlich oder vierzehntägig - wird erneut der Bestand der Forderungen eingefroren.

In der oben dargestellten Grafik werden die Summe der überfälligen Forderungen wöchentlich erfasst und im Turnus von zwei Wochen (KW 1, KW 3, KW 5 und KW 7) eingefroren. Die Datenreihe „Überfällig seit KW 1“ zeigt exemplarisch, wie sich der Bestand an Forderungen, die seit der ersten Kalenderwoche überfällig sind abbaut. Eine denkbare Maßzahl für die Performance des Mahnwesens ist die Zeit, die benötigt wird, um diesen Forderungsbestand auf ein bestimmtes Niveau abzusenken. Das erwünschte Niveau hängt dabei von dem jeweiligen Unternehmen ab und wird beeinflusst von der Höhe der „hartnäckigen“ Forderungen.

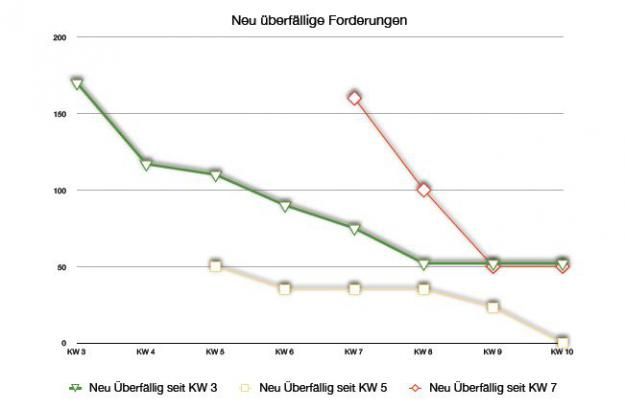

Natürlich lassen sich auch noch andere Maßzahlen entwickeln, welche die Höhe der überfälligen Forderungen oder die Anzahl der überfälligen Rechnungen mit aufnehmen. Eine andere Darstellungsform ist die Entwicklung der „Neu-Überfälligen“. Hier wird nur die Entwicklung der neu hinzugekommen überfälligen Forderungen berücksichtigt. Die Grafik ist auf den ersten Blick deutlich übersichtlicher, hat jedoch den Nachteil, dass der Sockel der Alt-Forderungen aus der Überwachung herausfällt. Die Grafik zeigt, dass in KW 3 an neuen überfälligen Forderungen 170 T€ hinzugekommen sind. Diese sinken bis in KW 8 auf 50 T€ ab, danach gibt es bei diesen Forderungen keine Entwicklung mehr. Die überfälligen Forderungen aus KW 5 sind bis KW 10 komplett abgebaut. Ebenfalls die überfälligen Forderungen aus KW 7 konnten zugig beigetrieben werden. Die Frozen Receivables sind natürlich nur ein Vorschlag zur Messung der Wirksamkeit des Forderungsmanagements. Allerdings ist die Notwendigkeit einer Messung unbestreitbar.

Fälligkeit, Verzug & Verzugsfolgen

Die Fälligkeit einer Forderung sollte auf der entsprechenden Rechnung vermerkt sein. Ist die Fälligkeit überschritten bedeutet dieses nicht automatisch, dass die Forderung in Verzug ist. Der Verzug einer offenen Forderungen muss erst durch eine Mahnung erklärt werden, es sei denn, der Beginn des Verzuges wurde bereits auf der Rechnung terminiert. Die Folgen des Verzuges sind, dass Ihr Unternehmen, Zinsen und Ausgaben, die für die Beitreibung der Forderung anfallen, als Verzugsschaden geltend machen kann. Typische Verzugsschäden sind:- Verzugszinsen

- Portokosten

- Kosten für Mahnschreiben nach Eintritt des Verzuges ( 5 € pro Mahnschreiben)

- Bankrücklasten

- Einwohnermeldeamtsanfragen, Registeranfragen

- Rechtsanwaltskosten

- Gerichtskosten für Mahnbescheid

Für Unternehmen betragen die Verzugszinsen im Allgemeinen 8/100 über dem Basiszinssatz der Europäischen Zentralbank, allerdings gibt es Ausnahmen: Vertraglich können höhere oder niedrigere Verzugszinsen ausgehandelt werden. Diese Zinsvereinbarungen sind dann für beide Seiten bindend.

Können Sie darlegen, dass Ihrem Unternehmen durch die nicht eingebrachte Forderung eine Anlage des Geldes zu einem hören Zinssatz entgangen ist, so können Sie auch diese Verzinsung einfordern. Ist Ihr Unternehmen gezwungen, die nicht realisierte Forderung höher zu refinanzieren (immerhin sind Fremdkapitalzinsen von 10/100 bis 12/100 keine Seltenheit), so können diese Zinsen eingefordert werden. In diesem Fall reicht eine Glaubhaftmachung des Refinanzierungszinssatzes aus.

Das gerichtliche Mahnverfahren

Das gerichtliche Mahnverfahren ist eine sehr elegante Art, eine Forderung über die Verjährungsfrist aufrecht zu erhalten. Die Verjährungsfristen sind je nach Gegenstand unterschiedlich und liegen zwischen sechs Monaten und reichen in der Regel bis zu fünf Jahren. Die Fristenregelung ist hierbei im BGB geregelt. Außerdem ist ein solches Vorgehen vergleichsweise kostengünstig, da es sich um ein komplett automatisiertes Verfahren handelt. Gerade im Umgang mit guten Kunden, die zwar im Grunde zahlungswillig aber zur Zeit nicht zahlungsfähig sind, hat dieses Verfahren seinen Charme.Die Praxis zeigt, wenn man Kunden vorher über die Durchführung eines solchen Verfahrens informiert, wird ein solches Verfahren oft ohne Gegenwehr von den Schuldnern hingenommen. Der Anspruch ist damit zunächst über die Verjährungsfrist der Forderung auf die nächsten 30 Jahre gesichert. Bei Forderungen bis 750 € ist ein solches Verfahren ohnehin zwingend aber nur möglich bei reinen Geldforderungen. Neben dem Kosten- und Zeitvorteil, bietet dieses Verfahren auch noch den Vorteil, dass es ohne Anwalt durchgeführt werden kann. Dieses gilt auch für Streitwerte über 5000,- €. Im Folgenden wird der formale Ablauf des gerichtlichen Mahnverfahrens kurz skizziert.

Als erstes wird durch den Gläubiger ein Antrag auf Erlass eines Mahnbescheides gestellt. Der Antrag ist beim zuständigen zentralen Mahngericht des Klägers zu stellen. Die entsprechende Formulare, sowie die Gerichte können unter www.mahngerichte.de gefunden werden. Geht der Antrag beim zuständigen Mahngericht ein, so werden lediglich die formalen Voraussetzungen geprüft. Sind diese erfüllt, wird der Mahnbescheid erlassen und dem Schuldner zugestellt. Er beinhaltet auch die Kosten für das Verfahren, d.h. der Schuldner ist auch Kostenschuldner für das Verfahren. Der Schuldner hat nun die Möglichkeit, innerhalb von zwei Wochen nach Zustellung ohne weitere Begründung dem Mahnbescheid zu widersprechen. In diesem Fall geht das Verfahren - sofern vom Gläubiger gewünscht - in ein reguläres Gerichtsverfahren über.

Ist die Widerspruchsfrist verstrichen ohne dass ein Widerspruch erfolgt ist, so kann der Gläubiger nun den Antrag auf Erlass eines Vollstreckungsbescheids stellen. Die entsprechenden Formulare werden dem Gläubiger vom Mahngericht zugeschickt. Der Gläubiger kann nun innerhalb von sechs Monate Antrag auf Erlass eines Vollstreckungsbescheides bei Gericht einreichen. Nach Ablauf dieser Frist sind alle bisherigen Maßnahmen nichtig und der Mahnbescheid verliert seine Wirkung. Wird der Vollstreckungsbescheid dem Schuldner zugestellt hat er abermals das Recht in einer Frist von zwei Wochen ohne Begründung Einspruch einzulegen, womit das Verfahren in ein normales Gerichtsverfahren übergehen würde.

Legt der Schuldner keinen Einspruch ein, so hat der Gläubiger einen Vollstreckungstitel (einem Urteil in der Wirkung gleich) erwirkt, aus dem nun dreißig Jahre vollstreckt werden kann. Der Vollstreckungsbescheid bezieht sich auf alle Haupt- und Nebenforderungen. In Bezug auf die Zinsen muss allerdings darauf hingewiesen werden, dass hier aller drei Jahre ein Vollstreckungsversuch - zumindest im Bezug auf den Zinsanspruch - durchgeführt werden muss, da ansonsten der Anspruch des Gläubigers auf die Zinsen verfällt. Dieses gilt nur für die Zinsen, jedoch nicht für alle anderen Positionen des Vollstreckungsbescheides. Diese sind auch ohne Vollstreckungsversuch dreißig Jahre lang vollstreckbar.

Es besteht zur Durchführung des gerichtlichen Mahnverfahrens keine Anwaltspflicht, allerdings ist es sinnvoll, sich anwaltliche Unterstützung zu holen, zumal die Kosten zu Lasten des Schuldners gehen, soweit der Anspruch gerechtfertigt ist. Ein guter Debitorenmanager sollte jedoch in der Lage sein, dieses Verfahren auch ohne anwaltliche Hilfe durchzuführen.

Die Zwangsvollstreckung

Irgendwann kommt natürlich der Zeitpunkt, wo eine Forderung eingetrieben wird und der Schuldner seiner Verpflichtung nachkommen muss - zur Not auch gegen seinen Willen. Bei nicht kooperativen Schuldnern gegen die eine rechtmäßiger Titel besteht, gibt der Staat dem Gläubiger das Mittel der Zwangsvollstreckung. Um eine Zwangsvollstreckung einzuleiten muss wiederum ein Antrag gestellt werden. In diesem Fall sind im Wesentlichen zwei Vorgehensweisen zu unterscheiden.Zum einen gibt es die Möglichkeit, einen Pfändungs- und Überweisungsbeschluss zu beantragen. Ein solcher Beschluss kann beispielsweise auf eine bestimmte Bank des Schuldners oder aber auch gegen andere Ansprüche des Schuldners gegenüber Dritten abzielen. So ist es denkbar bei Privatpersonen Pfändungen des Lohns, der Lebensversicherung oder der Rentenansprüche vorzunehmen. Besonders wirkungsvoll ist in die Praxis die Pfändung der Konten. Sofern ihnen alle Bankverbindungen des Schuldners bekannt sind, können Sie seine geschäftliche Handlungsfähigkeit durch eine solche Kontenpfändung empfindlich einschränken. Bei Firmen können deren Forderungen an dritte Firmen gepfändet werden.

Hat zum Beispiel ein Gläubiger einen vollstreckbaren Titel gegen Firma A erwirkt und Firma B hat Verbindlichkeiten bei Firma A, so besteht für den Gläubiger die Möglichkeit, per Pfändungs- und Überweisungsbeschluss die Firma B zu zwingen, direkt an ihn zu überweisen. Wichtig ist, dass im Antrag des Pfändungs- und Überweisungsbeschlusses genau festgelegt werden muss, was Gegenstand der Pfändung sein soll. Der Antrag muss beim zuständigen Vollstreckungsgericht (Amtsgericht) des Schuldners erfolgen. Der Antrag muss den Originaltitel (vollstreckbare Ausfertigung) und die Forderungsaufstellung enthalten. Die Forderungsaufstellung wird neben der Hauptforderung auch eine Aufstellung der Verzugsfolgekosten enthalten (Zinsen, Mahnkosten, Gebühren etc...).

Daneben gibt es die Möglichkeit, durch einen Gerichtsvollzieher die Sachpfändung vorzunehmen. Auch hier muss ein Antrag gestellt werden. Der Antrag ist einzureichen bei der Gerichtsvollzieher-Verteilerstelle des Amtsgerichts, in dessen Bezirk der Schuldner wohnt, bzw. seinen Sitz hat. Gepfändet werden kann sowohl in das bewegliche, wie auch in das unbewegliche Vermögen. Ist die Sachpfändung erfolglos und weigert sich der Schuldner weitere Angaben über eventuelles Vermögen zu machen, dann kann er zu einer Eidesstattlichen Versicherung (Offenbarungseid) gezwungen werden. Im Rahmen der Eidesstattlichen Versicherung ist er gezwungen, all sein Vermögenspositionen offenzulegen. Lügen oder Verschweigen ist hier strafrechtlich verfolgbar.

Zusammenfassung

Die Steuerung der Forderungen ist eine der zentralen Aufgaben des Controlling. Die Erfolgsmessung kann mit der Maßzahl der Frozen Receivables sehr übersichtlich durchgeführt werden. Ferner ist es notwendig, die Voraussetzung dafür zu schaffen, dass die Forderungen auch einer kritischen Würdigung durch zahlungsunwillige Kunden standhalten. Die Form der Rechnung und die AGBs sind hier entscheidende Elemente. Werden Forderungen überfällig ist es notwendig Maßnahmen einzuleiten, um die Hauptforderung und die aus der Überfälligkeit resultierenden Folgekosten für das eigene Unternehmen zu sichern. Die Kosten zur Sicherung der Forderungen sind jedoch völlig unnötig, wenn das Unternehmen nicht bereit ist, die Forderung in letzter Konsequenz auch beizutreiben.Frank Wiekhorst

im Juli 2010

Download des vollständigen Beitrages: Laden

|

letzte Änderung E.R. am 14.03.2022 Autor: Frank O. Wiekhorst |

Weitere Fachbeiträge zum Thema |

|---|

Bleiben Sie auf dem Laufenden mit unserem Newsletter

Tragen Sie sich für den kostenfreien und unverbindlichen Newsletter von Controlling-Portal.de ein und erhalten Sie jeden Monat aktuelle Neuigkeiten für Controller. Wir informieren Sie über neue Fachartikel, über wichtige News, aktuelle Stellenangebote, interessante Tagungen und Seminare. Wir empfehlen Ihnen spannende Bücher und geben Ihnen nützliche Excel-Tipps. Verpassen Sie nie mehr wichtige Diskussionen im Forum und stöbern Sie in Software-Angeboten, die Ihnen den Arbeitsalltag erleichtern. Beispiel-Newsletter >>Jetzt Newsletter gratis erhalten

Premium-Stellenanzeigen

Paul Bauder GmbH & Co. KG

Stuttgart

Polstermöbel Fischer, Max Fischer GmbH

Ainring

AdCapital AG

Friedberg (Hessen)

Northrop Grumman LITEF GmbH

Freiburg

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

- Die meist gelesenen Fachbeiträge

- Die neuesten Fachbeiträge

- Premium-Artikel

- Wissenstests

- Fachinfo-Kategorien

- Grundlagen (95)

- Branchen (49)

- Funktional (87)

- Kostenmanagement (25)

- Konzepte (81)

- Kennzahlen (370)

- Finanzplanung (60)

- Budgetierung (9)

- Reporting / Berichtswesen (34)

- BSC (7)

- Projektcontrolling (17)

- Kostenrechnung (411)

- IAS / IFRS (4)

- Risikomanagement (36)

- Investitionsrechnung (73)

- Unternehmensbewertg. (12)

- Rating (6)

- Business Intelligence (81)

- Excel-Tipps (199)

- Studien (8)

- Arbeitsmarkt (20)

- Spar-Tipps (2)

- Controlling-Journal (23)

- Finanzmathem. Formeln (15)

- Neulich im Golfclub (52)

- Softskills (27)

- Sonstiges (17)

- Artikel-Serien

- Stichwortverzeichnis

Neueste Stellenangebote

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News. Jobletter jetzt abonnieren >> Über 3.000 Artikel und Vorlagen

Werden Sie Mitglied in einer großen Controller-Community (fast 12.000 Mitglieder!) und erhalten Zugriff auf viele Inhalte und diskutieren ihre Fragen im Controlling-Forum.

Sehen Sie hier die neuesten Fachbeiträge >>

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele aktuell offene Stellen im Controlling.Zu den Stellenanzeigen >>

Sie suchen einen Controller? Mit einer Stellenanzeige auf Controlling-Portal.de erreichen Sie viele Fachkräfte. weitere Informationen >>

KLR-Begriffe von A bis Z

Testen Sie ihr Wissen mit unseren Aufgaben und Lösungen im Bereich Kostenrechnung >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum für Controller und und diskutieren ihre Fragen zu Controlling-Themen.

Riesen- Ressource

Auf Controlling-Portal.de sind bereits über 1.500 Fachbeiträge veröffentlicht und ständig kommen neue dazu.Zu den neuesten Fachbeiträgen >>

Zu den derzeit meistgelesenen Fachbeiträgen >>

Zu den Premium-Beiträgen >>

Sie möchten auch einen Fachbeitrag hier veröffentlichen? Dann erhalten Sie hier weitere Informationen >>

Amüsante Glosse

Erfolgreiche Unternehmer einer Kleinstadt treffen sich regelmäßig im örtlichen Golfclub und diskutieren mit Ihrer Lieblingskellnerin und BWL-Studentin Pauline betriebswirtschaftliche Probleme. Amüsant und mit aktuellem Bezug geschrieben von Prof. Peter Hoberg.

Zur Serie "Neulich im Golfclub" >>

News

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Controller, u.a. auch Kurse zum Controller / IHK zusammengestellt.

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Controlling-Portal.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Veranstaltungs-Tipp

Webinar am 17.04.2025 (11:00 – 11:30 Uhr): Erfahren Sie, wie Sie Forecasts mit nur wenigen Klicks anpassen und flexibel auf volatile Marktparameter reagieren – erklärt anhand verschiedener Use Cases. Jetzt anmelden >>

Anzeige

Stellenanzeigen

Leitung (m/w/d) für den Bereich „Finanzmanagement und Controlling“ Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Cost-Manager – Kostenmanagement & Reporting im Klinikneubau (w/m/d)

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

An 13 Standorten in ganz Deutschland versorgen in den BG Kliniken knapp 16.000 Fachkräfte verschiedenster Berufsgruppen mehr als 545.000 Patientinnen und Patienten pro Jahr. Dabei finden unsere Mitarbeiterinnen und Mitarbeiter auf allen Ebenen familienfreundliche Arbeitsbedingungen, ideale Aufst... Mehr Infos >>

Leitung Controlling (m/w/d)

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Die Stadtwerke Heilbronn GmbH ist ein wachstumsorientiertes Infrastruktur- und Dienstleistungsunternehmen. Mit 400 Mitarbeitern erbringen wir Leistungen für die Einwohner der Stadt Heilbronn und die in Heilbronn ansässigen Unternehmen in den Bereichen Wasserversorgung, Stadtbahn und -bus, Eis... Mehr Infos >>

Controlling-Spezialist (m/w/d)

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Wir sind ein zukunftsorientiertes, modernes Entsorgungsunternehmen mit ca. 200 Mitarbeitern. Mit unserer 50-jährigen Erfahrung steht die MEAB als öffentliches Unternehmen der Bundesländer Brandenburg und Berlin für einen verantwortungsvollen Umgang mit Abfällen. Wir erbringen für Akteure aus Indu... Mehr Infos >>

Controller (m/w/d) − Production Controlling (m/w/d)

LITEF-Produkte sind weltweit in einer Vielzahl von Anwendungen im Einsatz. Unsere Lösungen und Erfahrungen bieten wir Kunden, die dynamische Vorgänge (Beschleunigungen und Drehungen) messen und regeln wollen, Lage und Kurs von Fahrzeugen ermitteln oder navigieren wollen – auf dem Land, in... Mehr Infos >>

LITEF-Produkte sind weltweit in einer Vielzahl von Anwendungen im Einsatz. Unsere Lösungen und Erfahrungen bieten wir Kunden, die dynamische Vorgänge (Beschleunigungen und Drehungen) messen und regeln wollen, Lage und Kurs von Fahrzeugen ermitteln oder navigieren wollen – auf dem Land, in... Mehr Infos >>

(Junior) Business Partner* Controlling

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Du hast Lust in einer Mannschaft zu arbeiten, für die partnerschaftliches Miteinander an erster Stelle steht? Mit Menschen, die genauso viel Freude an ihrer Arbeit haben wie du? Dann komm zu uns. Die Paul Bauder GmbH & Co. KG in Stuttgart ist seit über 160 Jahren inhabergeführt und Europas führen... Mehr Infos >>

Office Manager & Personal Assistant (w/m/d)

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

Die WHU – Otto Beisheim School of Management ist die renommierteste private Hochschule in Deutschland und genießt auch international hohes Ansehen. Unsere Standorte in Vallendar und Düsseldorf bieten ein spannendes und sehr internationales Arbeitsumfeld. Die Kultur an der WHU ist geprägt von unte... Mehr Infos >>

(Production) Controller (m/w/d)

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp:

Haufe Online-Jahresforum Controlling

Führende Expert:innen geben Ihnen Einblicke in die aktuellen Themen, Trends und Entwicklungen im Controlling. Als Teilnehmer:in erwartet Sie ein abwechslungsreiches Programm mit Vorträgen, Best Practices, Diskussionen und virtuellem Networking. Freuen Sie sich auf wertvolle Impulse, innovative Ideen und konkrete Empfehlungen, um Ihr Controlling zukunftssicher zu gestalten.

JOB- TIPP

Sind Sie auf der Suche nach einer neuen Herausforderung? Interessante Stellenangebote für Controller finden Sie in der Controlling-Portal Stellenbörse. Immer auf dem Laufenden bleiben und neue Jobangebote mit dem Jobletter automatisch erhalten? Zur Jobletter-Anmeldung >>

Excel-Tool Bilanz- und Erfolgsanalyse

Aus Bilanz und G+V werden alle gängigen Bilanz- und Erfolgskennzahlen errechnet und versucht, die Bewertung der Zahlen mit den Ampelfarben grün, gelb und rot deutlich zu machen. Die Ableitung bzw. Berechnung der Kennzahlen wird ausführlich dargestellt.

Jetzt hier für 34,- EUR downloaden >>

Excel-Tools für Controller!

Über 500 Vorlagen direkt zum Download. Verschaffen Sie sich einen Überblick >>

Software-Tipps

Der BusinessPlanner besticht seit Jahren durch seine schnelle und professionelle Umsetzung einer integrierten Unternehmensplanung. Ein besonderer Fokus liegt auf der Integration von Planbilanz und Finanzplan / Cashflow – inklusive transparentem und aussagekräftigem Reporting.

Mehr Informationen >>

LucaNet.Planner deckt alle Anforderungen der integrierten Unternehmensplanung, des Reportings und der Analyse ab. Setzen Sie auf eine Software, die Ihnen mit maximaler Transparenz Arbeitsprozesse erleichtert. Mit wenigen Mausklicks passen Sie vorgefertigte Strukturen an Ihre Bedürfnisse an und importieren Ist-Zahlen über fertige Schnittstellen aus Ihrem Vorsystem. Mehr Informationen >>

Die IDL CPM Suite ist eine Software für die Unternehmenssteuerung mit integrierten Applikationen für Konzernkonsolidierung, Finanzplanung, operative Planung, Managementreporting, regulatorisches Berichtswesen und Analyse. Herausragende Usability, hohe Automatisierung und Fachlichkeit zeichnen sie aus. Mehr Informationen >>

Weitere Controlling-Software-Lösungen im Marktplatz >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

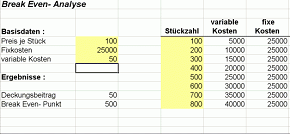

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Skript Kostenrechnung

Umfassendes Skript für Studenten, Auszubildende und angehende Bilanzbuchhalter zu allen prüfungsrelevanten Themen aus der Kosten- und Leistungsrechnung als ebook im pdf-Format. Auf 163 Seiten wird alles zum Thema Kostenrechnung ausführlich und verständlich sowie mit vielen Abbildungen und Beispielen erläutert.Themen:

- Kostentheorie

- Aufgaben und Systeme der Kostenrechnung

- Vollkostenrechnung

- Teilkostenrechnung (Deckungsbeitragsrechnung)

- Plankostenrechnung

- Kurzfristige Erfolgsrechnung

- Prozesskostenrechnung

- Kalkulation im Handel

Zusätzlich zum Skript erhalten Sie umfangreiche Klausuraufgaben und Übungsaufgaben mit Lösungen! Preis 9,90 EUR Hier bestellen >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung, inkl. automatischer Plan-Bilanz und Kapitalflussrechnung. Die Planung kann für insgesamt 5 Jahre erfolgen. Neben detailierter Plan-G+V, Bilanz und Kapitalflussrechnung stehen fertige Berichte mit Kennzahlen und Grafiken zur Analyse des Unternehmens zur Verfügung.

Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung, inkl. automatischer Plan-Bilanz und Kapitalflussrechnung. Die Planung kann für insgesamt 5 Jahre erfolgen. Neben detailierter Plan-G+V, Bilanz und Kapitalflussrechnung stehen fertige Berichte mit Kennzahlen und Grafiken zur Analyse des Unternehmens zur Verfügung.

14.10.2010 10:50:21 - CP1

[ Zitieren | Name ]