Augustiner-Bräu Wagner KG

München

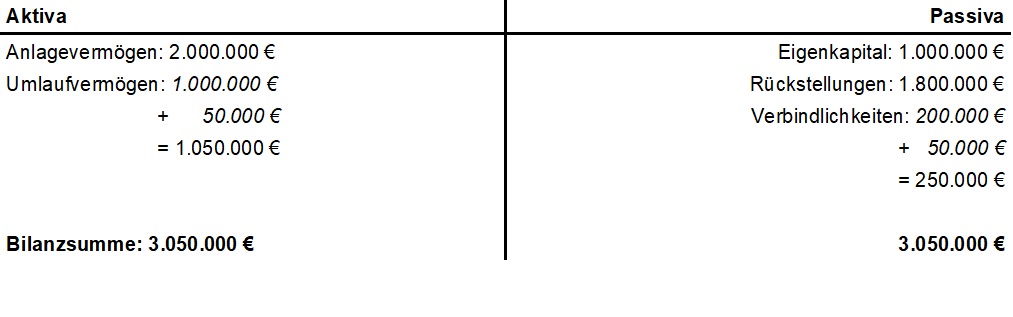

Bank an Verbindlichkeiten gegenüber Kreditinstituten 50.000

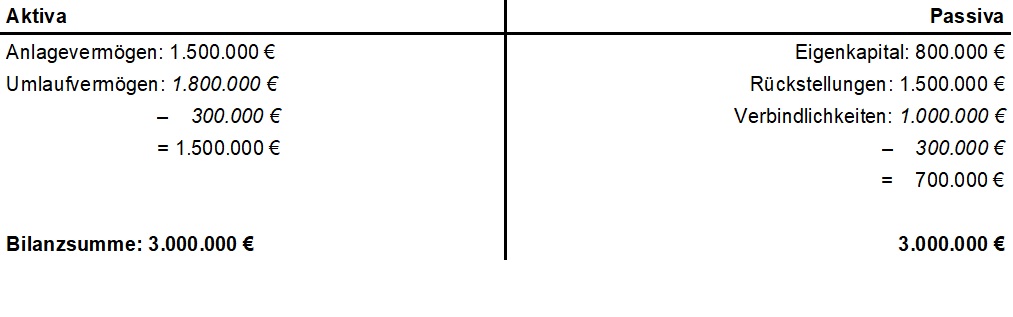

Verbindlichkeiten gegenüber Kreditinstituten an Bank 300.000

|

letzte Änderung S.P. am 16.02.2024 Autor(en): Stefan Parsch |

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Element 1051371 wurde nicht gefunden

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

ASKLEPIOS Als einer der größten privaten Klinikbetreiber in Deutschland verstehen wir uns als Begleiter unserer Patient:innen – und als Partner unserer Mitarbeitenden. Wir bringen zusammen, was zusammengehört: Nähe und Fortschritt, Herzlichkeit und hohe Ansprüche, Teamwork und Wertschätzung, Mens... Mehr Infos >>

ASKLEPIOS Als einer der größten privaten Klinikbetreiber in Deutschland verstehen wir uns als Begleiter unserer Patient:innen – und als Partner unserer Mitarbeitenden. Wir bringen zusammen, was zusammengehört: Nähe und Fortschritt, Herzlichkeit und hohe Ansprüche, Teamwork und Wertschätzung, Mens... Mehr Infos >>

Du bist kaufmännische(r) Angestellte(r) für Finanzen und Buchhaltung mit Potenzial, beruflicher Erfahrung und umfassenden Kompetenzen. Hinzu kommt dein Ehrgeiz bei uns im Verlag eine Führungsposition zu erreichen. Dann suchen wir dich ab sofort als Mehr Infos >>

Du bist kaufmännische(r) Angestellte(r) für Finanzen und Buchhaltung mit Potenzial, beruflicher Erfahrung und umfassenden Kompetenzen. Hinzu kommt dein Ehrgeiz bei uns im Verlag eine Führungsposition zu erreichen. Dann suchen wir dich ab sofort als Mehr Infos >>

Die Krantz GmbH ist Experte für industrielle Abluftreinigung und hat sich im Bereich Lüftungsanlagen in Kraftwerks-, Nuklear-, und Industrieanlagen inklusive deren Planung, Errichtung, Instandhaltung und Prüfung einen Namen gemacht. Das Unternehmen entwickelt, konstruiert, fertigt und vermarktet ... Mehr Infos >>

Die Krantz GmbH ist Experte für industrielle Abluftreinigung und hat sich im Bereich Lüftungsanlagen in Kraftwerks-, Nuklear-, und Industrieanlagen inklusive deren Planung, Errichtung, Instandhaltung und Prüfung einen Namen gemacht. Das Unternehmen entwickelt, konstruiert, fertigt und vermarktet ... Mehr Infos >>

Wir bei Ravensburger sind beides: ein global agierendes Unternehmen und eine große Familie. Als buntes Team voller unterschiedlicher Charaktere mit Herz und Leidenschaft für unser Gemeinschaftswerk bieten wir vielfältige Unterhaltungsangebote für Kinder und Familien. Unser Antrieb? Das Warum. Den... Mehr Infos >>

Wir bei Ravensburger sind beides: ein global agierendes Unternehmen und eine große Familie. Als buntes Team voller unterschiedlicher Charaktere mit Herz und Leidenschaft für unser Gemeinschaftswerk bieten wir vielfältige Unterhaltungsangebote für Kinder und Familien. Unser Antrieb? Das Warum. Den... Mehr Infos >>

Vom Feld bis in die Küche, vom Erzeuger bis zum Markt: Wir sind durch und durch Bio. Gemeinsam mit unseren Kolleg*innen, Lieferant*innen und Partner*innen im BioMarkt Verbund sowie auf dem Hofgut Eichigt gestalten wir die Zukunft des Bio-Lebensmittelhandels. Wir setzen uns seit 50 Jahren... Mehr Infos >>

Vom Feld bis in die Küche, vom Erzeuger bis zum Markt: Wir sind durch und durch Bio. Gemeinsam mit unseren Kolleg*innen, Lieferant*innen und Partner*innen im BioMarkt Verbund sowie auf dem Hofgut Eichigt gestalten wir die Zukunft des Bio-Lebensmittelhandels. Wir setzen uns seit 50 Jahren... Mehr Infos >>

Du bist analytisch veranlagt, kommunikativ und denkst unternehmerisch? Dann sucht KENT Europe dich als Controller (m/w/d) zur Verstärkung seines Teams Controlling & Finance. Hier bist du die Schnittstelle zwischen Controlling, Berichtswesen und Finanzabteilung und bewirkst mit deiner lösu... Mehr Infos >>

Du bist analytisch veranlagt, kommunikativ und denkst unternehmerisch? Dann sucht KENT Europe dich als Controller (m/w/d) zur Verstärkung seines Teams Controlling & Finance. Hier bist du die Schnittstelle zwischen Controlling, Berichtswesen und Finanzabteilung und bewirkst mit deiner lösu... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes. Wir kümmern uns mit über 7.000 Beschäftigten an mehr als 120 Standorten in Deutschland um Immobilien und Naturflächen. Für diese verantwortungsvollen Aufgaben brauchen wir innovative Köpfe, die nachh... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes. Wir kümmern uns mit über 7.000 Beschäftigten an mehr als 120 Standorten in Deutschland um Immobilien und Naturflächen. Für diese verantwortungsvollen Aufgaben brauchen wir innovative Köpfe, die nachh... Mehr Infos >>

Als Controller (m/w/d) arbeiten Sie eigenverantwortlich in einer jungen Abteilung in enger Zusammenarbeit mit Ihrer Teamleitung am inhaltlichen Ausbau und der Weiterentwicklung unseres Zentralfunktions- und Beteiligungscontrollings. Mehr Infos >>

Als Controller (m/w/d) arbeiten Sie eigenverantwortlich in einer jungen Abteilung in enger Zusammenarbeit mit Ihrer Teamleitung am inhaltlichen Ausbau und der Weiterentwicklung unseres Zentralfunktions- und Beteiligungscontrollings. Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.. Preis 47,60 EUR Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen.. Preis 47,60 EUR Mehr Infos und Download >>