![Der EVA (Economic Value Added) als wertorientierte operative Controlling-Kennzahl]()

1. Der EVA (Economic Value Added) als operativer Erfolgsmaßstab für das wertorientierte Controlling

Die Unterstützung der Unternehmensführung bei der wertorientierten Steuerung des Unternehmens ist eine zentrale Aufgabe des Controllings. Als

Business Partner [1] leistet es damit einen wesentlichen Beitrag zur Erreichung der Erfolgsziele, zur Sicherung der Autonomie und zur Finanzierung des Unternehmens durch Eigen- und

Fremdkapital. Der stark wachsende Kapitalbedarf, insbesondere von Industrieunternehmen, wird durch die Digitalisierung der Geschäftsmodelle, den Transformationsprozessen zur

Industrie 4.0 sowie steigenden Risiken aus der zunehmenden Marktdynamik und den veränderten

Wertschöpfungsketten zu höheren Kapitalkosten führen.

Langfristige, risikoreiche und kapitalintensive

Investitionen können i.d.R. nicht allein durch Fremdkapital gedeckt werden [2]. Eigenkapital steht dem Unternehmen unbefristet und ohne Anspruch auf Zinszahlung zur Verfügung. Eigenkapitalgeber fordern jedoch aufgrund ihres Vermögensverlustrisikos eine höhere Rendite, die durch das Unternehmen erwirtschaftet werden muss.

Es ist daher zweckmäßig, die wertorientierte

Unternehmenssteuerung durch das

operative Controlling sowohl auf die Performancesteigerung als auch auf die Realisierung der Renditeziele von Eigenkapitalgebern auszurichten. Die wertorientierte Unternehmenssteuerung ist die kurzfristig orientierte Führungsfunktion [3]. Ihr Zweck ist die Planrealisierung, mit der die langfristigen Planungsziele durch kurzfristig realisierbare Maßnahmen zur Zielerreichung umgesetzt werden [4].

Als

langfristiges Erfolgsziel übernimmt die wertorientierte Unternehmensführung die Renditeforderungen der Eigenkapitalgeber für das Unternehmen. Die Entscheidungsträger in den Geschäfts- und Funktionsbereichen bzw.

Kostenstellen müssen dieses Erfolgsziel dann durch effiziente Maßnahmen umsetzen. Planung und Steuerung sind daher auf allen Entscheidungsebenen eng miteinander verbunden [5].

Anzeige

RS-Bilanzanalyse - Kennzahlen-Berechnung in Excel

RS-Bilanzanalyse - Kennzahlen-Berechnung in Excel

Umfangreiches Excel- Tool zur Berechnung der wichtigsten branchenunabhängigen Kennzahlen aus Bilanz und GuV. Weiterhin G+V und Bilanz in 5 Jahres-Überischt und druckbare Berichte, die die Lage des Unternehmens im 5 Jahresvergleich darstellen. Preis 39,- EUR inkl. MWSt.

mehr Informationen >>

Das operative, auf eine Periode ausgerichtete, wertorientierte Controlling übernimmt dabei die Aufgabe, den systematischen Informationsverarbeitungsprozess zur Realisierung, Kontrolle und Sicherung der wertorientierten Planungsziele zu gestalten, alle entscheidungsrelevanten Informationen über die Maßnahmen und ihre Erfolgswirksamkeit bereitzustellen, die zur Realisierung eines kurzfristigen Erfolgsziels notwendig sind [6].

Das

operative Controlling unterstützt damit die Planrealisierung des operativen Managements, die erfolgszielorientierte Beeinflussung der Entscheidungsträger und die Koordination der Funktionsbereiche und Kostenstellen im Wertschöpfungsprozess. Eine wesentliche Steuerungsvoraussetzung ist ein operativer

und wertorientierter Erfolgsmaßstab,

- der die Anlageentscheidung der Eigenkapitalgeber mit der Unternehmenssteuerung und

- das langfristige Wertsteigerungsziel mit dem kurzfristigen Gewinnziel verbindet.

Diese Voraussetzung erfüllt in ausreichender Weise der

EVA (

Economic Value Added).

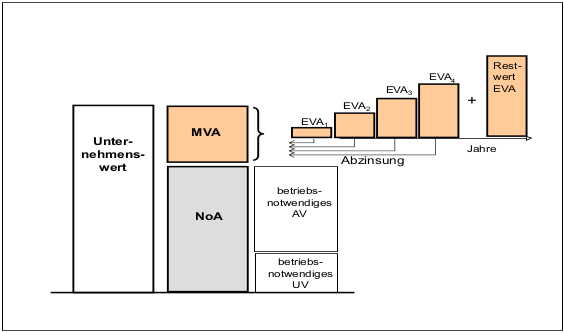

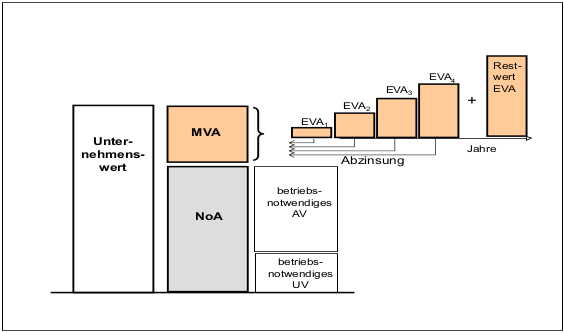

2. Der Zusammenhang von MVA und EVA

In einem Unternehmen sind das Eigen- und das Fremdkapital in dem betriebsnotwendigen Anlage- und

Umlaufvermögen investiert, mit dem dauerhaft Überschüsse erwirtschaftet werden sollen, die zu einer langfristigen Wertsteigerung des Unternehmens führen. Eine

Wertsteigerung ist aus Sicht der Eigenkapitalgeber realisiert, wenn der Unternehmenswert höher ist als das betriebsnotwendige Vermögen (

NoA). Diese Differenz ist der

MVA (Market Value Added). Diesen Zusammenhang zeigt Abb. 1:

Abb. 1

Abb. 1

Der MVA repräsentiert das Erfolgspotential aus der Perspektive der Eigenkapitalgeber, d.h. die von den Eigenkapitalgebern erwarteten zukünftigen Gewinne, die das Unternehmen erwirtschaften muss, damit die Investition für sie rentabel ist. Aus der Perspektive einer wertorientierten Unternehmensführung ist das langfristige Erfolgsziel damit

nicht die Steigerung des Unternehmenswertes, sondern die

Steigerung des MVA.

Im Unternehmen entsteht der MVA aus der effektiven Gestaltung und der dauerhaften Durchführung effizienter Wertschöpfungsprozesse durch das Management, aus denen die Gewinne entstehen. Diese Gewinne sind die nachhaltig realisierbaren Ertragsüberschüsse, die nach Deckung der Eigenkapital-

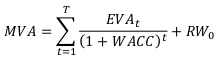

und der Fremdkapitalkosten als Residualgrößen vom Unternehmen erreicht werden. Residualgewinne, die aus einer Jahresabschlussrechnung ermittelt werden, nennt man Economic Value Added (EVA) [7]. Aus der Summe der diskontierten (Plan-) EVAs lässt sich damit der MVA errechnen. Es gilt die Formel [8]:

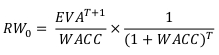

- RW0 = Restwert diskontiert auf den Entscheidungszeitpunkt t0

- WACC = Weighted Average Cost of Capital = gewichteter Gesamtkapitalkostensatz

Der MVA zeigt aus dieser managementorientierten Perspektive das

Erfolgspotential des Unternehmens aus den zukünftig erwarteten EVAs und damit aus der

operativen Leistungsfähigkeit. Der erste Term zeigt die EVA-Entwicklung im Planungszeitraum, der je nach Branche zwischen 3 und 5 Plan-Perioden umfasst. Jedem Plan-EVA liegt eine detaillierte Jahres- oder Budget-Planung zu Grunde, deren Umsetzung differenziert gesteuert und kontrolliert werden kann. Dagegen beruht der Restwert auf pauschalen Planungsannahmen. Häufig wird der EVA des letzten Planjahres oder einer zukünftig repräsentativen Periode ohne Wachstumsrate verwendet. Dieser EVA wird als "

Ewige Rente" berechnet und auf den Zeitpunkt der Planungsentscheidung mit dem

WACC diskontiert:

Die Höhe des MVA wird somit durch die EVAs in jeder Periode bestimmt. Es ergibt sich dann folgender Zusammenhang: Jede Steigerung der EVAs führt zu einer Steigerung des MVA und v.v.. Damit ist die rechnerische Verbindung zwischen der Anlageentscheidung der Eigenkapitalgeber, dem langfristigen Wertsteigerungsziel und dem kurzfristigen Gewinnziel für das Management hergestellt. Für das wertorientierte operative Controlling wird der

Plan-

EVA damit zum kurzfristigen Erfolgsziel und zum korrespondierenden Erfolgsmaßstab.

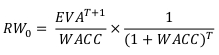

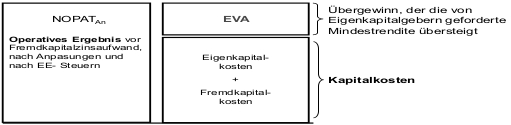

3. Die Berechnung des EVA

Der EVA ist der buchhalterische Residualgewinn einer Periode. Er zeigt, ob die Erträge ausreichen um alle in der Periode entstandenen Aufwendungen, einschließlich der Eigen- und Fremdkapitalkosten zu decken. Im Fokus steht nicht der Jahresüberschuss, sondern der leistungswirtschaftliche Erfolg

NOPATAN (

Net Operating Profit after Taxes nach Anpassungen), der mit dem Produktprogramm auf dem Absatzmarkt und aus der effizienten Durchführung des Wertschöpfungsprozesses realisiert wird.

Davon abzuziehen sind die Kapitalkosten, die aus den Fremdkapitalkosten und den Eigenkapitalkosten bestehen. Die Eigenkapitalkosten entsprechen den Renditezielen der Eigenkapitalgeber. Erst wenn alle Ansprüche der übrigen Stakeholder, d.h. Personal, Lieferanten, Fremdkapitalgeber, Staat etc, abgegolten sind, wird aus der Sicht der Eigenkapitalgeber ein Residual- oder Übergewinn erzielt, der ihnen zusteht. Diesen Zusammenhang zeigt Abb. 2:

Abb. 2

Abb. 2

Durch die Berücksichtigung der Eigenkapitalkosten verbindet der EVA die Renditeforderungen der Eigenkapitalgeber mit der operativen Leistungsfähigkeit des Unternehmens. Der EVA kann mit der

Capital-Charge- oder der

Value-Spread-Formel berechnet werden.

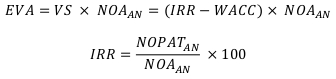

a. Capital Charge Formel:

Vom leistungswirtschaftlichen Erfolg (NOPAT

AN) sind die Kapitalkosten (

Kzk) zu subtrahieren. Die Kapitalkosten werden aus der Multiplikation des betriebsnotwendigen Vermögens (NOA

AN) mit dem gewichteten Kapitalkostensatz (WACC) berechnet:

- NOPATAN = Net Operation Profit After Taxes nach Anpassungen

- NOAAN = Net Operating Assets nach Anpassungen

- WACC = Weighted Average Cost of Capital

b. Value-Spread Formel:

Hier wird zunächst der Value Spread, d.h. die Differenz zwischen der Ist-

Gesamtkapitalrendite (

IRR) und der Plan-Gesamtkapitalrendite, d.h. dem WACC ermittelt. Der Value Spread zeigt, ob das relative Erfolgsziel WACC überschritten wurde und damit das Unternehmen erfolgreicher ist, als von den Eigenkapitalgebern gefordert wird. Aus der Multiplikation des Value Spreads mit dem

betriebsnotwendigen Vermögen NOAAN errechnet sich der EVA:

- VS = Value Spread

- IRR = Internal Rate of Return = (Ist-)Gesamtkapitalrendite

Beide Formeln führen zum gleichen Berechnungsergebnis. Sie unterscheiden sich letztlich nur in der Fokussierung auf das absolute oder relative Erfolgsziel. Die folgende Darstellung der Berechnungskomponenten verdeutlicht mit welchen Einflussgrößen der EVA gesteigert werden kann.

4. Die Berechnungskomponenten des EVA

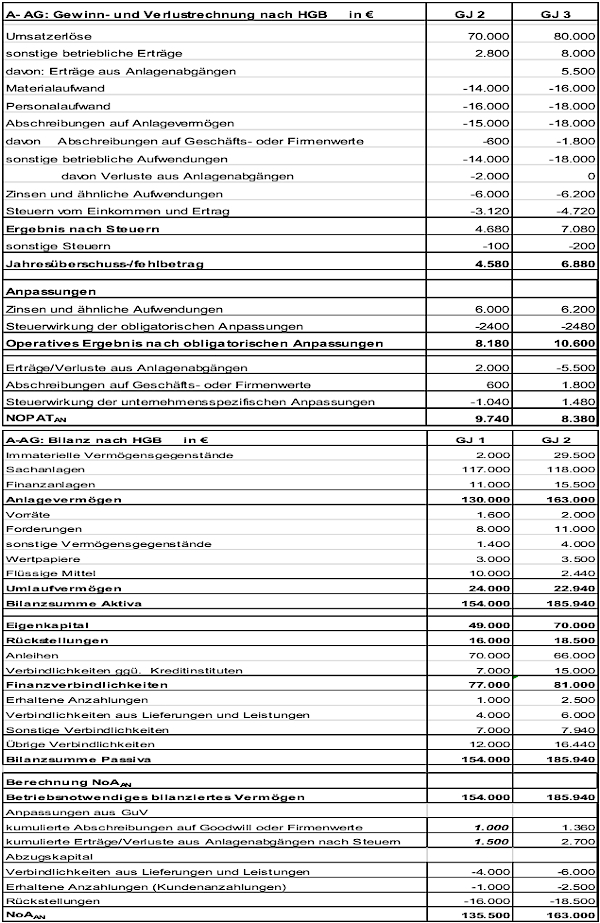

Die Ausgangsdaten für die EVA-Berechnung werden aus der handelsrechtlichen

Gewinn- und Verlustrechnung (GuV) und der korrespondierenden Bilanz einer Ist- oder Plan-Periode entnommen. Aufgrund der hohen Bedeutung des Periodenerfolgs für die Prognose der Wertsteigerung, sind nur dauerhaft erzielbare, leistungswirtschaftliche Daten zu verwenden, die durch den Einsatz des betriebsnotwendigen Vermögens erzielt wurden. Daher sind

Anpassungen im Jahresüberschuss

und im Bilanzvermögen notwendig, um außerordentliche, neutrale und leistungsunabhängige Erfolgseinflüsse zu eliminieren. Bei Stern & Stewart werden mehr als 160 Anpassungen [9] genannt, davon sind vor allem die u.g. relevant. Man beginnt mit den Anpassungen der GuV, da diese Auswirkungen auf die Anpassungen in der Bilanz haben.

4.1 Ermittlung des operativen Ergebnisses NOPATAN

Es lassen sich obligatorische und unternehmensspezifische Anpassungsarten unterscheiden.

Obligatorische Anpassungen sind aus methodischen Gründen zwingend vorzunehmen, damit die Berechnungen korrekt durchgeführt werden können. Zu ihnen gehören

- die Addition des Fremdkapitalzinsaufwands auf den Jahresüberschuss, um Doppelbelastungen zu vermeiden, da die Kapitalkosten im WACC berücksichtigt werden;

- die Anwendung eines Pauschal-Steuersatzes für die Steuern vom Einkommen und Ertrag (EE-Steuern) und auf alle Anpassungen, da auch der Jahresüberschuss eine "Nach-Steuer"-Größe ist. Der Pauschalsteuersatz kann als Durchschnittswert vergangener Perioden oder bei geplanten Steuersenkungsmaßnahmen der Plan-Steuersatz sein.

Unternehmensspezifische Anpassungen eliminieren betriebsfremde, bewertungsbedingte, finanzwirtschaftliche und außerplanmäßige Erfolgseinflüsse soweit sie im Jahresüberschuss des Unternehmens enthalten sind, jeweils nach EE-Steuern. Die notwendigen Angaben sind aus einer detaillierten GuV oder den Konten der Finanzbuchhaltung (FiBu) zu entnehmen. In der Praxis werden häufig folgende unternehmensspezifische Anpassungen vorgenommen:

a. Anpassung um betriebsfremde und finanzwirtschaftliche Erfolgseinflüsse

Als

Einmal-Effekte werden Erträge (Verluste) aus dem Abgang des Sachanlagevermögens vom Jahresüberschuss subtrahiert (addiert). Dieser neutralisierte Betrag ist von der Bilanzsumme zu subtrahieren (addieren) Die Beträge sind in den "sonstigen betrieblichen Erträgen" (sonstigen betrieblichenAufwendungen) enthalten. Betriebsfremde, d.h. nicht aus dem Wertschöpfungsprozess resultierende, "sonstige betriebliche Erträge", z.B. Mieterträge, sind (nach EE-Steuern) vom Jahresüberschuss zu subtrahieren. Die Bilanz muss um den korrespondierenden Vermögensgegenstand, z.B. Buchwert der vermieteten Lagerhalle, vermindert werden.

Der

Zinsanteil im nicht-aktivierten Miet- und Leasingaufwand gehört zu den finanzwirtschaftlichen Erfolgseinflüssen. Er ist zu eliminieren um nur den (leistungswirtschaftlichen) Abschreibungsanteil in den Miet- oder Leasing-Zahlungen im Erfolgsausweis zu berücksichtigen. Es empfiehlt sich eine Tabelle, in der alle Miet- und Leasingzahlungen je Periode über die Laufzeit erfasst und diskontiert werden. Ihre Summe ergibt den Barwert des Miet- und Leasingaufwands. Durch seine Multiplikation mit dem landes- oder branchenüblichen Fremdkapitalzinssatz lässt sich der Zinsanteil schätzen. Der Nach-Steuer-Zinsanteil der Miet- und Leasingaufwendungen wird auf den Jahresüberschuss und der Barwert des Miet- und Leasingaufwands auf die Bilanzsumme addiert.

b. Anpassungen der Aufwendungen mit Investitionscharakter

Das sind Aufwendungen, die das finanzwirtschaftliche Merkmal einer Investition aufweisen: Eine

Investition führt in der laufenden Periode zu einer Auszahlung, die daraus resultierenden Erträge werden jedoch erst in künftigen Perioden erwartet. Dazu gehören Restrukturierungsaufwendungen, als "Investition" [10] in die zukünftige Wertschöpfung und die Emissionsaufwendungen, als "Investition" in die zukünftige Liquiditätssicherung. Darüber hinaus können Entwicklungs- und Markterschließungsaufwendungen analog charakterisiert werden. Sie sind den korrespondierenden GuV-Zeilen zu entnehmen.

Diese Anpassung führt zu einer

Synchronisation von Erträgen und Aufwendungen in den Perioden. Dazu wird der Jahresüberschuss um die Aufwendungen der Periode mit Investitionscharakter (nach EE-Steuer) erhöht. Auf die Bilanzsumme werden die kumulierten Aufwendungen mit Investitionscharakter (nach EE-Steuer) addiert. Es empfiehlt sich bei den "quasi-aktivierten" Entwicklungs- und Markterschließungsaufwendungen eine

(lineare) "Abschreibung" für die Perioden im Produkt- oder Verfahrenslebenszyklus zu verwenden.

c. Ermittlung von Bewertungsanpassungen

Ihr Zweck ist die Anpassung der am Gläubigerschutzprinzip orientierten handelsrechtlichen Ansatz- und Bewertungsregeln an die eigenkapitalgeberorientierte betriebswirtschaftliche Bewertung. Die Abschreibungen auf den Geschäfts- oder Firmenwert (GoF) sind durch Gesetz vorgegeben (vgl. z.B. §253 Abs. 3 HGB) und mindern den Jahresüberschuss während der Abschreibungsdauer. Betriebswirtschaftlich bleibt die Kapitalbindung aus der Kaufpreiszahlung unabhängig von der Abschreibung bestehen und ist daher auch in voller Höhe zu verzinsen. Durch die Anpassung wird der Jahresüberschuss um die GoF-Abschreibungen (nach EE-Steuern) erhöht und die kumulierten Abschreibungsbeträge (nach EE-Steuern) auf die Bilanzsumme addiert. Sie erhöht damit die Kapitalkosten.

Ein Vorteil dieser Anpassung ist, dass die Verantwortung für die Akquisition dauerhaft für die Unternehmensführung und die Kontrollorgane erkennbar ist. Abschreibungen auf das Sachanlagevermögen sind handelsrechtlich auf die Anschaffungs- und Herstellungskosten vorzunehmen. Bei steigenden Anschaffungspreisen ist damit eine Substanzerhaltung nicht möglich. Die Verwendung von Wiederbeschaffungswerten und daraus resultierenden

kalkulatorischen Abschreibungen ist daher überlegenswert. Die Praxis verzichtet jedoch häufig aufgrund des Umbewertungsaufwands auf diese Anpassung.

Für die Bewertung (vgl. § 240 HGB) von gleichartigen Gegenständen des Vorratsvermögens sind nach § 256 HGB das

FiFo- (First in - First out) und das

LiFo- (Last in – First out) Verfahren anwendbar. Die LiFo-Reserve entsteht aus der Differenz zwischen der Bestandsbewertung mit dem FiFo-Verfahren und der Bestandsbewertung nach dem LiFo-Verfahren:

bei Inflation: Lifo-Reserve = FiFo-Bestandswert – LiFo-Bestandswert

bei Deflation: LiFo-Reserve = LiFo-Bestandswert – FiFo-Bestandswert

Bei steigenden

Einstandspreisen, z.B. aufgrund von Inflation, ist die Bewertung der Lagervorräte mit dem Lifo-Verfahren aus steuerlichen Gründen interessant. Sie führt zu einer stillen Reserve, da der Buchwert des Materialbestands niedriger als der Zeitwert ausgewiesen wird. Damit entstehen zwei Effekte:

- das Vorratsvermögen wird mit den Anschaffungs- und Herstellungskosten bewertet, in die ältere und damit zu niedrige Materialeinstandspreise eingegangen sind. Dies führt zu einer Unterbewertung des Vorratsvermögens;

- der Verbrauch des unterbewerteten Materials führt zu einem zu niedrigen Ausweis der Herstellungskosten und damit zu einem bewertungsbedingt überhöhten Erfolgsausweis der Periode.

Liegt eine Lifo-Reserve vor, dann ist sie auf die Bilanzsumme zu addieren. Zur Korrektur des Periodenerfolgs wird die jährliche Erhöhung der Lifo-Reserve auf den Periodenerfolg addiert. Eine Verringerung der jährlichen Lifo-Reserve führt zur Subtraktion im Periodenerfolg. Der Zweck dieser Anpassung liegt in der Eliminierung von Bewertungserfolgen und damit im korrekten Erfolgs- und Vermögensausweis.

4.2 Berechnung der Kapitalbindung im betriebsnotwendigen Vermögen NOAAN

Die Kapitalkosten werden durch das betriebsnotwendige Vermögen verursacht, das am Jahresanfang zum Einsatz im Wertschöpfungsprozess bereitstand. Aufgrund der Bilanzidentität kann die Schlussbilanz der Vorperiode als Anfangsbilanz der laufenden Periode für die Berechnung verwendet werden. Daraus muss zunächst das betriebsnotwendige Vermögen ermittelt und danach um das zinsfrei zur Verfügung gestellte Kapital (

Abzugskapital) vermindert werden. Bei schnell wachsenden Unternehmen mit hohem Investitionswachstum oder Investitionsschwankungen von +/- 20 % ist die Verzinsung des Anfangskapitals durch ein Durchschnittskapital zu ersetzen, damit die Kapitalkosten-Berechnung die Realität genauer abbildet.

a. Ermittlung des betriebsnotwendigen Vermögens

Auf der Aktivseite der Bilanz wird das Gesamtvermögen unabhängig von seinem Verwendungszweck ausgewiesen. Um das

betriebsnotwendige Vermögen zu berechnen, sind von der Aktivseite die folgenden nicht-betriebsnotwendigen Vermögensgegenstände mit ihren Buchwerten abzuziehen:

- Nicht-betriebsnotwendiges Anlagevermögen, z.B. vermietete, ungenutzte Immobilien, stillgelegte technische Anlagen und Maschinen;

- nicht-betriebsnotwendiges Umlaufvermögen, z.B. unverkäufliche Fertigerzeugnisse;

- geleistete Anzahlungen und Anlagen im Bau, die für den Wertschöpfungsprozess noch nicht genutzt werden;

- Überliquidität, d.h. Finanzmittel, die für die Durchführung des Wertschöpfungsprozesses nicht benötigt werden, sondern der Kapitalanlage dienen.

Problematisch ist die Sammelposition "

sonstige Vermögensgegenstände" die auf ihre Notwendigkeit im Wertschöpfungsprozess zu untersuchen ist. Forderungen aus der Nebentätigkeit des Unternehmens, z.B. aus Vermietung, sind zu eliminieren. Ebenso sind aktive latente Steuern zu eliminieren, da sie nicht zahlungswirksam sind. Das nun ermittelte bilanzierte betriebsnotwendige Vermögen ist um nicht-bilanzierte aber betriebsnotwendige Vermögensgegenstände zu erhöhen.

Relevant sind nicht-aktivierte, selbstgeschaffene

immaterielle Vermögensgegenstände für die das Aktivierungswahlrecht (§ 248 Abs. 2 HGB) nicht genutzt wurde. Möglich ist auch die Aktivierung der geringwertigen Wirtschaftsgüter (GWG), die aus steuerlichen Gründen in der Anschaffungsperiode abgeschrieben, aber weiter genutzt werden. Es ist damit das betriebsnotwendige Vermögen zu Buchwerten ermittelt. Darauf werden nun die Anpassungen aus der GuV (vgl. 4.1) addiert und das Abzugskapital subtrahiert.

Das

Abzugskapital enthält kurzfristige, zahlungsrelevante Verbindlichkeiten, die zinsfrei sind und daher nicht in die Kapitalkostenberechnung eingehen dürfen. Dazu gehören vor allem Verbindlichkeiten aus Lieferungen und Leistungen, Kundenanzahlungen, zinsfreie Verbindlichkeiten ggü. Beteiligungen, Verbindlichkeiten im Rahmen sozialer Sicherheit, z.B. ggü. Sozialversicherungsträgern, Steuer-Verbindlichkeiten, Rückstellungen mit einer Laufzeit ≤ Jahr sowie passive Rechnungsabgrenzungsposten.

Nun ist das verzinsliche und im Wertschöpfungsprozess investierte Kapital berechnet. Es wird von den Eigen- und Fremdkapitalgebern finanziert und ist daher mit den Eigen- und Fremdkapitalkosten zu belasten.

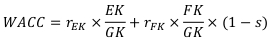

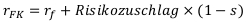

4.3 Festlegung des Gesamtkapitalkostensatzes WACC

Der WACC hat drei Funktionen: zum einen repräsentiert er das relative Erfolgsziel des Unternehmens, indem die Renditeforderungen der Eigenkapitalgeber enthalten sind, zum anderen ist er der Diskontierungszinssatz, mit dem der Zeitwert des Geldes berücksichtigt werden kann. Darüber hinaus enthält er eine Risikokomponente, die an unterschiedliche Geschäftsrisiken angepasst werden kann. Der WACC ist ein gewichteter Gesamtkapitalkostensatz: Die Gewichtung erfolgt über die Eigen- und die Fremdkapitalquote, in der Praxis meist berechnet auf Basis der Buchwerte. Alternativ ist eine Gewichtung über die langfristig angestrebte Ziel-Kapitalstruktur möglich.

- EK = Eigenkapital

- GK = Gesamtkapital

- FK = Fremdkapital

- s = Steuersatz einkommens- und ertragsabhängiger Steuern

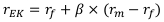

Der Eigenkapitalkostensatz errechnet sich:

- rf = risikofreier Zinssatz

- β =relativiertes Risikomaß

- rm = Rendite des Marktportfolios

Der

risikofreie Zinssatz entspricht der Rendite für Kapitalanlagen ohne Ausfallrisiko. Dazu gehören Anleihen von Staaten mit dem höchsten Rating, z.B. deutsche Staatsanleihen mit 10-jähriger Laufzeit. (r

m − r

f ) erfasst die Risikounterschiede zwischen einer Kapitalanlage auf dem Aktienmarkt und einer risikofreien Kapitalanlage. Das Risiko des Marktportfolios wird abgleitet aus den Performance-Indices zur Ermittlung von Aktienrenditen. Sie können von spezialisierten Datenanbietern oder Banken bezogen werden.

Der

β-Faktor erfasst das

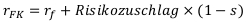

Risiko der Eigenkapitalgeber, in ein bestimmtes Unternehmen investiert zu haben, im Vergleich zu allen anderen in einem (Aktien-) Marktindex abgebildeten Unternehmen. Es ist empfehlenswert den β-Faktor von Finanzdienstleistungsunternehmen oder Banken zu beziehen. Die Ermittlung des β-Faktors erfordert bei nicht-börsennotierten Unternehmen einen höheren Aufwand. In diesem Fall ist zu prüfen, ob der β-Faktor aus Analogien z.B. zu einem Vergleichsunternehmen, einer Vergleichsgruppe, wie der Branche oder durch qualitative Schätzung ermittelt werden kann. Der Fremdkapitalkostensatz errechnet sich:

Der

Risikozuschlag zeigt die unternehmensspezifische Risikoeinschätzung der Fremdkapitalgeber und ist abhängig vom Bonitätsrisiko bzw. vom Credit Rating. Der Klammerausdruck, das "

tax shield", berücksichtigt den Steuervorteil, der durch die steuerliche Abzugsfähigkeit des Fremdkapitalzinsaufwands besteht. Meist liegen mehrere Fremdkapitalformen vor, die aus der Bilanz entnommen werden können. Es ist dann ein gewichteter durchschnittlicher Zinssatz aus den verschieden verzinslichen Fremdkapitalpositionen zu bilden. Dabei sind Disagio und Nebenkosten mit zu berücksichtigen.

5. Berechnung und Interpretation des EVA

Grundsätzlich lassen sich die EVA wie folgt interpretieren:

- Ein EVA = 0 bzw. IRR = WACC bedeutet, dass die Erträge gerade ausreichen um alle Aufwendungen, einschließlich der Fremd- und Eigenkapitalkosten zu decken. Damit sind die Renditeforderungen der Eigenkapitalgeber erfüllt.

- Ein EVA > 0 bzw. IRR > WACC zeigt, dass ein Übergewinn erzielt wurde, d.h. es wurde mehr als die Kapitalkosten verdient. Die tatsächliche Verzinsung des eingesetzten Kapitals übersteigt die relative Erfolgszielvorgabe des WACC. Ein EVA < 0 bzw.

- IRR < WACC zeigt, dass sowohl absolut als auch relativ das Erfolgsziel nicht erreicht wurde.

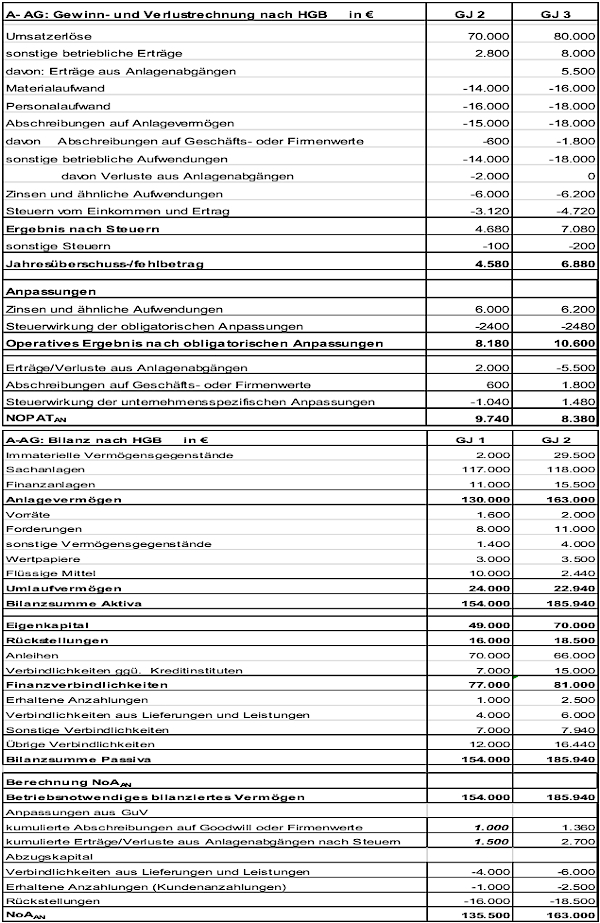

Ein Beispiel verdeutlicht die Berechnung und Interpretation: Die A-AG zeigt folgende (verkürzte) handelsrechtliche Jahresabschlüsse. Das Unternehmen verfügt nur über betriebsnotwendiges Vermögen. Ergänzende Angaben aus der FiBu:

- Rückstellungen enthalten nur zahlungsrelevante Verbindlichkeiten ≤ 1 Jahr

- Kumulierte Firmenwert-Abschreibungen zum GJ 2: 1.000 €

- Kumulierte Anlagenabgänge zum Stichtag GJ 2: 1.500 €

|

Angaben zum WACC (Ziel-Kapitalstruktur)

|

|

• Risikofreier Zinssatz

|

|

5,5 %

|

|

β-Faktor

|

|

1,2

|

|

• Risikoprämie Aktienmarkt

|

|

4,6 %

|

|

EK-Quote

|

|

40 %

|

|

• Risikozuschlag Fremdkapital

|

|

1,7 %

|

|

EE-Steuersatz

|

|

40 %

|

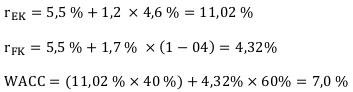

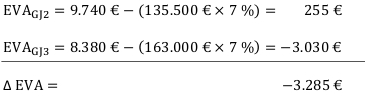

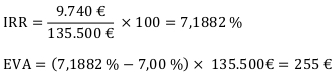

Für die Berechnung der Kapitalkosten verwendet das Unternehmen das Anfangskapital, d.h. die Bilanzwerte zum 31.12. GJ 1 und zum 31.12.GJ 2 Die folgende Berechnung des EVA zeigt, dass zunächst die neutralen, leistungsfremden und finanzwirtschaftlichen Erfolgsbeiträge aus der GuV eliminiert werden. Der NOPAT

AN zeigt nun nur noch den

leistungswirtschaftlichen Erfolg aus der Durchführung des Wertschöpfungsprozesses. Ebenso werden Anpassungen auf der Aktivseite der Bilanz vorgenommen, um das

betriebsnotwendige, im Wertschöpfungsprozess eingesetzte Vermögen NOA

AN zu errechnen. Erfolgsgröße und Vermögensgröße korrespondieren nun miteinander.

Abb. 3

Berechnung des WACC:

Abb. 3

Berechnung des WACC:

Berechnung des EVA

Capital Charge-Methode:

Value-Spread-Methode (für das GJ 2 zur Kontrolle)

Interpretation:

Der Jahresüberschuss weist einen Anstieg von 4.680 € im GJ 2 auf 7.080 € im GJ 3 aus. Durch Eliminierung der leistungsfremden und finanzwirtschaftlichen Erfolgseinflüsse zeigt sich der tatsächliche leistungswirtschaftliche Erfolg: Während im GJ2 noch 9.840 € erreicht werden, sinkt der NOPAT

AN im GJ 3 auf 8.580 €. Aus der Sicht des operativen Controllings werden Maßnahmen zur Performance-Steigerung notwendig.

Dagegen steigen die Kapitalkosten. Die Ursache liegt in den Investitionen in die Immateriellen Vermögensgegenstände, z.B. Lizenzen, Software, Firmenzukäufe etc., die zu einer Erhöhung der Kapitalbindung im GJ 2 führen. Hier ist aus Sicht des operativen Controllings auf die Auslastung der Vermögensgegenstände zu achten. Eine weiterführende Berechnung des MVA wird zeigen, ob sich diese Investitionen dauerhaft rentieren.

Die Berechnung des EVA zeigt, dass im GJ 2 die Kapitalkosten erwirtschaftet wurden. Das relative Erfolgsziel und damit die Renditeziele der Eigenkapitalgeber, vorgegeben durch den WACC von 7 %, wurde um ca. 0,2 % überschritten. Im GJ 3 wurde dagegen das Erfolgsziel verfehlt. Die Ist-Gesamtkapitalrendite (IRR) erreicht nur ca. 5,3 %. Die Erträge aus dem Wertschöpfungsprozess reichen nicht aus, um alle Aufwendungen inkl. der Kapitalkosten zu decken, so dass nur ein EVA von -3.030 € erreicht wurde.

Das

Δ EVA zeigt, dass zwischen den beiden Perioden Kapital vernichtet wurde. Es sind daher Gegensteuerungsmaßnahmen einzuleiten, die das operative Ergebnis erhöhen, die Vermögens- und Kapitalbindung reduzieren oder stärker auslasten und die operativen Risiken minimieren.

6. Fazit

Im operativen Controlling ist ein wesentliches Kriterium für die Auswahl eines Erfolgsmaßstabs die Zielkongruenz. Die Verbindung von MVA und EVA zeigt einen rechnerisch nachweisbaren Zusammenhang zwischen langfristigem Wertsteigerungsziel und kurzfristigen Periodengewinnen. Durch die konzeptionelle Nähe zur Jahresabschlussrechnung ist der EVA als Erfolgsmaßstab leicht nachvollziehbar und durch das Controlling einfach zu kommunizieren.

Zudem ist der Implementierungs- und Durchführungsaufwand relativ gering, da die Berechnungsgrundlagen in der Jahresabschlussrechnung vorhanden sind. Nachteilig wirkt sich – wie hier im Beispiel – die Abschreibung auf die Anschaffungs- und Herstellungskosten aus. Da die realistischeren Abschreibungen auf Wiederbeschaffungskosten höher angesetzt werden, wird das Erfolgspotential regelmäßig zu hoch ausgewiesen werden.

Fußnoten:

[1] Langmann (2019), S. 42;

[2] Vgl. dazu aus finanzwirtschaftlicher Sicht Copeland, Westen und Shastri (2008), S. 1093 und aus betriebswirtschaftlicher Sicht Reim (2021), S. 7 ff; 3 Vgl. zu den Führungsfunktionen Hahn und Hungenberg (2001), S. 48 f;

[4] Vgl. ausführlich Reim (2017), S. 2 ff;

[5] Horvath, Gleich, Selter (2020), S. 24 ff;

[6] Schweitzer, Küpper et.al. (2016), S. 5;

[7] EVA ist eine registrierte Trademark von Stern&Stewart.

[8] Vgl. dazu ausführlich Reim (2021), S. 923 ff;

[9] Vgl. Pertl, M., Weber, M.-W., Niedernberg, B: (2000), S. 249 – 263, hier S.254;

[10] Das Investitionsverständnis im EVA-Konzept stimmt nicht mit dem HGB überein. Dort sind Investitionen die Zugänge zum Anlagevermögen;

Download des vollständigen Beitrages:

Laden

letzte Änderung J.R.

am 04.03.2022

Autor:

Prof. Dr. Jürgen Reim

|

Autor:in

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

MESSRING ist Branchenführer für Crashtest-Technologie. Seit mehr als fünf Jahrzehnten machen wir mit unseren Produkten und Dienstleistungen Mobilität sicherer – und das weltweit. Unsere Systeme ermöglichen es Unternehmen, Transportmittel zu entwickeln, die Menschen schützen und Leben im Straßenve... Mehr Infos >>

Die Vidal MMI Germany GmbH (Vidal MMI) ist ein E-Health-Unternehmen, welches medienübergreifende Arzneimittelinformationssysteme und IT-Lösungen für Ärzte, Kliniken und Apotheken sowie weitere Leistungserbringer im Gesundheitswesen erstellt. Mehr Infos >>

Die Vidal MMI Germany GmbH (Vidal MMI) ist ein E-Health-Unternehmen, welches medienübergreifende Arzneimittelinformationssysteme und IT-Lösungen für Ärzte, Kliniken und Apotheken sowie weitere Leistungserbringer im Gesundheitswesen erstellt. Mehr Infos >>

Sie suchen einen erfüllenden Job, der 365 mal im Jahr Sinn ergibt? Bewerben Sie sich bei der NGD! Erziehen – Fördern – Pflegen – Heilen … Mit rund 70-jähriger Erfahrung im sozialen Dienstleistungsbereich wirkt die Norddeutsche Gesellschaft für Diakonie mit ihren ca. 5.700 Mitarbeitenden in rund 3... Mehr Infos >>

Sie suchen einen erfüllenden Job, der 365 mal im Jahr Sinn ergibt? Bewerben Sie sich bei der NGD! Erziehen – Fördern – Pflegen – Heilen … Mit rund 70-jähriger Erfahrung im sozialen Dienstleistungsbereich wirkt die Norddeutsche Gesellschaft für Diakonie mit ihren ca. 5.700 Mitarbeitenden in rund 3... Mehr Infos >>

ORAFOL-Produkte findet man überall auf der Welt: auf Flugzeugen, Autos, Ortsschildern, Sicherheitswesten und vielem mehr. Unser Anspruch an uns selbst ist dabei nicht nur, nie stehen zu bleiben und unsere Produkte immer weiterzuentwickeln. Als Spezialist in der Veredlung von Kunststoffen suchen w... Mehr Infos >>

ORAFOL-Produkte findet man überall auf der Welt: auf Flugzeugen, Autos, Ortsschildern, Sicherheitswesten und vielem mehr. Unser Anspruch an uns selbst ist dabei nicht nur, nie stehen zu bleiben und unsere Produkte immer weiterzuentwickeln. Als Spezialist in der Veredlung von Kunststoffen suchen w... Mehr Infos >>

Zu den Hekatron Unternehmen gehören inzwischen über 1.000 engagierte und ambitionierte Mitarbeitende. Ihr gemeinsames Ziel: Menschen die Sicherheit zu geben, dass sie im Brandfall geschützt sind. Diese Verantwortung verbindet uns entlang der gesamten Wertschöpfungskette. Um unsere Kolleginnen und... Mehr Infos >>

Zu den Hekatron Unternehmen gehören inzwischen über 1.000 engagierte und ambitionierte Mitarbeitende. Ihr gemeinsames Ziel: Menschen die Sicherheit zu geben, dass sie im Brandfall geschützt sind. Diese Verantwortung verbindet uns entlang der gesamten Wertschöpfungskette. Um unsere Kolleginnen und... Mehr Infos >>

Das Institut für Management und Controlling (IMC) der WHU ist ein führender Think Tank im Bereich Controlling und Unternehmenssteuerung. Unter der Leitung von Prof. Dr. Lukas Löhlein, Prof. Dr. Marko Reimer und Prof. Dr. Utz Schäffer bündelt das Institut die zahlreichen Forschungs-, Lehr-... Mehr Infos >>

Das Institut für Management und Controlling (IMC) der WHU ist ein führender Think Tank im Bereich Controlling und Unternehmenssteuerung. Unter der Leitung von Prof. Dr. Lukas Löhlein, Prof. Dr. Marko Reimer und Prof. Dr. Utz Schäffer bündelt das Institut die zahlreichen Forschungs-, Lehr-... Mehr Infos >>

Die Stadt Weinheim mit rund 45.000 Einwohner*innen ist innerhalb der Metropolregion Rhein-Neckar ein beliebter Wohnort mit großem Bildungs-, Sport- und Kulturangebot. Wir als Beschäftigte (ca. 800) der Stadtverwaltung wollen unsere Stadt Tag für Tag weiterentwickeln. Wenn Sie Teil un... Mehr Infos >>

Die Stadt Weinheim mit rund 45.000 Einwohner*innen ist innerhalb der Metropolregion Rhein-Neckar ein beliebter Wohnort mit großem Bildungs-, Sport- und Kulturangebot. Wir als Beschäftigte (ca. 800) der Stadtverwaltung wollen unsere Stadt Tag für Tag weiterentwickeln. Wenn Sie Teil un... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Unsere ausgeprägte Leidenschaft für Live Entertainment, Musicals und Theateraufführungen auf höchstem Niveau ist, was uns bei Stage verbindet. Diese gemeinsame Begeisterung macht aus den vielfältigsten Mitarbeitenden in unterschiedlichsten Jobs ein hingebungsvolles Team: ein echtes „Wir“. Und das... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

19.07.2017 12:01:04 - Gast

[ Zitieren | Name ]